文|市值觀察 藍色多瑙河

編輯|小市妹

過去15個月,中國中免市值蒸發掉了4000億元。

事實上,過去流量斷崖式下滑沒能阻擋中國中免持續取得雙位數的業績增長。

當前疫情逐漸緩解,旅游數據恢復明顯,中國中免這時選擇了二次赴港上市,這家免稅龍頭會不會迎來徹底反轉?

01 困于疫情

“將全球高凈值人群圈在一個封閉的空間進行免稅消費”是過去免稅企業的主要商業模式。

自2020年疫情黑天鵝出現后,這一模式受到巨大挑戰,相關企業的業績也遭遇重創,中國中免便是其中一例。

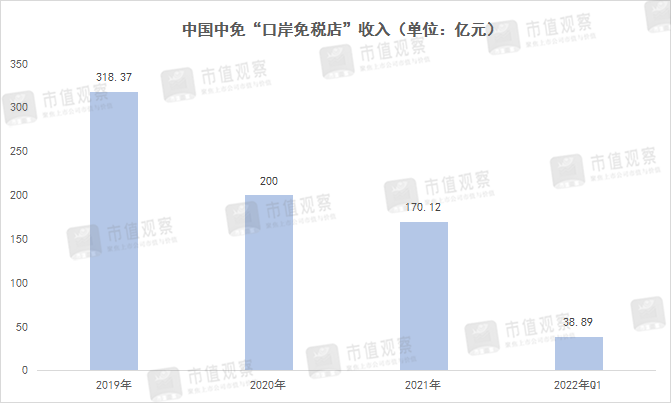

公司近期向港交所提交的招股書顯示:曾經的核心業務支柱——“口岸免稅店(主要是機場免稅店)”收入從2019年的318.37億元銳減至2021年的170.12億元,降幅超過46%。

口岸免稅店收入下滑的邏輯很好理解。

疫情之前,中國中免坐擁國內國際旅客吐吞量最大十個機場中的9家,包括北京首都國際機場、上海浦東國際機場、廣州白云國際機場以及香港國際機場等。

這些接待高凈值跨境旅游的驛站,通過免稅及有稅消費,為機場所有者與機場免稅店特許經營者創造了不菲的收入。

以2019年為例,當年機場免稅店為中國中免貢獻了近65%的收入。

但Delta與Omicron的接連蔓延打斷了這一局面。

2020年新冠爆發后,各國政府紛紛推出對國內游與跨境游的限制手段,讓機場、港口等轉運游客的口岸流量急劇下滑。

據中國民航局統計,2020年,我國機場完成旅客吞吐量約8.6億人次,同比下降36.6%;2021年,情況略有好轉,當年我國機場完成旅客吞吐量9.07億人次,同比增長5.9%,不過僅恢復到2019年的67.1%。

從財報中分析,我們認為流量斷崖式下滑至少在三方面對中國中免的凈利潤形成沖擊。

其一,收入下滑;機場沒了顧客,免稅消費收入自然會下滑。前文提到,過去三年,中國中免的口岸免稅渠道收入幾乎被腰斬(降幅約46%)。

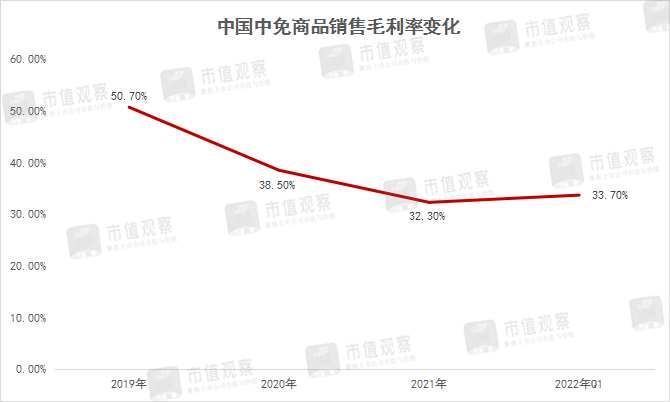

其二,毛利率下滑;機場流量銳減,為挽回損失,打折促銷成為常態,而這一動作是建立在對毛利率的犧牲基礎上。

招股書顯示,2019年-2021年及2022年Q1,中國中免的商品銷售毛利率從50.7%降至33.7%。

其三,資產減值損失;作為一家旅游零售公司,中國中免需要先從品牌商中進貨,形成庫存再銷售。但由于流量基本消失,這些主要是快時尚商品的存貨很容易貶值,從而造成大額的資產減值損失。

招股書顯示,2020年與2021年,中國中免的資產減值損失分別為9.09億元與4.99億元,這些損失主要是存貨跌價損失。

顯而易見,疫情對免稅龍頭的沖擊是巨大的。

02 離島店救場

按理說,新冠疫情對中國中免的經營造成了巨大破壞,公司的業績應該下滑嚴重,可事實并非如此。

招股書顯示:2019年-2021年,公司總收入從480.13億元增長至676.76億元,凈利潤從54.71億元增長至124.41億元。總收入與凈利潤的年復合增速分別為18.7%與50.8%。

中國中免到底是如何逆境翻盤的?

答案在于“離島店”。

與口岸店一樣,離島店也是一種免稅渠道劃分,具體指“在海南享受所有優惠政策的門店”,包括海南的口岸免稅店,海南的旅游零售綜合店等。

中國中免對該渠道的介入非常全面。

2011年,公司在三亞開設了中國第一家離島店;2014年又在三亞開設了中國第一家旅游零售綜合店即三亞國際免稅城;2020年,從控股股東中國旅游集團手中收購海南免稅品51%的股權。

截至今年3月底,公司已經占據了海南離島免稅銷售的核心渠道,包括海口美蘭國際機場、三亞鳳凰國際機場、海口與三亞市區的核心地段及博鰲亞洲論壇會址區域。

僅從旅游零售綜合店經營面積看,三亞國際免稅城的經營面積超過7.2萬㎡,比后三名總和僅少1萬㎡,足以可見公司在離島店的領先優勢。

圖源:遠川研究所

離島店之所以能在疫情期間幫中國中免的“大忙”,是由其特殊的替代效應與政策東風共同決定的。

替代效應方面:疫情之前,分布于各大城市的國際機場是“收割”跨境游客這一高凈值群體的核心渠道,但疫情爆發后,國際機場流量銳減,這部分群體開始將免稅購物需求轉移至海南的離島店;

政策東風方面:疫情爆發的第一年,中國政府公布了一系列海南離島店免稅購物鼓勵措施,比如將顧客的年度免稅購物限額從每人3萬元提升到10萬元、撤銷大多數類別商品的購買數量限制、允許通過網上下單和郵寄付運等線上購物等。

在上述兩大利好因素的共振下,離島店成為中國中免新的收入引擎。

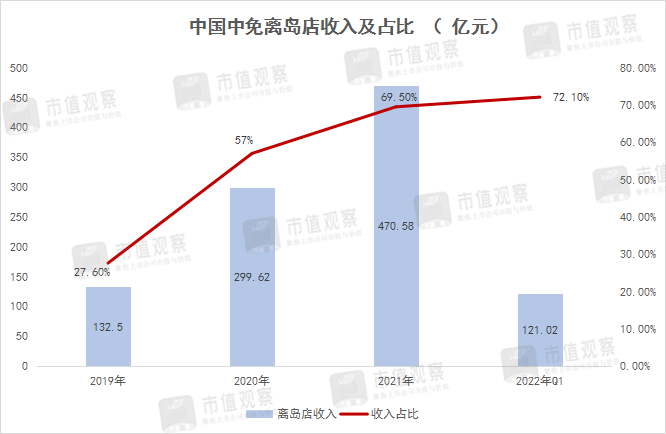

招股書顯示,2019年-2021年,公司離島店收入從132.5億元攀升至470.58億元,收入占比從27.6%升至69.5%,并于今年一季度首次超過70%。

離島店儼然成了中國中免在疫情危難中的救場者。

03 龍頭在蘇醒

盡管,離島店的起勢讓中國中免暫時避免了衰退的結局,但疫情對整個免稅消費市場的壓制還是讓公司股價遭遇重挫。

據Wind數據,中國中免股價曾于去年2月19日達到402元/股的歷史高點,市值突破8000億元,但接著開啟了長達15個月的陰跌模式,最低于今年3月25日到達162元/股的低點,最大跌幅接近60%。

前文提到,過去三年中,中國中免依靠離島店實現了業績逆襲,營收與凈利潤復合增速均達到雙位數,股價為何還會被腰斬?

根據“股價=每股收益*市盈率”的公式就能推導出,中國中免股價狂跌的元兇是市盈率下滑。

實際上在上述股價狂跌的階段,中國中免的市盈率(PE-TTM)從超過100倍下滑到接近30倍,撬動市值的杠桿被砍掉了七成。

市盈率代表著資本市場對公司的盈利預期,如此降幅意味著市場不再看好免稅消費市場,而這一切的大背景是疫情間斷性爆發,整體旅游市場蕭條。

好消息是,疫情這個“大魔頭”正在退場。

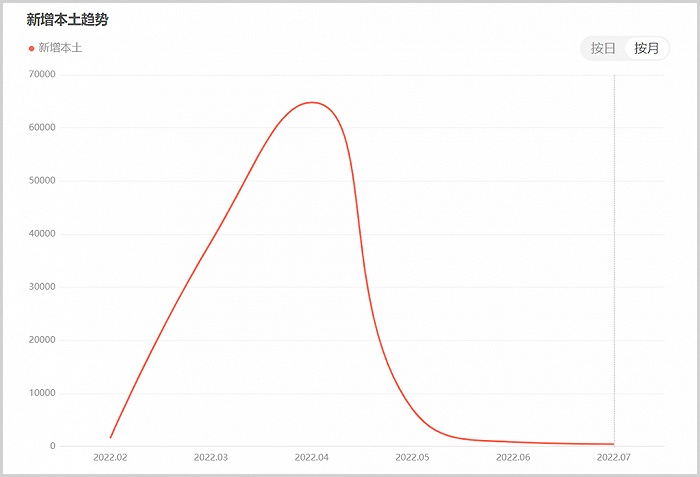

據國家衛健委數據,國內新冠單月新增病例經歷了4月份過萬級的高峰后,開始調轉直下。新增減少,緊接著就是政策放寬,如7月初通信行程卡“摘星”,這些都將助推旅游市場開始恢復。

就中國中免核心引擎離島店所在海南省而言,上述邏輯閉環正在被打通。

6月19日,海南省發布《關于調整完善來(返)瓊人員疫情防控措施的通知》,對來(返)瓊人員均放寬了防疫限制,短短一周后,去哪兒數據顯示,飛赴三亞及海口的機票出票量環比增加均接近一倍。

這說明海南旅游市場存在強勁的恢復韌勁,目前海南省6月份旅游數據尚未發布,我們預計當月游客數量同比下滑數據會大幅收窄,而游客數據的恢復將有望扭轉資本市場對免稅消費未來的悲觀預期。

事實上,自6月初上海解封以來,中國中免的股價單月內已經悄悄上漲了20%。

但值得注意的是,自2021年起,中國中免通過與上海機場等新簽租金協議,以及自持多數離島店物業等大大降低了租金費用。

2021年,公司銷售費用率(包含租金在內的)已經降到5.71%,前四年的平均值為21.3%,這為凈利率創造了可觀的增量空間。2021年,公司凈利率為18.3%,較疫情前的2019年凈提升7個百分點。

簡單來講,當前中國中免的每單元營收對應了更多的凈利潤,一旦旅游零售消費市場進入恢復通道,公司業績將有倍數放大效應。

免稅龍頭正在蘇醒中。