文|財經無忌 寧雯

都說互聯網的盡頭是金融,智能手機廠商似乎也想分一杯羹。

2022年6月28日,重慶隆攜小額貸款有限公司(下文簡稱為“隆攜小貸”)發生工商變更,注冊資本增加至50億元。自此,隆攜小貸成為業內第十家注冊資本達50億元規模的網絡小貸公司。

圖源:國家企業信用信息公示系統

值得注意的是,與大部分頭部的網絡小貸公司均由互聯網公司掌控不同,隆攜小貸的實際控制人為智能手機廠商OPPO和vivo。

股權穿透后可以發現,段要輝、施玉堅分別持有隆攜小貸49.95%以及47.95%股份,位列第一和第二大股東。段要輝、施玉堅分別是OPPO集團副總裁、vivo高級副總裁。

OPPO和vivo控制的隆攜小貸注冊資本增加至50億元,固然是為了迎合銀保監會設立的跨省級行政區經營網絡小貸的注冊資本門檻,更大程度上,或許也與OPPO和vivo智能手機業務陷入焦慮有關。

01 充滿焦慮的手機業務

盡管時至今日,OPPO和vivo依然是中國智能手機行業TOP5的玩家,但是光憑智能手機業務,OPPO和vivo已經很難再持續成長。

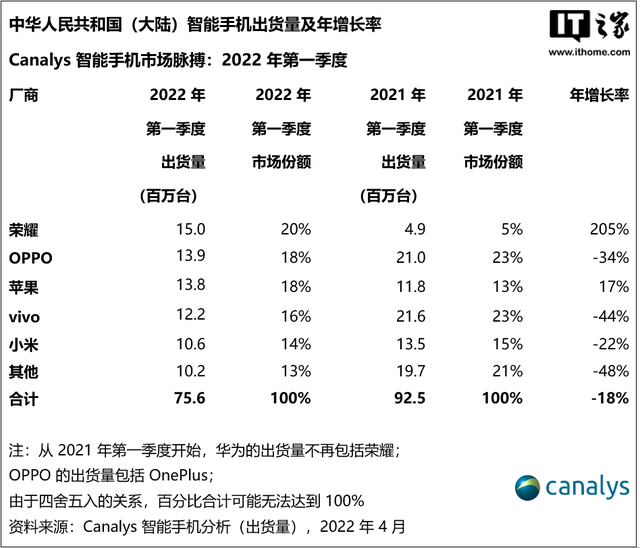

Canalys公布的數據顯示,2022年Q1,OPPO(包括一加)和vivo手機的出貨量分別為1390萬臺和1220萬臺,市場份額分別為18%和16%,分別位列第二和第四,出貨量分別同比下跌34%和44%,分別創前五大智能手機品牌跌幅第二和第一的記錄。

圖源:Canalys

OPPO和vivo的手機出貨量同比大跌,很大程度上都是因為中國智能手機行業的紅利已經日漸干涸。

Canalys發布的數據顯示,2017年-2020年,中國智能手機的出貨量分別下跌了4%、14%、7%以及11%。盡管2021年,中國智能手機市場微微回暖,但是到了2022年Q1,中國智能手機的出貨量依舊同比下跌18%,環比下跌13%。

IDC也曾發布預測稱,預計2022年,全球智能手機出貨量為13億臺左右,同比下跌3.5%。

很多人都認為走高性價比路線的小米賺得是辛苦錢,其實為了搶占消費者,這幾年OPPO和vivo的營收也并不亮眼。

Counterpoint披露的數據顯示,2021年,全球智能手機廠商中,收入前五的分別為蘋果、三星、OPPO(包括一加)、小米以及vivo,營收分別為1960億美元、720億美元、370億美元、360億美元以及 340億美元。可以看到,OPPO、vivo和小米同屬“300億陣營”。

考慮到宏觀智能手機紅利正逐漸消退,OPPO和vivo能做的,自然是沖擊高端智能手機市場,以收獲更高的利潤。

比如,2022年2月,OPPO推出了起售價為5999元的Find X5 Pro,對比上代產品,該產品的價格上漲了9.09%。2022年4月,vivo也推出了售價接近萬元的首款折疊屏旗艦X Fold。

雖然近兩年OPPO和vivo不遺余力地推動產品高端化,但是面對蘋果 “加量不加價” 的策略,前兩個品牌在市場上并沒有收獲太多的聲量。

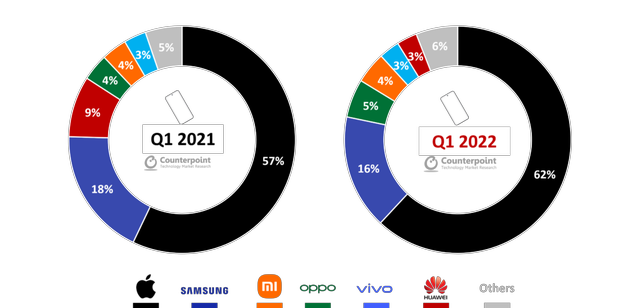

Counterpoint公布的數據顯示,2022年Q1,全球高端智能手機(約人民幣2680元以上)中,OPPO和vivo分別均占據5%和3%的市場份額,相較一年前,幾乎沒有變化。作為對比,蘋果的市場份額為62%,同比增長5%。

圖源:Counterpoint

或許是因為在中低端和高端市場均看不到突破的希望,OPPO和vivo都開始收縮戰線。日經亞洲援引供應鏈消息稱,OPPO和vivo將在2022年Q2和Q3砍單約兩成,“以消化目前通路上累積的過多庫存。”

02 都想成為“螞蟻”?

雖然智能手機廠商更大意義上是硬件企業,但是智能手機移動互聯網載體的屬性,也決定了智能手機廠商可以“近水樓臺先得月”,通過“入口”賺錢。

以小米為例,作為行業知名的高性價比廠商,雷軍甚至曾在2018年為其定下“硬件綜合凈利潤率永遠不超過5%”的“祖訓”。財報顯示,2021年,小米智能手機業務的毛利率僅為11.9%。

圖源:小米

不過整體來看,小米集團的毛利率卻達到了17.7%。這主要是因為高毛利率的互聯網服務業務起到了一定的平衡作用。2021年,小米互聯網服務業務營收為282.12億元,同比增長18.8%,毛利率高達74.1%。

2021年Q3財報電話會議上,小米CFO林世偉表示:“未來隨著出貨量 跟用戶ARPU(增長),以及對用戶增長的互動帶動, 我們也希望提升用戶體驗,和用戶服務能力,希望互聯網業務能夠成為我們的增長引擎,給公司帶來的收入跟利潤的貢獻。”

與互聯網公司一樣,金融業務此前也一直是小米布局的重中之重。2015年初,小米上線首款金融產品“小米錢包”。財報顯示,2018年Q4,小米互聯網金融業務營收為4.76億元,占互聯網服務營收的11.9 %,同比增長80.5%。

小米金融原CRO兼小米貸款負責人陳曦曾表示:“小米金融將逐步發力各個開放渠道,從線上渠道到線下小米之家門店,從內部客群到外部客群,從自營場景到外部場景合作。”有意思的是,2019年中離開小米金融后,陳曦就加入了OPPO,負責金融業務。

小米持續押注金融業務,很可能是希望復刻螞蟻集團的亮眼業績。“招股書”顯示,2020年上半年,螞蟻集團微貸科技平臺業務(包括花唄、借唄等產品)營收為285.86億元,同比增長59.48%,占總營收的39.4%。同期,螞蟻集團的毛利率和營業利潤率分別為58.58%和 34.11%。

與螞蟻集團需要通過淘寶、支付寶等入口才能撬動貸款、分期等金融業務不同的是,OPPO、vivo、小米等智能手機廠商在某種程度上就代表入口。因為手機出廠時,這些手機廠商可以在系統中,集成自己的金融服務。

vivo開發者大會上,vivo透露,截止2021年末,vivo手機在中國市場擁有超2.7億在網活躍用戶。2022年初,OPPO官方發布消息稱,截止2022年1月,ColorOS全球月活躍用戶數量破5億。

作為對比,“招股書”顯示,2020年中,支付寶月活為7.11億。如果OPPO和vivo能通過金融服務,轉化智能手機存量流量的變現率,那么其很可能重現螞蟻集團的奇跡。

03 OV仍未找到“第二條曲線”

2022年初,央行會同市場監管總局、銀保監會等機構聯合印發的《金融標準化“十四五”發展規劃》明確表示:“堅持金融業務與非金融業務嚴格隔離,厘清科技服務與金融業務邊界,防范借科技名義違法違規從事金融業務。”

在此背景下,OPPO和vivo依然選擇加碼天花板漸顯的金融業務,或許是因為這兩家智能手機廠商一直沒能找到“第二條曲線”。

過去幾年,隨著智能手機紅利逐漸收縮,包括小米、華為等智能手機廠商紛紛開始拓展新的業務,以期成為下個時代的“弄潮兒”。

以小米為例,早在2013年,雷軍就宣布,用投資的方式孵化智能硬件公司,入局IoT行業。2019年,雷軍又表示,小米未來五年的核心戰略為“手機+AIoT”雙引擎戰略。

財報顯示,截至2022年3月末,小米AIoT連接設備(不包括智能手機、平板及筆記本電腦)數超4.78億臺,同比增長36.2%。

小米無疑趕上了IoT的風口。Valuates統計的數據顯示,預計到2026年,全球IoT市場規模將達到319億美元,2019年-2026年,IoT市場規模的復合年增長率為64.2%左右。

無獨有偶,早在2012年,華為就看到了智能汽車的風口,成立車聯網實驗室。2013年-2018年,華為先后和BBA、一汽、東風等車企署通信模塊、車聯網合作協議。

2022年4月,接受采訪時,華為智能汽車解決方案BU CEO、智能終端與智能汽車部件IRB主任余承東表示:“華為進軍汽車行業就是要做到第一,沒人記得住第二。這是信念也是愿景,我一定會做到的。”

反觀OPPO和vivo,雖然在智能手機之外,也屢屢布局新的技術和業務,但是這些業務并不具備想象空間。

以OPPO為例,早在2019年初,其就宣布入局IoT業務,但是時至今日,OPPO官網展示的智能硬件品類只有六個,大部分還都是智能手機的配件。

圖源:OPPO 官網

2021年10月,《IT時報》報道稱,OPPO和vivo將造車,“由OV系‘教父’段永平直接操盤”。對此,OPPO和vivo均表示,造車純屬無稽之談,未來“會繼續專注主營業務領域”。

從這個角度來看,金融業務確實隸屬于OPPO和vivo的“主營業務”智能手機。但問題是,科技行業日新月異,企業稍有不慎,就可能成為下一個“諾基亞”。因此,科技行業講究提前押注風口,這就要求企業提前進行戰略布局。

目前來看,OPPO和vivo不光沒有在IoT、汽車等領域取得一定成績,并且還“不務正業”地加碼小貸生意,這或許也揭示了此二者“迷航”的現實。