文|每日財報 沐言

近日,貝因美發布公告稱,在第八屆董事會第十五次會議上,董事會審議通過了《關于注銷北海貝因美乳品有限公司的議案》和《關于注銷部分營銷管理公司的議案》,議案的通過預示著貝因美將注銷包括北海貝因美乳品有限公司在內的15家子公司。

此舉也可以看作是貝因美持續降本增利潤基調的延續。此前,由于貝因美連續兩年虧損,導致公司披星戴帽,面臨退市的風險。為了挽救貝因美,創始人謝宏再次回歸二次創業,先是聘請職業經理人保住了公司的上市地位,隨后大刀闊斧降本,縮減了期間費用,減少了渠道鋪設的開支。

也因此,2021年貝因美在營收同比下降的情況下,扭虧為盈。但是,通過研究發現2021年貝因美的毛利率并沒有上升,這種盈利更多的來自于銷售費用和管理費用的縮減,因此這種盈利不具有持續性,也不能看作公司“本質”上業績的觸底反彈。

與此同時,現在的奶粉市場已經處于存量競爭時代,貝因美這種降本不提質的做法,想要再次浴火重生,實在有點難。

高管頻變動,人心難定

今年5月份,有媒體報道原貝因美天津公司執行董事、總經理吳松航已離職。有投資者在業績說明會上,就這件事向貝因美副總經理、董秘求證,公司給出的答案是“相關人事信息請查詢工商信息”。

據天眼查的數據來看,目前天津貝因美公司的工商信息確實出現了變更,法人代表由吳松航變為陳修鈺。如此看來,吳松航應已離職。

從任職時間來看,吳松航是2020年底才加盟貝因美的,此時是公司創始人謝宏回歸的第二個年頭,按常理來看,這應該屬于謝宏的“嫡系”。

2018年以前,貝因美因為高層內斗導致公司經營每況愈下,為了挽救公司的頹勢,謝宏于2018年回歸貝因美,開啟重塑商譽、重振團隊、重整管理體系的三把火,市場也希望在謝宏的整合下,公司能開啟新發展。

但是至今已過去了3年多,公司的管理體系還是無法處于穩定,管理層的人士變動依然較為頻繁。據了解,此次離職的吳松航在公司的任職還不到16個月,而作為公司高端業務的主要負責人,吳松航的離職也將影響到貝因美高端業務的戰略方向。

吳松航并非是謝宏重整管理層以來離職的第一個高管,其實早在2020年,就有多名貝因美的高管離職。

先是貝因美董事許良軍由于工作變化的原因,辭去董事會董事、董事會戰略委員會委員和薪酬與考核委員會委員的職務,接著是公司曾重金聘請的總經理包秀飛辭職,隨后公司副總經理王云芳也遞交辭職報告,臨近2020年年末,任職不到一年的副總經理陳濱提出辭職。

貝因美管理層的頻繁變動在當時也引發了熱議,中國食品產業分析師朱丹蓬表示,近幾年,貝因美管理層飽受折騰。

而導致管理層頻繁變動的原因跟貝因美近兩年的運經營業績沒有太大的起色有關。但是管理層的動蕩也將使貝因美的戰略決策難以保持連貫性,團隊凝聚力也會受到相應的影響。

當下貝因美的高層變動還處于較為頻繁的階段,這是否也預示著公司當下戰略的不穩定?因此,在高層頻繁變動的情況下,貝因美言之困境反轉還為時尚早。

發力高端市場,道阻卻長

在2021年的年報中,貝因美屢次提及要開拓細分市場,打造新品矩陣,具體就是抓住羊奶粉、有機奶粉、營養品等高速增長的品類,加快落地高端產品。

在奶粉市場進入存量競爭時代,發力高端市場已經成為全行業的一個共識。根據2021年行業的營收數據來看,國產奶粉呈現出了越貴越好賣的特征,而且隨著消費能力的提升,高端、超高端奶粉的銷售占比也越來越高。

據數據顯示,相比2016年,2021我國嬰幼兒配方奶粉產品的整體平均零售價上漲了40.4元/每公斤至268.9元/每公斤。

在這種趨勢下,發力高端產品確實是明智之舉。但是,脫離第一梯隊太久的貝因美,短時間內想要和飛鶴、伊利等巨頭同臺競爭,恐怕有點難。

據了解,2020年我國奶粉行業的CR3為38%,高端大品牌市場份額占比高達76.9%,市占率前三名分別為飛鶴、惠氏、達能,占比分別為14.8%、12.8%和10%,而同期的貝因美市占率僅為1.41%,排在行業十名開外。

而到了2021年,中國飛鶴再次發力,營收突破200億元大關,高達227.8億,市占率也提升至19%,而伊利憑借收購澳優乳業,成功晉級為國產品牌第二,市占率為12.5%。

而2021年貝因美的營收為25億元左右,僅為飛鶴的11%左右。奶粉作為一種可選消費品,具有很強的客戶粘性,品牌影響力以及口碑都將不斷強化頭部企業的影響力。為此,脫離第一梯隊多年的貝因美想要在高端市場受到認可,道阻卻長。

并且隨著行業進入存量競爭時代,消費者對奶粉品質提出更高要求,大品牌憑借高品質搶占中小品牌份額,行業集中度提升。

據飛鶴招股說明書數據顯示,預計中國嬰幼兒奶粉市場規模將由2014年的1605億元增長至2023年3427億元,年均復合增長率為9%,但隨后的出生人口進入下行周期,預計2023年行業增速下滑至 7.94%。

行業競爭日趨激烈,而對于市占率較低、品牌影響力較弱的貝因美要想從巨頭嘴里搶肉吃,恐怕有點難。

此外,負責貝因美高端產品線主要負責人的吳松航離職也讓公司的高端化進程蒙上了一層陰影。據了解,此前吳松航擔任總經理職位的天津貝因美科技有限公司,具有新增年產10000噸嬰配羊奶粉、5000噸嬰配有機奶粉和5000噸奶基營養品的產能,是貝因美發展的重要引擎。

而隨著這位行業老將的離職,貝因美近期新推出的高端產品——A2奶源奶粉,面對激烈競爭的市場,將何去何從。

因此,在當前消費需求處于收縮的情況下,優勢并不明顯的貝因美,想要在眾多行業大佬的競爭下,在高端市場實現突破,目標雖好,但落實很難。

底部反轉之勢有待觀察

相比于之前連續多年的虧損,貝因美2021年和2022Q1連續盈利,因此市場上很多人開始篤定公司已經開始步入業績反轉的拐點。但是,事實并非如此。

就拿2021年的業績來說,很多人之所以會認為貝因美已經步入業績反轉的周期,是因為公司2021年凈利潤高達7331.46萬元,同比增長了122.61%。但是,扣除了非經常損益后,貝因美2021年實際的凈利潤僅為729.61萬元。

可能很多人會說,貝因美終歸是盈利了,雖然數額較小,但是總是好現象。就算是這么少的利潤,可能都不是靠真正的經營所得。

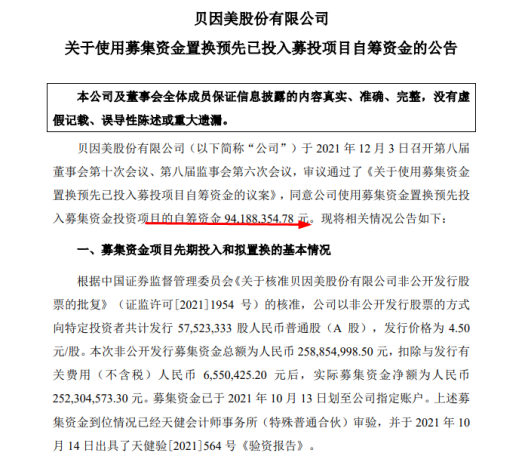

通過查詢可得,2021年貝因美通過非公開發行股份的形式募集了大概2.5億元,這些資金大多數放在公司指定賬戶中,而一部分用來置換預先投進去的0.94億資金。置換出來的這部分資金和放在指定賬戶的資金,單2021年就能節省不少的財務費用。

(圖源:貝因美官網)

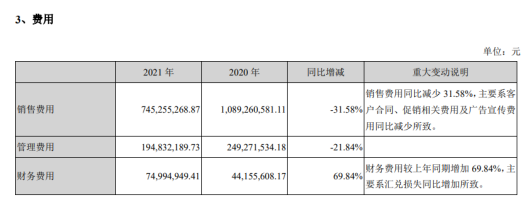

此外,2021年貝因美能取得盈利最大的功臣非“降本”莫屬。僅銷售費用一項,貝因美在2021年就節省了0.34億元左右,同比壓縮幅度高達31.58%。不僅如此,管理費用的大幅下降也是公司取得盈利的關鍵,2021年貝因美的管理費用減少了0.55億元左右。

不過,靠壓縮期間費用來取得盈利的手法并不高明,而且也不是一個長久之計。因為企業最終的比拼要依靠盈利能力的提高來獲得收益,而非是通過一系列非正常的降本手段。

更值得注意的是,貝因美嚴格意義上是一家消費品企業,這種企業的推廣和營銷是打響品牌的重中之重,因此大多數消費企業的營銷費用都是持續增長的。

比如奶粉行業龍頭飛鶴,其銷售費用多年增長,2021年更是達到67.29億元,也正是因為在營銷宣傳上敢于下重手,才能讓中國飛鶴的品牌人盡皆知,從而成為國產品牌的領航者。

(圖源:貝因美年報)

但是,從貝因美2021年的年報可知,公司大幅壓縮了促銷費用和廣告宣傳費用,這種跟行業內企業大相徑庭的做法 ,只能解一時燃眉之危,對于公司的營收反而無益。

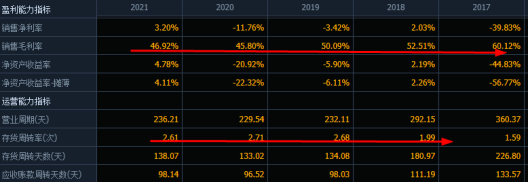

并且,從貝因美的銷售毛利率來看,公司的盈利能力并沒有改善。從下圖中可知,貝因美的銷售毛利率總體來說是處于下降的。上市之初,貝因美的銷售毛利率高達62.48%,到了2021年則為46.92%。

銷售毛利率作為公司獲取收益的根本,在銷售毛利率持續下滑的情況下,貝因美的凈利率改善也是“無源之水”。因此,在銷售毛利率還無法完全扭轉頹勢的情況下,貝因美短期的盈利含金量較低,也無法作為其業績拐點的判斷。

此外,貝因美的營運能力也沒有本質的改善,甚至其存貨周轉率還下降了,這也能佐證公司現在談業績拐點還有點早。

結語

隨著貝因美創始人的回歸,公司的期間費用得到一定程度的壓縮,但是這種靠壓縮銷售費用和管理費用換來的利潤增長并非長久之計。

而且,作為一個消費品牌,貝因美想要打響知名度提高營收,廣告宣傳等支出又是必不可少的,這種簡單粗暴的壓縮成本的做法,長遠來看,對于公司的運營和盈利的提升毫無幫助。

與此同時,管理層的動蕩也將使貝因美的戰略決策難以保持連貫性,團隊凝聚力也會受到相應的影響。因此,貝因美應該盡快實現管理團隊的穩定,才能實現公司高端化的進程。