文|財健道 吳妮

編輯|尹莉娜

制圖 | 吳妮

或順理成章,或因生存倒逼,中國藥企集體出海的新時代已經到來。原料藥、仿制藥以及創新藥三條賽道上都擠滿了前赴后繼的藥企。

它們邁的步子也越來越大,從藥品專利license-out,到開展國際多中心臨床試驗,再到扎根國際市場自建全球化營銷網絡。

頭頂的星星固然令人心馳神往,但路要一步一步走。相比原料藥大規模占據國際市場的盛況,中國的仿制藥尚未在國際形成影響力,創新藥出海的成功案例更是寥寥。

在決定出海之前,有幾個問題需要想清楚。

在現在是創新藥出海的最好時機嗎?仿制藥國際化是否對中國藥企還有吸引力?自主出海還是借助外力?……

出海是一場押注與豪賭,關乎企業的發展存亡。《財健道》邀請吉林大學教授、同寫意新藥英才俱樂部理事長朱迅對這一系列行業問題作答。朱迅歷任新藥領域監管層專家、藥企高管、一級市場投資人等。

01、藥企出海三部曲:中國消費—中國制造—中國創造

財健道:無論是奮力轉型的傳統制藥企業,還是創新型的biotech公司,都在加速國際化布局。從目前來看,中國藥企國際化的現狀如何?

朱迅:在過往的30年,幾乎在所有領域都能看到“中國制造”的身影。有統計數據指出中國已在13個行業居于全球第一,包括液晶面板、電池、手機等。 但藥品領域的“中國制造”明顯掉隊。

你看2021年中國藥企國際市場收入TOP20這張圖,其中9家制藥公司大多數都是原料藥企業,比如海普瑞(002399.SZ)、普洛(000739.SZ)、華海(600521.SH)等等。

成品藥企業非常少,榜上有名的僅有三家復星醫藥(600196.SH)、百濟神州(688235.SH)和君實生物(688180.SH),跨過門檻百億的只有復星醫藥。百濟神州主要海外收入來自于license-out,君實生物的主要海外收入來自新冠抗體的特殊收益;復星醫藥的海外收入來源于海外收購帶來的現金流及新冠疫苗的海外銷售,其海外收入約占總營收的35%,并不高。據BCG(波士頓咨詢)分析,國際領先藥企海外收入平均占比都超過60%。可見,中國在藥物制劑領域的國際市場影響力幾乎為零。

榜單之外的恒瑞(600276.SH),2021年海外收入僅為6.16億元,收入占比僅僅2%,且收入來自仿制藥而不是創新藥,離成為big pharma更是遙遠。

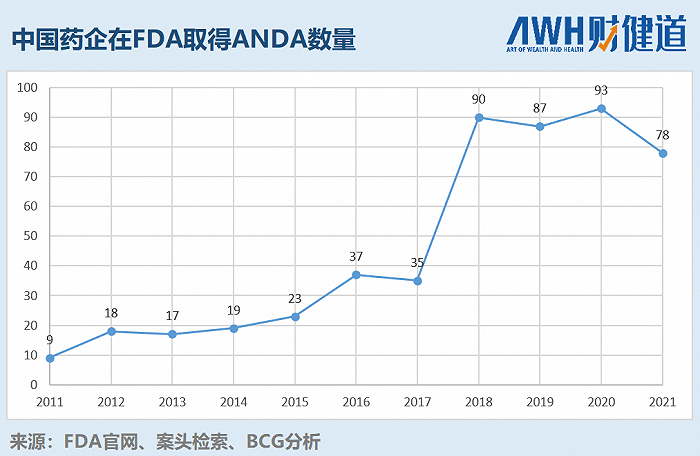

財健道:從近幾年的出海情況來看,以 license-out 形式出海的創新藥數量增長較多,但自主出海的創新藥接連不利,突圍者寥寥;另一邊,仿制藥出海進展加快,BCG在《揚帆遠航 中國藥企出海總體趨勢與挑戰》系列文章中提到,中國仿制藥歷年取得ANDA數量持續走高,部分企業海外仿制藥銷售額高于國內銷售額。仿制藥出海是否是更優先的選擇?

朱迅:我一直說,未來10年,藥品領域將上演中國消費—中國制造—中國創造三部曲。看一看遍布全球Made in China或Manufactured in China的各種產品,哪一種產品不是先經過中國消費的錘煉才逐步進入中國制造的臺階,按照這個邏輯,在仿制藥經歷一致性評價全國集采后,在大批biosimilar(生物類似藥)被中國患者使用后,藥品“中國制造”的出海一定會快速到來。

“中國制造”的主角有三類,化學仿制藥(原料藥、制劑),biosimilar以及fast follow和me too類藥。

首先要通過國內14億人口的消費錘煉中國藥企的能力,促使這三類藥品的質量達到國際水平,生產成本降到最低。

當藥品“中國制造”的競爭力和聲譽構建起來后,中國藥企攻入國際市場的機會就來了。這是中國制藥行業能夠在未來一段時間得到快速發展的路徑。

只有實現了大面積、全方位藥品的中國制造,才可能逐漸走向中國創造,將大規模創新藥推向世界。中國創造的含義是,將中國原研、生產的創新藥銷售至全球,并在海外占有足夠的市場份額。

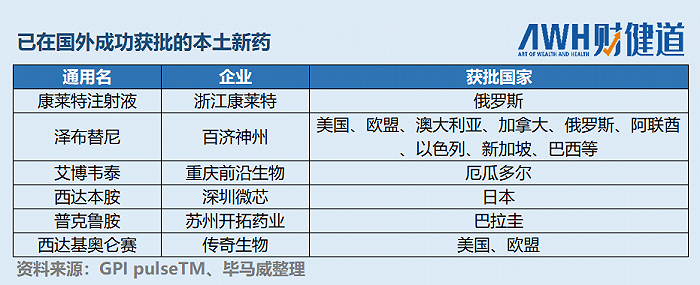

完成這一鏈條是有很大難度的,目前來看,中國創造還不足以成為主流,僅有百濟神州、傳奇生物等個例成功闖關。2021年百濟神州的BTK抑制劑百悅澤 (澤布替尼)全球合計銷售 2.18 億美元,僅占BTK抑制劑全球規模的2%,市場份額較低,真正的考驗還在后面。

財健道:“中國消費”需要到達什么程度才能過渡到“中國制造”?

朱迅:我認為,不用等到藥品的中國消費完成,由于中國已經加入了ICH(國際人用藥品注冊技術協調會),藥品審評標準已基本與國際接軌,只要中國消費在進行中,就是在錘煉藥品的中國制造能力及質量水平。

如何開啟中國消費?仿制藥通過一致性評價后進入集采、biosimilar批量獲批并低價用于數目龐大的國內患者、me too類藥在國內提前成為“類仿制藥”的非獨家品種進行競爭等,不同種類藥品有各自的方式。

02、藥品“中國制造”出海,喜憂參半

財健道:現在國內一大批制藥企業開始考慮放棄仿制藥,因為本土仿制藥市場喪失了對企業的吸引力,海外仿制藥市場的吸引力體現在哪些方面?

朱迅:全球仿制藥市場增長穩定,而且海外受到醫保支付壓力的影響,對低價仿制藥有較大需求。

以美國為例。2017年,美國FDA前任局長Scott Gottlieb博士一上任,迫不及待地強調了高藥價的問題,表示將促進低價的復雜仿制藥和生物類似藥替代品上市,努力降低藥價,目標是每個藥都有至少3家仿制藥生產商。

在政策方面,FDA允許首仿藥有180天的獨家經營權。這180天的獨占期實際足夠讓這個處方覆蓋美國80%以上的市場,對企業吸引力是很大的。

財健道:“中國制造”的主角為什么是化學仿制藥(原料藥、制劑)、biosimilar以及fast follow和me too類藥,中國在這三類藥的研發、生產方面有哪些優勢?

朱迅:原料藥相當于化學仿制藥的“芯片”,在全球供應鏈中至關重要。中國原料藥企業承擔全球超1/3原料供給,這是中國醫藥行業參與國際競爭的長期優勢。我個人認為伴隨著中國消費的實現,原料藥下一步將升級換代,通過綠色合成、生物合成進一步降低成本,進而拉動制劑的出海。

和化學仿制藥相比,biosimilar在海外的降價空間有限,因為生產所用的每克蛋白都是剛性成本,生產制造工藝更為復雜。但事實證明,中國已經提前把biosimilar變成了bio generic。一方面是生物藥沒有像化學藥一樣的專門的API供應商,另一方面biosimilar的生產硬件設備及工藝類同,培養基及純化介質等主要耗材,特別適合大規模生產,這正是中國制造的優勢。

此外,biosimilar的中國消費已經開始,生產能力正在大幅度提高。我認為中國在biosimilar領域的發展將會非常之快,在不遠的將來有望出現類似于芯片、手機制造領域的臺積電、富士康這樣的biosimilar制造巨頭。

實際很多me too類、fast follow類藥,我們也提前把它變成仿制藥。伴隨著越來越多的me too類、fast follow類藥進入消費市場,這部分的中國制造也快要來了。

藥品一旦過了專利期,就接近于普通產品。人們對藥品的要求變成:高質量低價格。從0到1中國薄弱,從1到10也有點兒費勁,但是從10到100這是中國的強項。

財健道:如果走仿制藥出海的路徑,就不得不提到印度這個強敵。中國在其他制造領域遠遠超過印度,卻在藥品領域被甩在后面。除了與國際接軌晚等客觀原因,從主觀層面來看,中國藥企是否錯過了一些機會?

朱迅:國內以前的藥品分類里有一種叫3.1類藥。3.1類藥指的是已在國外上市銷售但未在國內上市銷售的藥品,業內一般稱之為“首仿藥”。3類新藥開發風險和成本較1.1類新藥小,且享有國家法律規定的政策紅利,有4年新藥監測期。

當時本來是大力發展仿制藥的好時機,但最終市場卻是渾水一灘。

因為3.1類藥不要求與原研藥頭對頭的BE試驗(生物等效性試驗),很多企業單純模仿海外新藥的處方和化學結構,產生了質量一致性問題。

2015年8月,《國務院關于改革藥品醫療器械審評審批制度的意見》對我國仿制藥一致性評價做出明確要求,即仿制藥在質量和療效上與原研藥品一致。很多仿制藥廠商基本推倒重做,中國這才有了和國際對標的、真正的仿制藥。可以說,仿制藥遲到了很多年。

還有一些藥企錯過了2018-2020年的國際市場和資本市場的窗口期。特別是以恒瑞為代表的傳統制藥企業,紛紛自建R&D center,想自己搞研發。這是20年前跨國制藥公司的做法。

近20年,成熟的跨國藥企已經開始大量瘦身,裁撤R&D center;成長中的企業則采取與合作和投資擴張的方式,比如武田(TAK)通過與CRO公司的廣泛合作,將研發工作外包出去,節省了大量員工和固定資產的費用,并以擴張性收購戰略在加快其全球化布局。

航母應當配備艦載機、導彈,但未必都自己造,也不一定都花自己的錢,完全可以借助杠桿、借助外力。這是理念問題。

財健道:錯過上一個市場窗口期之后,中國制藥企業想要現在調轉船頭會不會有些晚?

朱迅:永遠都不晚。如果不改變,那就等著溫水煮青蛙吧。

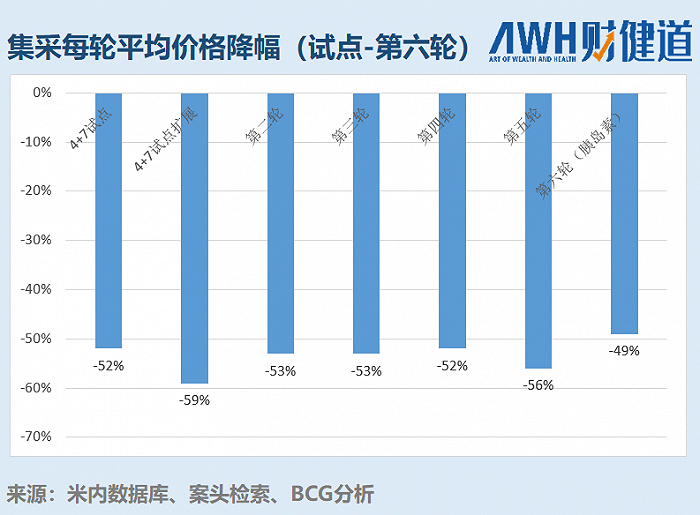

仿制藥現在是內外承壓。內部壓力來自醫保和集采控費。從2022年的醫保規則來看,進一步醫保控費的大方向已經很明確了,今后只要是非獨家品種,都面臨巨大的挑戰,會按照最低價來定醫保的支付價。而且醫保支付價不一定是企業產品銷售價格,假設醫保談判時有多家企業,就還得進行價格競爭,因為需要招標進院,進院后還需要促進醫生開方。

價格壓力的增大,讓所有仿制藥企業的利潤大幅降低,甚至沒有機會生存。生物藥,特別是抗體藥類biosimilar,中國已經提前進入價格戰,我預計如果僅僅考慮國內市場,可能都不是利潤大幅降低問題,而是賠本賺吆喝的問題。

財健道:外部壓力是什么?

朱迅:我認為三五年之內,印度的仿制藥可能要大舉進入中國,蠶食本土藥企的市場分額。

印度仿制藥的質量過硬,在國際上得到了較高的認可;而且印度仿制藥有了很高的海外收益,一旦進入中國市場一定比本土藥企的報價更低,可能略高于成本價。

這跟機票價格是一個道理。正常年份下的淡季,往返中國-美國的經濟艙機票最低只要500美元,經濟艙定價這么低是因為是航空公司從頭等艙/商務艙中賺夠了錢,有數據顯示商務旅客占航空公司旅客總量的12%,貢獻利潤達到航空公司利潤總額的75%。

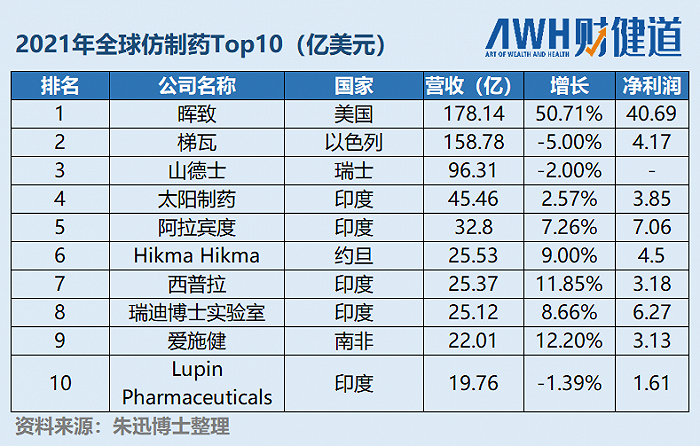

大家可以關注印度制藥公司Dr.Reddy’s(瑞迪博士實驗室)(RDY)。這家公司值得仔細研究。在仿制藥領域這么困難的情況下,Dr.Reddy’s的三大產品在華總銷售額已達9.58億元,過去的5年里業績實現了12.65%的復合增長,幾乎超過95%的本土藥企。

理論上,為了生存和發展,幾乎每一個中國的藥企都有出海的迫切性,但中國藥企想要完全依靠自身力量,闖進一個尚未對中國制藥建立信任的成熟醫藥市場極具挑戰,借助外力很重要。

03、借力=借道+借船

財健道:談到借助外力,我首先想到的是通過license-out借“船”出海,以及和海外企業合作借“道”出海。這兩種方式分別適用于哪種情況?

朱迅:在目前這種狀態下,我個人認為大多數biotech要放棄變成bio pharma的情結。創業是養豬而不是養兒子,養豬意味著經過市場評價,在適當的時候以最高的價格賣出去,也就是license-out。但我個人認為海外企業接過接力棒后,這款藥就失去了中國的色彩,銷售額方面也不算是中國的。

如果更重視對海外市場的掌控,可以通過聯手出海的形式,進行研發合作或者銷售渠道合作。銷售渠道合作方式主要有以海外CXO為橋梁,把產品以出口的方式進入國外市場,由海外藥企進行銷售;采取代工模式,在國內加工原料藥,把制成制劑和包裝的環節放到國外,甚至套上國外的品牌進行本土化生產。

也可以像武田一樣,通過收購兼并,快速獲得海外銷售網絡及團隊,并要求子公司冠自己的名,借此在海外打響收購方的品牌。2019年,武田以超過4000億元人民幣的金額完成對夏爾的收購后,夏爾旗下的罕見病等藥物直接換上了武田的品牌。

總之,路徑是多種多樣的,就看哪個路徑你能走通,這取決于公司有什么樣的資源。

財健道:GBI攜手KPMG聯合出品的《中國藥企出海白皮書》中提到,“從目前越來越多的企業案例可以發現,借‘船’出海和聯手出海兩種模式正趨于融合”,兩者融合的模式會發揮怎樣的作用?

朱迅:恒瑞是一個例子。2020年,恒瑞將其PD-1單抗卡瑞利珠項目有償許可給韓國CG公司(083790),CG公司獲得該藥品在韓國的獨家臨床開發、注冊和市場銷售的權利。

韓國在biosimilar領域的國際化做得比中國好。通過韓國的道,一方面的話是減少了后續進行臨床試驗的資金壓力,另一方面,也許韓國有望把卡瑞利珠打入海外市場呢。

再例如印度太陽制藥(SUNc1:NS),它是印度第一大仿制藥企,全球排名第四,2021全球營收總額超過45億美元。目前太陽制藥正在尋求進入中國市場。我認為真正有胸懷、有戰略眼光的企業應該考慮與太陽制藥合作,將太陽制藥的生產制造和物流環節引到中國,將太陽制藥的藥品變成“中國制造”,進而供應全球市場。這也是一種中國制造的出海方式。

太陽制藥進入中國市場就相當于在池塘中放進了一條黑魚,打破了中國制藥市場原有的格局、結構和思路,而恰恰很多時候是思路決定出路。

財健道:在這個過程中,中國藥企會不會被局限在產業鏈下游?

朱迅:不一定,中國主要車企早期基本都與德國、美國、日本、韓國車企的合作,現在發展如何大家都可以看得到。北汽集團通過和奔馳合作,不斷加深利益綁定,還拿到了對奔馳母公司的一定的話語權。吉利通過收購沃爾沃,已經成為跨國的汽車制造商。

財健道:你曾說過商業模式變化將重構制藥公司的格局,全能型的大公司及特色型的小公司優勢凸顯。小公司的機會在哪里?

朱迅:其他消費領域,比如電器,同一種產品的功能標準是一樣的,小公司自然沒有機會。

但藥品之間沒有互相替代性。人類面臨著無數疾病,雖然全球前50強的藥企占據了全球3/4的銷售額,基本壟斷了銷售額高的大品種藥物,但它們不能面面俱到,依然很多疾病無藥可用,而且此藥非彼藥,不可能遵循同一個標準。如果能在一個細分賽道做的很出色,小公司照樣有機會。日本和德國有很多100人規模的公司,他們的產品在全球市場的份額能達到50%—60%,甚至80%—90%。

另外,制藥企業無需發展全產業鏈,可以通過跟CXO企業合作分工。所以說醫療領域是最適合小公司生存的。

財健道:許多企業的目標是獲得FDA認證,借此拿下國際市場的入場券。理想是豐滿的,但在現實面前,選擇進入其他國家和地區“曲線救國”也不失為一種策略吧?

朱迅:是的,藥企出海不一定非去美國,因為在藥品這個深林法則中,美國的市場最大、利潤最高、競爭也最慘烈,其中遍布獅子、老虎等強手。也可以進入歐洲、南美、中東、俄羅斯等國家和地區,特別是俄羅斯。

俄羅斯與西方角力持續,很多制藥公司相繼宣布縮減在俄羅斯的業務,我估計俄羅斯從歐盟和美國進口藥品的規模可能減少。俄羅斯人口總數雖然不到1.5億,消費水平卻并不低,我最近看到一篇發布在猶太雜志《Tablet》上的評論文章,文章指出,根據購買力平價(PPP)計算,俄羅斯經濟規模其實與德國相當。

04、千帆競發,百舸爭流

財健道:中國藥企出海征途是從2005年開始的,17年的出海嘗試是否為中國的藥品積攢一些名聲,為制藥企業提升合作優勢?

朱迅:中國制藥在國際上的信譽度不高,這也是我們出海需要借助外力的原因。但經過一段時間的藥品、器械、對外服務等多領域的出海嘗試,中國在全球醫藥健康領域的影響力還是在增加的。特別是新冠疫情期間,中國“疫苗外交”廣受歡迎,大量供往海外的病毒檢測試劑也得到了國際權威認可。

財健道:對藥企個體而言,借力出海前需要補足哪些能力?

朱迅:想要搭上海外企業的船,核心是有實實在在的資源,可以是足夠好的品種,也可以是足夠的錢。其次要招攬負責海外臨床試驗與注冊事務和海外商務拓展的人才,通過他們熟悉海外專利法規以及相關監管環境,挖掘潛在合作伙伴,撬動多方資源。

財健道:您如何看待中國藥品出海的未來?

朱迅:醫藥健康是關乎國計民生的剛性需求,醫藥健康的發展有助于提高中國的國際影響力,對國內經濟增長有拉動作用,2021年全國醫藥工業營業收入同比增長19%,比全國GDP增速高出10.9個百分點,因此各方應該重視起來。

而且仿制藥領域的制造出口應當是中國的強項,也應該成為中國未來的發展方向。我預測未來十年,中國與全球暢銷藥對比一致性將超過50%,原料藥產量占全球市場的20-30%,制劑產量占20%,biosimilar產量占全球20%以上。創新藥開發的格局不會改變,但中國影響力逐步提高,不排除一些First in class進入全球市場。

行業發展態勢就是這樣。當年再鼎醫藥(09688.HK)采取license-in模式前,沒有任何人做。再鼎一做,license-in模式迅速成為潮流。藥企出海也是同樣的道理,一家闖關失敗,別家也難以突圍,一旦態勢發展起來,就會形成百舸爭流之勢。我預測,十年之內,中國制造一定會在國際藥品市場占有一席之地,而且是重要的一席。

(作者為《財經》研究員)

參考文獻

【1】中國藥企出海白皮書.畢馬威企業咨詢 ( 中國 ).2022.5

【2】揚帆遠航 中國藥企出海總體趨勢與挑戰.BCG波士頓咨詢.2022.5