文|表外表里 陳成 胡汀瑯

編輯|付曉玲

數據支持 | 洞見數據研究院

最近一個季度,愛奇藝盈利了,這在長視頻領域稱得上一件了不起的事。

要知道,去年的第九屆中國網絡視聽大會上,優(yōu)酷總裁樊路遠還認為:按照現(xiàn)在的生存環(huán)境,難兄難弟“愛優(yōu)騰”想盈利指日可待,是癡心妄想。

而一年不到,愛奇藝即退出了“虧損三兄弟”格局。愛奇藝CEO龔宇還在接受采訪時不無遺憾地表示:“如果提前半年或一年進行策略調整,情況會比現(xiàn)在更好!”

這里的策略調整,指的是增加頭部內容,減少撲街內容,腰部內容不刻意去做。

但也正是因為此,盈利后的愛奇藝輿論評價兩極分化:

一邊,市場態(tài)度180度大轉變,股價當天上漲近10%,一派“賺錢就是王道”的喜悅。

另一邊,不少文章分析認為,愛奇藝的盈利是砍內容、縮減成本的短期財務反饋,不具持續(xù)性,長視頻仍是一個爛生意。

可以看到,隨著時間的推移,似乎第二種市場觀點占據了上風,愛奇藝股價回落,市場熱情降溫。

那么,長視頻內容行業(yè)的走向,真的注定是“價值毀滅”嗎?

似乎不見得,畢竟曾經迪士尼、HBO、皮克斯走出來了,當下的奈飛本質上也走出來了。

如此來看,不是行業(yè)本身有問題,而是局限條件發(fā)生了什么變化。那么,這個行業(yè)究竟是怎么演變的呢?

一、爆款思維的頭部策略,可能會陷入“囚徒困境”

頭部策略這種提法,讓用戶感覺被尊重,很討人歡心。也因此,用戶往往對頭部大制作的關注度會更高,內容相對更容易出圈。

比如,最近騰訊大火的《夢華錄》,就是S級劇集,播出前后,平臺在演員陣容,宣發(fā)投入方面都有更大的傾斜。相關話題不斷,屢屢沖上熱搜——導演楊陽,被捧上古裝劇導演“神壇”,主演劉亦菲再次登頂神仙姐姐。

內容大熱出圈,平臺收割流量、熱度以及會員付費收入,局面可謂多贏。

這固然可喜,不過我們仍然要看到輸的局面。

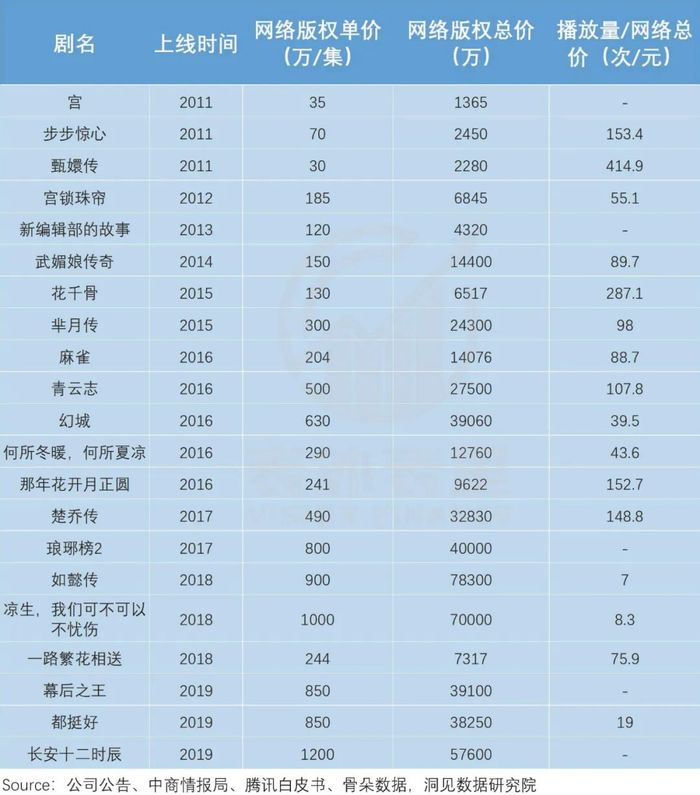

如下圖,頭部劇集《如懿傳》、《幻城》等,同樣是大制作投入——比如,騰訊購買《如懿傳》版權花費了7.8億,但這些劇集每元錢獲取的播放量都在100以下,甚至《如懿傳》為個位數,顯然無法覆蓋制作投入。

如此來看,頭部策略本質還是爆款思維,畢竟爆款才意味著超額收益。

事實上,早期的長視頻內容公司能跑出來,也正是得益于此。

以皮克斯為例,其1995年推出首部爆款電影《玩具總動員》,之后的大多數電影,也都屢屢破票房記錄,同時口碑爆棚,獲得奧斯卡獎無數。

然而這樣的持續(xù)精品路線,意味著要犧牲數量和內容。

數據顯示,近40年皮克斯僅生產了24部作品,數量上遠遜色于華納兄弟——僅2021年就上映了17部電影。

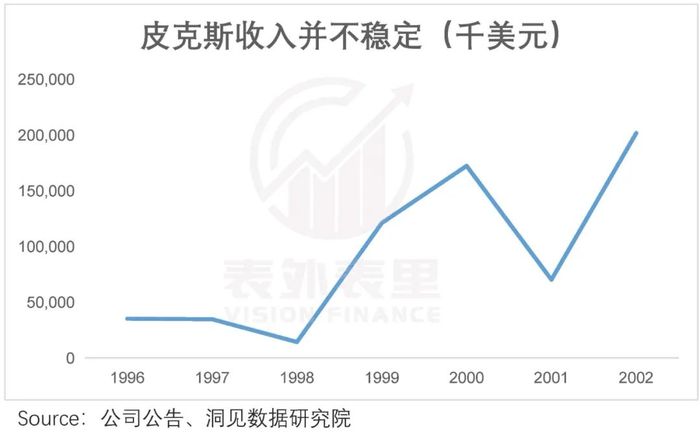

這導致其收入結構很不穩(wěn)定。如下圖,1996-1998年年底前,以及1999-2001年底前,皮克斯都一部作品也沒有產出,使得1998、2001年的收入出現(xiàn)大幅下滑。

2020年推出的電影《1/2的魔法》,全球票房僅為6800萬美元,最終虧損1億3000萬美元,也拖累了當年的收入表現(xiàn)。

可以看到,極度精品策略有可行性,但前提是接受超長的時間拉鋸——幾年出一部,超低的推出效率。這對慢節(jié)奏的內容公司來說,問題不大。

但平臺型企業(yè),往往需要大量的內容做支撐,這樣的頻率如何撐得起呢?

追求極致的質量行不通,那么回到平臺角度,爆款是否有限定條件可循呢?

2017年,奈飛改編了口碑IP《超感獵殺》,并給予頗大期待——頭部大制作,一集制作費高達900萬美元,要知道《權力的游戲》到第五季,單集制作費也才800萬美元。

劇集推出后,市場反響也不錯。比如,豆瓣評分顯示,該系列兩季都在9分左右。但兩季之后,該劇集項目就被奈飛砍掉了。

原因用奈飛老板泰德·薩蘭多斯的話說:“這部劇很棒,但收益反饋不足以支撐如此龐大的劇集費用,即使在我們的平臺也做不到。”

這說明,以豐富的行業(yè)積累,優(yōu)秀的制作團隊以及內容優(yōu)質崛起的奈飛,也做不到押中爆款。

甚至連錢也不能解決爆款問題,比如,咬著金湯匙出生的富二代Hulu,手中握有迪士尼和美國最大的有線電視運營商康卡斯特的資源,但十余年來,出產的爆款劇集僅僅是個位數。

而即便押中了爆款,也并不意味著能留住用戶。

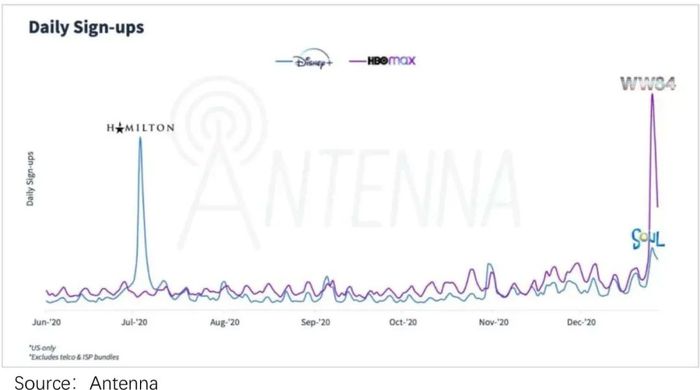

比如,2020年Disney+以7500萬美元的費用,拿下創(chuàng)下美國音樂劇票房記錄的《漢密爾頓》,吸引了大量喜歡音樂劇的人訂閱。

但Disney+之后卻并沒有類似的音樂劇作品接上,導致訂閱數下滑。如下圖,將近四分之一的Disney+新訂閱用戶,在30天內取消了訂閱。

綜上來看,視頻流媒體平臺走頭部策略,依賴的是爆款思維,但問題是押爆款的不確定性太大,超額收益預期并不穩(wěn)定。

不過,平臺的ROI并不是單靠收益決定,成本端控制同樣重要。

可以看到,愛奇藝本季度實現(xiàn)盈利,除了上述說的營收加成,更重要的就是成本大幅下降,比如,占大頭的是內容成本同比下降 19%。

那么,愛奇藝的內容成本是否就此顛覆改善了呢?從趨勢來看,似乎不太現(xiàn)實。

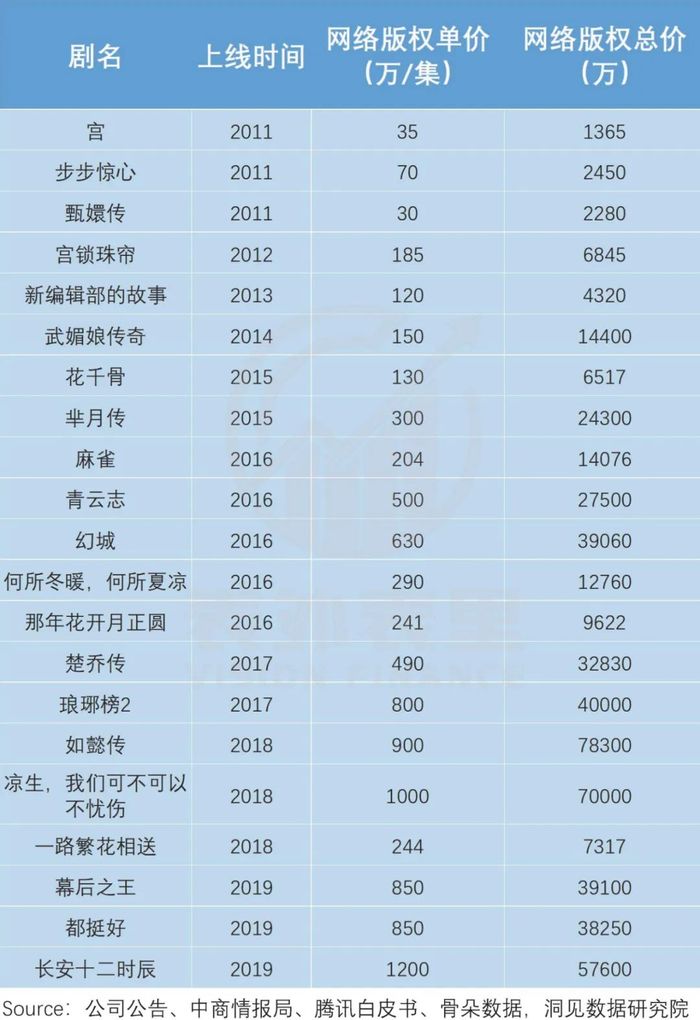

一方面,頭部版權內容的價格,實際上是持續(xù)上漲的。如下圖,頭部內容的劇集單價10年間,漲了近30倍。

另一方面,平臺頭部自制內容,也在“大IP+流量明星”公式下——搞定流量明星就有了收視率和點擊率,成本支出居高不下。(相關吐槽論述已有很多,這里不詳細展開)

并且值得注意的是,頭部內容的競爭也有集中化的趨勢。

可以看到,在愛奇藝聚焦頭部的時候,隔壁騰訊視頻似乎也在做收縮,有報道稱其過去三個月只過了兩部劇,而今年資源也重點放在了一些S級劇集上。

如此來看,頭部策略ROI結構有著極大的不穩(wěn)定性,這如何支撐起盈利預期呢?

而頭部策略可能不像預期那樣,等于賺錢,那么,有理由推斷近乎被愛奇藝舍棄的中腰部內容,也不像斷言的那樣不賺錢。

事實上,早期長視頻版權軍備競賽階段,小成本制作的網劇,就屢屢跑出黑馬。

比如,2015年樂視自制劇《太子妃升職記》,預算僅2000萬,但單平臺網絡點擊量高達43.2億,成為當年的現(xiàn)象級爆款。

近幾年,也不乏中腰部劇集,出人意料成為爆款。比如,騰訊的B級小網劇《御賜小仵作》以及小成本劇《開端》。

據業(yè)內人士透露,《御賜小仵作》成本在4000萬左右,是非大IP、非大導演、非流量明星的三無產品,但截至目前,其總播放量達15.3億。

也就是說,中腰部內容同樣有帶來超額收益的可能。

由此來看,長視頻平臺要跑出來,并不在于重頭部,還是重中腰部,而是別管“白貓黑貓”,抓住老鼠就是好貓。

二、長視頻生意的核心,從不是“一城一地”的得失

一周前,有消息稱愛奇藝將被百度出售。這不是愛奇藝第一次被傳出售了,每次傳言出來,市場情緒都波動極大。比如,這次受影響,當日股價飆漲19%。

畢竟,投資人們看的,還是標的的盈利能力。

而盡管2021Q4的電話會議上,龔宇曾表示:愛奇藝率先開啟了中國長視頻行業(yè)的新階段,由之前追求市場份額向追求效率。

但本季度頭部策略的呈現(xiàn),更多是一些手段,可能短暫讓財報變美、變漂亮。

那么,長視頻領域還有沒有ROI可控的價值洼地呢?

答案當然是肯定的。

長視頻平臺說白了,就是內容集成商,做的是包工頭生意,其邏輯本就不是一城一地的得失,而是整個內容池賺錢就行,也就是組合ROI穩(wěn)定。

以系列化綜藝為例,《乘風破浪的姐姐》、《密室大逃脫》等,第一季雖名氣和熱度都不錯,但投入較大成本,單季ROI并不高,甚至《姐姐1》有所虧損。但后續(xù)幾季受益知名度打開,ROI很好,拉升整體收益。

而回到平臺,就是內容上走組合策略,ROI更可控。

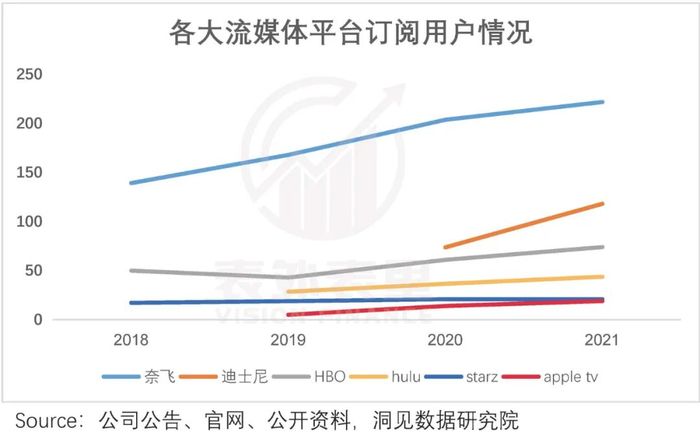

至少,收入上表現(xiàn)更好。如下圖,走組合策略的奈飛,不僅在訂閱用戶規(guī)模上,整體遠大于走精品的HBO,以及聚焦中腰部的Hulu;且增長情況,也同樣排在最高。

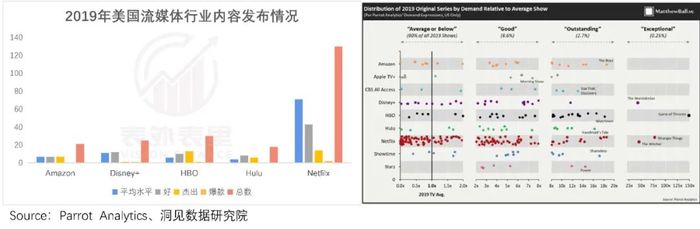

之所以會如此,原因在于奈飛每年產出的內容數,是HBO的好幾倍。比如,2019年奈飛產出130部,HBO為30部。

數量組合攻勢下,爆款劇集帶來超高收益的幾率增加。如下圖,2019年奈飛、HBO的爆款劇集數量分別有兩部、一部。

即便沒有太多爆款,內容數量豐富,滿足用戶需求多樣性,也能拉動持續(xù)訂閱。

比如,2020年用戶在訂閱其他平臺之后,選擇奈飛作為第二平臺的平均概率為89%,選擇HBO平臺的平均概率為29.5%。

不過,考慮到愛奇藝砍掉很多內容項目后,成本大幅壓縮,那是不是意味著,組合策略會極大地抬高成本呢?

就數據來看,2019-2021年,奈飛的單部劇集內容支出,一直遠低于HBO,甚至比側重于腰尾內容的hulu還要低。

同時,新增單個訂閱用戶的內容成本,2019-2020年,奈飛的整體表現(xiàn),也好于其他平臺。(2021年行業(yè)競爭的加劇,獲客成本發(fā)生了變化。)

而內容量大,成本反而更可控的關鍵,一是,大量劇集形成規(guī)模效應,可以攤銷成本。

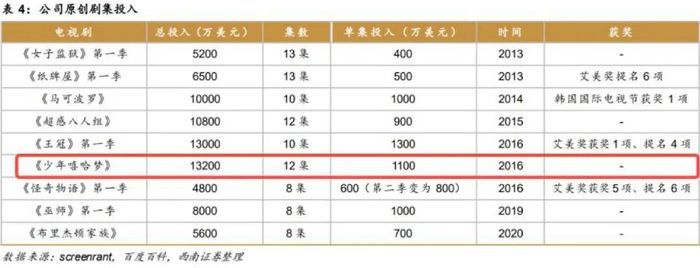

比如,2016年,奈飛《少年嘻哈夢》第一季,總投入1.3億美元,但由于題材小眾,收視不及預期,損失慘重,不過這未對公司正常經營產生影響。

另一方面,平臺品牌效應下,能節(jié)省營銷費用。如下圖,與奈飛每年新增劇集數量的增加相反,銷售費用維持在穩(wěn)定且較低水平。

綜上來看,相比集中精力,打造爆款內容實現(xiàn)飛輪效應,內容組合策略,事實上ROI更為穩(wěn)定。

而組合策略要跑通,實現(xiàn)影視工業(yè)化是基礎之一。

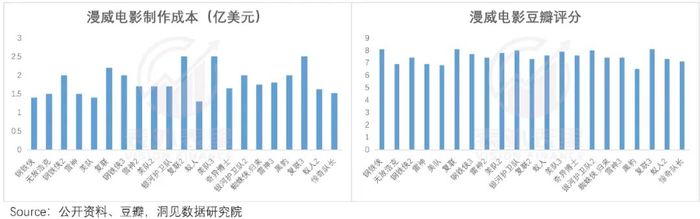

舉例來說,漫威從2008年系列第一部開始,流水線批量生產下,平均每年有2-3部影片上映,且標準化下,影片質量保持在一定的水準之上。如下圖,其20部影片中,82%的影片豆瓣評分都在7分以上。

持續(xù)高產的同時,其產品成本也很穩(wěn)定,如下圖,近20部影片的制片成本90%都在1.5-2.5億美元之間。

也就是說,影視工業(yè)化下,不僅可以批量生產作品,形成規(guī)模效應,以攤銷成本,而且產品的質量也是相對可控的。

還值得注意的是,影視工業(yè)化是以制作團隊為中心的制作方式。

以日劇為例,其基本以電視臺制作為核心,制作團隊尤其是編劇占據主導地位,演員在制作過程中地位弱化。

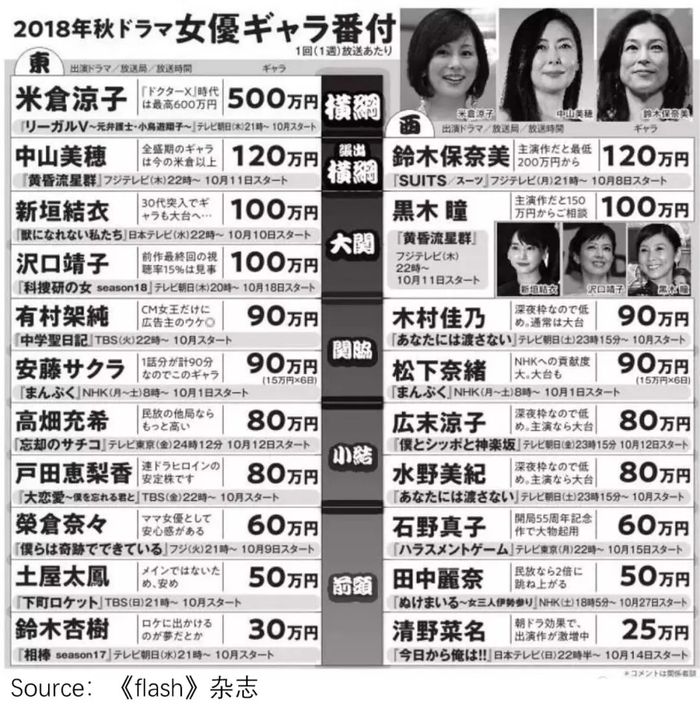

據《flash》雜志披露,日本頭部女明星的片酬,大多不足100萬日元(約合人民幣5萬),相當于日本白領的平均薪酬水平。

如此一來,不僅劇作質量有保障,也大幅降低成本。數據顯示,2020疫情廣告收入大幅下滑期間,日本電視臺仍能保持盈利。

除了影視工業(yè)化,上述提到的系列化IP也是優(yōu)質的價值錨。

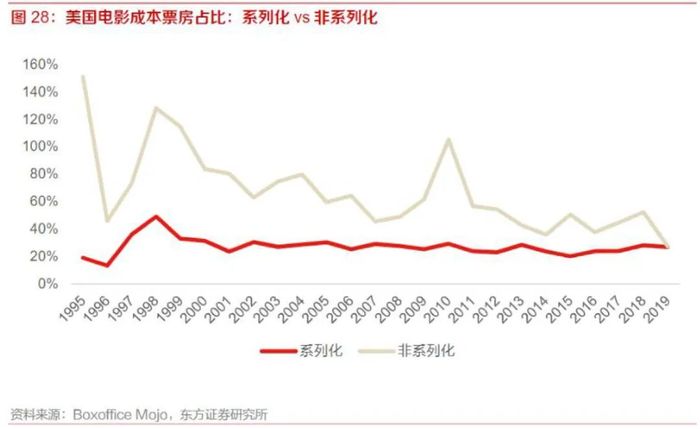

比如,1995-2019年(收錄于Boxoffice)美國電影的數據表現(xiàn)顯示,系列化電影成本控制非常穩(wěn)定,維持在27%左右;而非系列化電影成本票房比波動巨大,平均在67%左右。

總之,對以規(guī)模取勝的平臺來說,走供應商的精品路線不太現(xiàn)實。做好包工頭,玩轉內容組合收益,反而更有走出泥潭的確定性。

小結

一季度,愛奇藝叛出“虧損三兄弟”,實現(xiàn)了盈利,市場風評兩極分化,但總體對長視頻生意悲觀的情緒,占據上風。

其實,大可不必一棍子打死。就內容生意來說,早期有內容供應商如皮克斯、迪士尼,甚至HBO,憑借極度精品內容策略,商業(yè)模式跑通。

后有奈飛等平臺企業(yè),深諳長視頻平臺乃包工頭生意的本質,不糾結單個項目的超額收益,而是以整體組合項目的ROI回報,走了出來。

這兩種路徑,分開看都各有各的優(yōu)勢。但回到愛奇藝來說,龔宇提出的頭部策略,卻像是披著奈飛皮,偏要做皮克斯生意,這種判斷的“失算”,或許有對長視頻本質的理解偏差。