文|零態LT 張堯

編輯|胡展嘉

6月15日,蔚來發布了全新智能電動中大型SUV ES7,新車補貼前標準續航電池包起售價46.8萬元;長續航電池包52.6萬元起;首發版為54.8萬元,BaaS方案補貼前起售價42萬元。在這之前的6月9日美股盤前,蔚來汽車發布了2022年Q1財報。

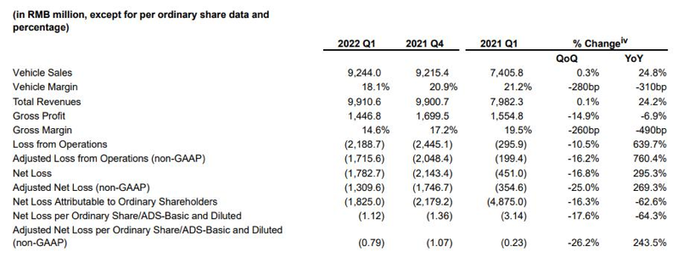

財報顯示,蔚來汽車2022年Q1營收為99.1億元,同比增長24.2%,環比基本持平;車輛銷售收入為92.4億元,同比增長24.8%;毛利為14.468億元,同比下降6.9%;凈虧損17.8億元,環比收窄16.8%;歸屬公司普通股股東的凈虧損為18.25億元,同比下降62.6%,環比下降16.3%。截至6月9日收盤,蔚來跌1.18%,股價報159.700港元。

圖:蔚來業績報告

這是蔚來自紐交所上市以來,首次在美股盤前發布業績報告。總體來看,蔚來營收有所增長,虧損也在縮窄。在同樣遭受芯片短缺、原材料漲價,新能源補貼持續退坡的行業危機下,蔚來的整體營收增速處于造車新勢力“蔚小理”三家之尾。車輛毛利率亦是成為了三家中唯一下滑的企業。

蔚來即將觸底,能否反彈,如何反彈,都是未知數。如何證明其快速增長和改善財務狀況的能力,是當下重中之重。畢竟,燒錢對于當下的蔚來而言,已并非一條坦途。

01 毛利率下降,“蔚小理”墊底

2022年Q1蔚來汽車總體毛利率為14.6%,環比下跌3個百分點;車輛毛利率為18.1%,環比同比均下將近3個百分點。同比下降主要由于公司產品組合比例變動導致平均售價下降,環比下跌主要是由于單車電池成本增加。

蔚來董事長李斌在一季度財報會上表示,原材料和芯片等零部件價格上漲,使毛利率受到影響,4月份動力電池成本達到高點,給二季度毛利率帶來挑戰,預計毛利率從第三季度開始反彈。為應對電池等原材料漲價所導致的毛利率下跌,蔚來的策略是“漲價”。

圖:蔚來官微

為拉升車輛銷售毛利率,ET7將自5月23日起全系售價上調1萬元;而為對沖電池漲價帶來的影響,5月10日和5月23日,蔚來先后對旗下車輛電池租用服務進行漲價調整,其中ES8、ES6、EC6以及ET7各版本車型均上調售價1萬元,同時長續航電池包(100kWh)租用服務費調整為1680元/月,電池包按年靈活升級至長續航電池包,價格調整為9800元/年。

值得注意的是,一季度造車新勢力“蔚小理”三家中,僅有蔚來一季度毛利有所下滑。理想一季度毛利率達到了22.6%,小鵬一季度毛利率也迎來提升至12.2%。盈利層面,2022年Q1蔚來凈虧損17.8億元,環比收窄16.8%,值得注意的是,2021年Q4凈虧損曾達到21.42億元。

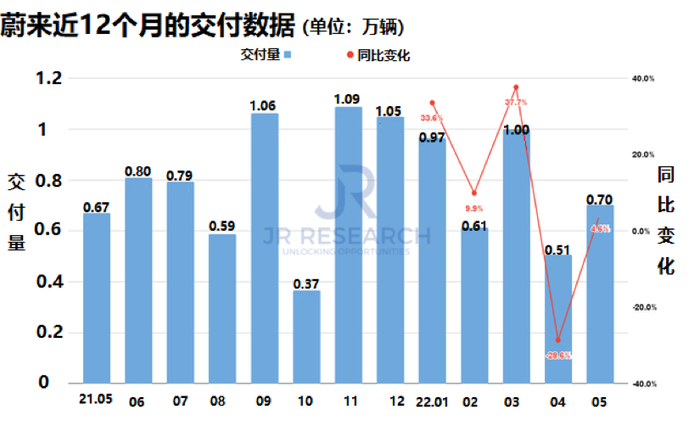

一季度蔚來車輛交付量創歷史新高,達到25768輛。其中包括 4341 輛 ES8、13620 輛 ES6、7644 輛 EC6 及 163 輛ET7,交付數量同比增長 28.5%、季度環比增長 2.9%。

蔚來在財報中強調了其對6月份交貨速度改善的樂觀態度,并強調了5月份上海市場的大量訂單流入。但實際上,蔚來已經連續5個月交付量不過萬了,在“蔚小理”三兄弟中,蔚來和小鵬、理想差距逐漸拉大。一季度交付量來看,小鵬為3.45萬輛、理想3.17萬輛,蔚來依舊墊底。

蔚來在銷量增長的瓶頸,從2021年就一直存在。去年第4季度,蔚來累計交付2.5萬輛,創下近7個季度最低增幅。

圖:蔚來近12個月交付數據

在國內造車新勢力中,蔚來是少有的定位高端車企,其所有車型售價都在30萬以上,即便是9月份即將開售的相對親民的ET5售價也達到了32萬,高過了特斯拉熱銷的Model3標準款。

從營收增長幅度來看,蔚來營收在持續走低。一季度營收同比增長24.2%,環比持平,上個季度同比增長達到49.1%,環比增長1%。營收增幅疲軟,銷量增長遭遇瓶頸,顯然,蔚來的高端車賣不動了。

02 高端車賣不動,殺入大眾化市場

自3月ET7正式交付,蔚來又引發了市場關注。

作為蔚來的第一款轎車,定價40萬+的蔚來ET7擔負著極為重要的使命。改款車型的首次亮相是在2020年的NIO Day上,兩年后開始陸續交付,ET7熱度一直非常高。

經歷過4月份的滑鐵盧,5月份蔚來汽車交付7024臺,同比增長4.6%,相較于4月份同比漲幅高了38.5%。其中智能電動旗艦轎車ET7當月交付了1707臺,占整體車輛交付的24%。

盡管李斌在一季度財報會上提到,5月份蔚來ET7訂單表現強勁,有信心實現下半年交付量快速攀升。但ET7的噱頭,卻抵不過蔚來整體增長乏力。況且,造車新勢力戰場已經悄然轉移。

眼下高端車企市場已見頂,多家車企將目光鎖定到定價更低的大眾化產品上。

蔚來也布局了平價子品牌代號ALPS,且落地步伐在加快。2022年一季度,蔚來研發支出達到17.617億元,同比增長了156.6%。去年第4季度,蔚來研發支出達到18.29億元,是蔚來美股上市以來研發投入最多的一個季度。

蔚來方面表示,研發費用的增長主要在于研發工作人員成本增加,以及新產品和技術的增量設計及開發成本上漲。據此前蔚來發布的計劃稱,2022年,蔚來的研發團隊將進一步擴大到9000人。新產品和技術的增量設計和開發直指中低端車型研發團隊的搭建。

最新消息是,5月10日,合肥官方側面公布了蔚來ALPS的新進展:核心團隊搭建完成,品牌定位中高端,對標特斯拉、大眾等;生產基地仍在合肥新橋Neo Park,計劃2024年建成投產。

ALPS之于蔚來的意義,正如Model 3之于特斯拉。但不同的是,ALPS和蔚來將來可能是平行的兩個品牌。

李斌曾表示,起量策略上不會學特斯拉,要學就學傳統車企。在李斌看來,特斯拉模式,是通過Model S和Model X兩款豪華車型,奠定特斯拉豪華品牌的基調。之后靠市場定位更低的Model 3和Model Y迅速擴大銷量。但不可否認的是,Model 3和Model Y之后,之前為特斯拉定下豪華調性的兩款車型,銷量迅速下降。

顯然這套模式存在很大問題。好不容易在高端車品牌中站穩,蔚來不可能放棄聲譽,其子品牌的玩法,將參照傳統車企,平民品牌和豪華品牌兩條腿走路。例如,豐田+雷克薩斯、大眾+保時捷。

蔚來主品牌NIO定位高端,以用戶為導向,ALPS承擔走量任務,以效率為導向,二者邏輯截然不同。

李斌曾稱,“我們不會犧牲毛利去進入大眾市場。”但形勢所迫下,李斌不得不食言。蔚來整體增速放緩下,需要新的盈利故事。

內憂外患的蔚來,對內,加速平價子品牌的落地,自研電池提升競爭力;對外,提前布局手機市場,以對沖手機廠商下場造車造成的風險。

03 自研電池、造手機,難解蔚來盈利難題

在自動駕駛技術全面普及前,手機注定是車聯網中不可或缺的一環。

在以蘋果、華為、小米為代表的手機廠商下場造車后,造車新勢力危機四起。在李斌看來,蔚來造手機“并非進攻,而是防守”。

此前他曾在一檔視頻訪談中公開回應道:“我們考慮做手機的出發點很簡單,就是想給蔚來車主一款車機互聯體驗最好的手機,而不是從商業成功的角度去思考。”換言之,通過造手機為公司開拓新的增長曲線并不是眼下蔚來的首要考量。不過,造車企業造手機,所謂隔行如隔山,恐怕是實力配不上野心。

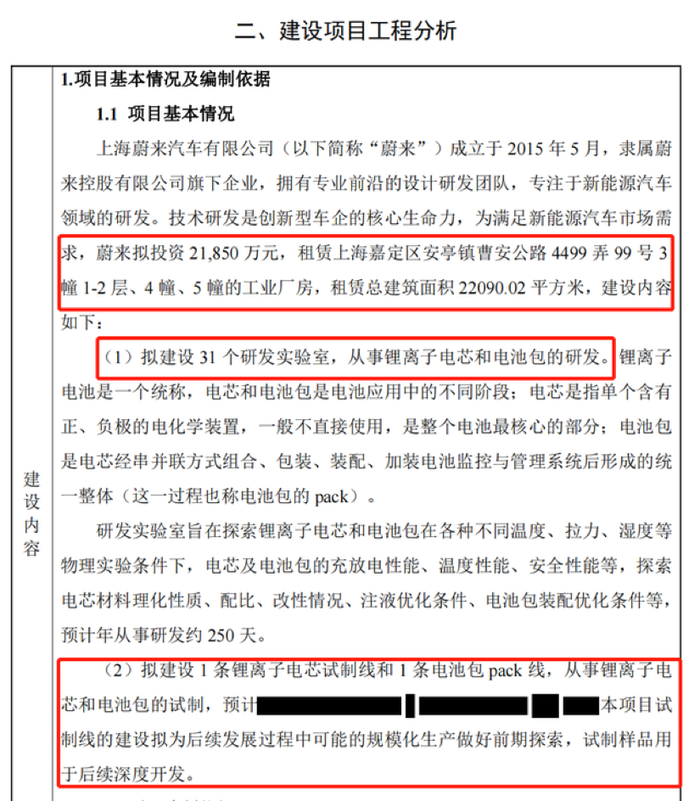

蔚來第二大被關注的舉措是,自研電池計劃。消息稱5月末,蔚來準備在上海投資2個億建造一個研發基地,配套31個鋰電池、電芯實驗室,以及鋰電池試產線+電池包Pack線。

2021年,蔚來曾在銷量上升階段,遭遇了電池供應短缺難題。李斌在接受采訪時表示,“芯片已經不是難題,反倒是電池成為最大瓶頸。”自研電池被看作是蔚來必行之舉。在一季度財報會上,李斌表示,蔚來目前已擁有超400人組成的電池相關團隊,并將繼續采取自制加外采電池戰略。蔚來汽車還將在2024年下半年投產全新的800伏、支持換電和快充的電池包。

電動車補能問題,目前主要分為以特斯拉為代表的快充路線,另一種是以蔚來為代表的“換電模式”。

蔚來曾經通過“換電模式”,成功度過了危機,但“換電模式”帶來的巨額虧損也越來越讓蔚來吃不消。

根據計劃,2022年起,蔚來在中國市場每年新增600座換電站,至2025年底,蔚來換電站全球總數將超4000座。而一座換電站的成本高達200萬元左右。簡單推算,單建站成本,蔚來一年就需要投入12億元,并且這個數字還在持續增長。

換電模式的建設和運營成本高企。蔚來曾經算過一筆賬,如果按照每輛車每周換一次電計算,一座換電站大概要輻射 350 臺車,才能支撐一天 50 單,達到盈虧平衡點。而電池的退役報廢,又是一大筆開支。

為進一步搶占市場,6月份蔚來想出了新招,發布了一款“只租不賣”的便攜式充放電一體機,即將電池和車身分開售賣,美其名曰降低消費者的購車成本。

也就是說,花三十多萬元買輛蔚來,并不能上路,需要每個月再次話費1600元租金來租賃電池,才能正常使用。該消息一出,只租不賣,充放一體成本高、體積過大等問題引來了網絡熱議。

輿論壓力下,蔚來將其改為可租可售,該一體機預計6月中旬將在蔚來商城開啟預售,設備單價為3880元。不過該設備后續的銷售和維護問題,仍然沒有得到很好完善。

5月蔚來在新加坡交易所三次上市,根據上市后公司財務信息披露,截至2022年2月28日,蔚來擁有現金及現金等價物、受限制現金及短期投資合計526.5億元。賬面上看起來是不差錢,資金多數是IPO募集而來。

蔚來之所以在新加坡上市,被看作是對美股“預摘牌”的應對策略。5月4日,蔚來被美國SEC列入“預摘牌”名單,面臨著被審查而在美國退市的風險。倘若后續在美股市場融不到資,也算分攤了風險,多條腿走路。

總而言之,站在運營一家公司的視角看,資金-研發-生產-利潤的閉環上,蔚來并未實現閉環。資本注入或許能解決燃眉之急,然而企業自身造血能力依舊未得到驗證,從本質上,蔚來的增長問題還沒找到最優解。