文|紅周刊 莊帥

美團最近公布了2022年一季度財報,數據顯示營收增長25%;經調整后凈虧損為36億元,實現了同比和環比的收窄。對于這份不錯的成績單,資本市場反響熱烈,6月2日公布季報后的4個交易日內,股價上漲了14%。

“求穩”成為了美團目前更重要的目標。發展初期,“團購”和“外賣”的創新模式讓美團從當年已經規模化的阿里和京東中殺出的一條大道,成就如今萬億規模和千億市值。

如今美團的“零售”業務的創新窗口極其短暫,還伴隨著巨額虧損卻無法快速實現規模化增長甩開對手的羈絆,讓美團不得不重新審視在現今宏觀環境和競爭格局下,必須放慢節奏求穩。

美團餐飲外賣、酒旅業務面臨競爭,對老對手門清,對新對手防控得力

2022Q1財報數據顯示,美團餐飲外賣、新業務、到店酒旅等主營業務所產生的營收分別為241.57億元、145億元、76.12億元。

從增速來看,餐飲外賣成為了三大業務中營收增速最小的業務,同比增長17.4%,環比下降8%。

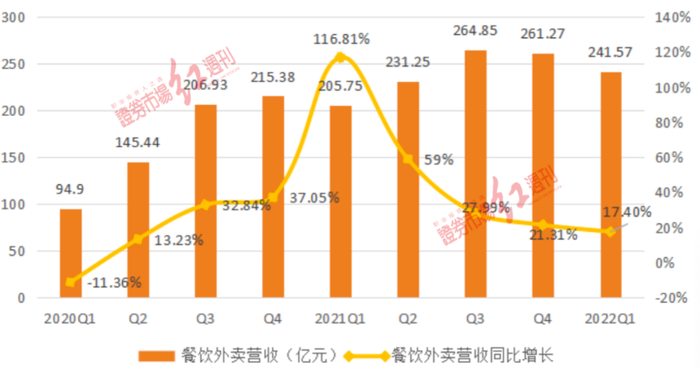

圖1 美團餐飲外賣業務營收變化

從圖1可以看出,近兩年,美團外賣業務的波動逐漸加大。

慶幸地是,外賣業務的效益繼續保持提升。財報數據顯示,美團餐飲外賣業務在今年一季度的交易筆數達33.6億筆,經營溢利同比增長41.3%至15.77億元;經營利潤率提升至6.5%,去年同期為5.4%。

目前,京東和抖音電商切入了餐飲外賣領域,但筆者認為,短期內對美團的威脅有限。原因在于,一方面它們也需要時間建立起適合自身平臺特點和匹配自身組織結構的業務模型和流程;另一方面由于宏觀環境導致消費疲軟的影響,京東和抖音電商也要考慮新業務的虧損程度,迫使他們不會過多投入,拓展進程的速度將受限。

以三五年的長周期看,美團會面臨多個對手的競爭。例如京東具有供應鏈和同城配送優勢;抖音電商、快手和微信視頻號直播電商(附近頻道)具有用戶規模和生態優勢;餓了么在華東具有區域化優勢。此外,拼多多布局同城零售也將持續對美團基本盤造成競爭壓力。

再來看美團的另一大主營——到店酒旅業務,財報數據顯示,到店、酒店及旅游業務一季度營收76.21億元,同比增長15.8%,經營利潤為34.73億元,同比增長26.4%,經營利潤率也升至45.6%。在這樣的宏觀環境和疫情防控常態化的情況下,這個數據算是很樂觀。畢竟酒旅業務的競爭對手——同程旅行和攜程的數據也不好。

阿里的本地生活業務也相當慘淡。從一季報來看,阿里的餓了么、高德、飛豬業績也表現不好,訂單同比增速僅為9%,而且虧損仍在持續,單季度虧損金額高達54.83億元。

比較分析下來,美團的到店酒旅業務基本盤還是相對穩固,暫時還沒有新進入者的威脅,原來老對手的打法彼此又非常熟悉,這塊業務的競爭格局相對穩定。

熬過行業的持久戰,美團拐點或已現

美團的高層應該很清楚自身的處境:餐飲外賣屬于高頻業務,業務模式簡單,還有充裕的現金流并且可以盈利。那么,無論是從“高頻帶低頻”提升用戶活躍度和黏性的角度,還是提升營收規模和獲取利潤的角度,京東、阿里、拼多多、抖音、快手、微信視頻號這六大新老勢力為了“第二第三增長曲線”,肯定不會放過餐飲外賣這塊肥肉。

美團應該被動防守還是以攻為守?

從美團多年前就開始布局同城零售(即時零售)業務——美團閃購來看,無論是基于自身外賣能力的復用,還是預見未來的競爭壓力,美團閃購為美團贏得了不少主動權。美團到家事業群總裁王莆中曾于去年9月份預測,未來即時零售市場規模有望在5年后達到萬億元,交易用戶規模也能達到5億元。

疫情的反復也確實加速了中國消費者對于“萬物到家”的需求,據筆者了解到的情況,目前在日用百貨、酒水零食、藥品、品牌化妝品,以及數碼產品等各類,即時零售的需求均大幅增長。

據美團CFO陳少暉在財報電話會上披露,閃購業務受到疫情影響,遠比外賣業務要小,一季度交易量和交易額分別有70%和超過80%的增長,日均訂單量達390萬。估計美團閃購對新增商戶的貢獻也不小,一季度美團的年度活躍商戶同比增長26.6%,凈增190萬戶,總量達到900萬戶。

雖然即時零售看起來前景美好,想像力巨大,但橫亙在所有即時零售平臺面前,存在四大規模增長困境:

1、單店“淺庫存”和不穩定:線下實體店由于空間有限,并且還要接待到店的顧客,所以備貨量并沒有倉庫多,而且庫存極其不穩定,導致經常出現缺貨現象,影響購物體驗;

2、有限的品牌和商品:這和第一個困境是關聯的,許多商品消費者在實體店買不到。在即時零售平臺上,這個問題更為突出,商品數量和種類遠遠少于店內商品。

3、實體店揀貨效率差與時效要求高的矛盾:選擇即時零售平臺購買,就是希望能夠快速送貨,但是一旦消費者購買數量增加,實體店的揀貨效率就會降低,從而影響配送時效。

4、無法很好地進行精準的銷售預測:這是由多渠道購物導致的不穩定性引起的,只要消費者不急于收貨,線上電商平臺的價格優勢是即時零售平臺無法取代的。

這四大困境讓即時零售平臺的增長規模受到限制,也讓即時零售平臺很難通過大促活動培養消費習慣。這也能解釋為什么京東到家和美團閃購苦心經營多年,仍然增長緩慢,只是受到疫情的影響,這兩年營收實現了較快增長。

當然,對于京東到家和美團閃購來說,最優解就是多種電商模式的相結合。這也是美團投入做美團電商平臺“團好貨”、前置倉模式的美團買菜和社區團購模式的美團優選的業務邏輯,只不過從近兩年的虧損數據來看,這三個零售電商模式投入過大,美團需要重新審視:如何減少投入的情況下還能保證新業務的繼續快速增長。

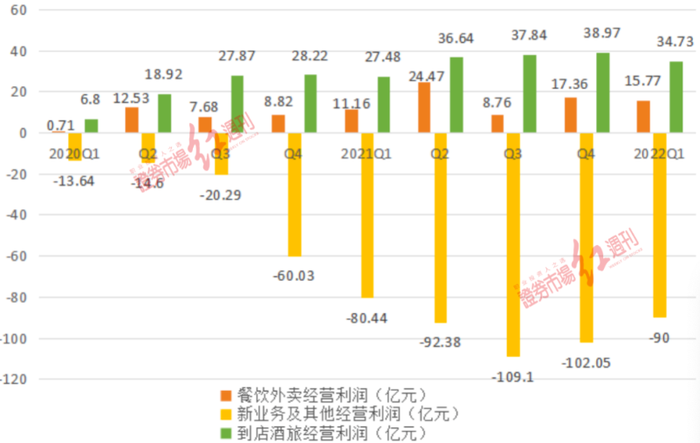

圖2 美團各業務盈虧情況

顯然,美團已經做出選擇,一季度財報數據顯示,美團經營虧損繼續收窄至90億元,經營虧損率降至62.3%。美團新業務管理層在2021財年財報電話會已經表示,未來在新業務上會著手提升經營效率及單位經濟效益。美團對新業務的布局也將走上降本增效之路,業務重心也將從拉新與擴張轉變為追求經濟與社會價值兼顧。

這意味著,美團閃購和京東到家、淘鮮達們進入膠著競爭態勢,對手進一步美團才進一步;美團買菜則固守少數幾個城市,采取靜觀其變策略,用拖延戰術消耗每日優鮮和叮咚買菜;美團優選開始采取收縮策略繼續減少虧損;“團好貨”則通過現有用戶關聯產生自然銷售進行增長,靜待對手犯錯和新技術帶來的創新模式再發力。

畢竟,美團是享受移動互聯網技術帶來的創新紅利發展起來的,所以至上而下都是非常重視技術帶來的創新和變革,才能做到“當下有信心,長期有耐心”。在新科技的應用上,美團的自動配送車數據繼續上行,4月初到5月24日,共完成了超過70萬筆訂單;自2020年初以來,美團自動配送車共交付近220萬筆訂單。這一增長來自于美團對研發的重視,一季報顯示,美團的研發支出同比增長40%至49億元,企業研發費用占收入比接近11%。

熬過目前艱難的持久戰,筆者相信美團的“拐點”就在前方。