文|不二研究 鳩白

時隔半年,北京圓心科技集團股份有限公司(下稱“圓心科技”)向港交所二次遞表,再次嘗試闖關港股IPO。

根據新版招股書定位,圓心科技為一家提供全周期醫療健康服務的公司。招股書顯示,2021年營收高達59.38億元,但在2019-2021三年間累計虧損達13.21億元,經調整后的凈虧損也累虧超10億元。

在「不二研究」看來,搭乘“互聯網+”東風,圓心科技的營收規模迅速擴大,虧損額度也在拉大;作為互聯網醫療行業的“獨角獸”,其超過9成營收來自藥品銷售,科技成色不足。

疫情影響下,醫療版權出圈,但互聯網醫療的競爭也在加劇。圓心科技能否圓夢IPO尚存變數;即使成功推開IPO大門,它也需要直面下半場的激烈競爭與資本市場的未知考驗。

01 持續虧損,毛利率低于同業

圓心科技創立于2015年,這一年正是中國互聯網醫療的創業風口。

彼時,微醫、春雨醫生等紛紛布局互聯網醫療賽道,圓心科技也在同年推出主營線上問診業務的“妙手醫生”平臺。

創業至今,圓心科技主要有三條業務線,即:院外綜合患者服務,旗下擁有“妙手醫生” “圓心藥房”兩個平臺;供給端賦能服務,對應“圓心醫療”;創新醫療健康服務,主要包括“圓心惠保”等。

從業務板塊看,三大支柱業務分別對應賣藥、在線問診、保險。其中,妙手醫生于2017年獲得互聯網醫院牌照;圓心藥房為互聯網醫院及處方共享平臺。

圓心科技的創始人何濤并非醫學科班出身,曾在醫療領域的健一網擔任高管。成立僅7年,其完成多輪融資,明星投資機構包括騰訊、紅杉資本、啟明創投、易方達等,累計融資規模達百億元。

IPO前,創始人何濤、執行董事兼高級副總裁何偉莊,兩人合計持股37.01%;騰訊持股19.55%為其第二大股東;此外,紅杉資本持股16.21%,啟明創投持股7.12%。

在招股書中,圓心科技引用弗若斯特沙利文報告稱,若按收益計算,其為中國第一大專注于處方藥的綜合醫藥及醫療交付平臺。

圓心科技招股書顯示:2019-2021年的營收23.52億、36.29億、59.38億;盡管其營收規模逐年上升,但虧損額度也在持續擴大,難逃“增收不增利”。

2019-2021年,其凈虧損分別為2.01億元、3.63億元、7.57億元,三年間累計虧損高達13.21億元;同期,經調整后的凈虧損為1.72億元、3.13億元、6.22億元,累虧同樣超過10億元。

值得關注的是,近三年間,圓心科技的毛利率不斷降低,2019-2021年分別為10.6%、9.2%、9.0%。

對比互聯網醫療行業的部分公司,圓心科技的毛利率處于行業低位:以2021年為例,平安好醫生毛利率為23.3%、京東健康毛利率為23.5%,叮當健康的毛利率則高達31.6%。

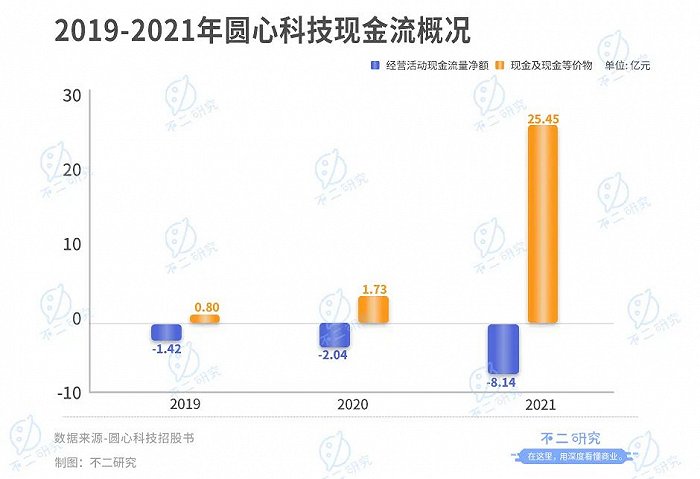

此外,2019-2021年,圓心科技錄得經營現金流出凈額1.42億元、2.04億元、8.14億元;其在風險因素中坦承,主要由于不斷加大院外綜合患者服務的市場推廣力度,導致銷售及市場推廣開支相應增加。

在「不二研究」看來,作為互聯網醫療行業的“獨角獸”,盡管圓心科技已是資本寵兒,卻依然難逃經營持續虧損;從經營數據來看,主要由于低毛利率疊加高銷售費率所致。

當互聯網醫療賽道競爭加劇,圓心科技選擇二次闖關IPO;其未來造血能力及盈利時間表,或是說服資本市場的一大關鍵。

02 賣藥為生,科技成色不足

盡管圓心科技的三大業務看似形成“藥-醫-險”閉環;但從業績數據而言,其院外綜合患者服務(即:藥品銷售)撐起超9成營收,它也因此被業內戲稱“賣藥為生”。

如果拆解收入構成,2019-2021年,來自院外綜合患者服務的營收為23.03億元、35.37億元、56.15億元,同期營收占比高達97.9%、97.5%、94.6%,在收入中占絕對主力。

同期,來自供給端賦能服務的營收僅為576.3萬元、379.5萬元、4718萬元,當期營收占比僅為0.2%、0.1%以及0.8%;來自創新醫療健康服務的營收為4343.8萬元、8847.1萬元、2.76億元,當期營收占比1.9%、2.4%、4.6%。

僅以2021年為例,來自供給端賦能服務、創新醫療健康服務的兩項業務,在整體營收的合計占比僅為5.4%。

在「不二研究」看來,圓心科技依賴院外綜合患者服務“一條腿走路”,固然在創業初期享受到快速占領市場等紅利,但這也是拖累其整體毛利率的主要原因之一。

2019-2021年,院外綜合患者服務的毛利率為9.4%、7.6%、6.9%。圓心科技在招股書中解釋稱,這主要由于藥品成本相對較高,且醫藥供應商的生產能力受疫情影響所致。

硬幣的另一面,營收占比低的兩項業務卻擁有較高毛利率。2019-2021年,供給端賦能服務的毛利率分別為29.8%、28.1%、49.1%;同期,創新醫療健康服務的毛利率高達76.4%、72.1%、43.1%。

由于兩者的整體營收占比不足6%,并不能撬動整體毛利率大幅提升。

目前,圓心科技的主要營收來源為藥品銷售。「不二研究」認為,這看似找到可以突圍的盈利模式,但由于藥品是標類商品,附加服務值不高,疊加供應端影響,實則毛利率較低。

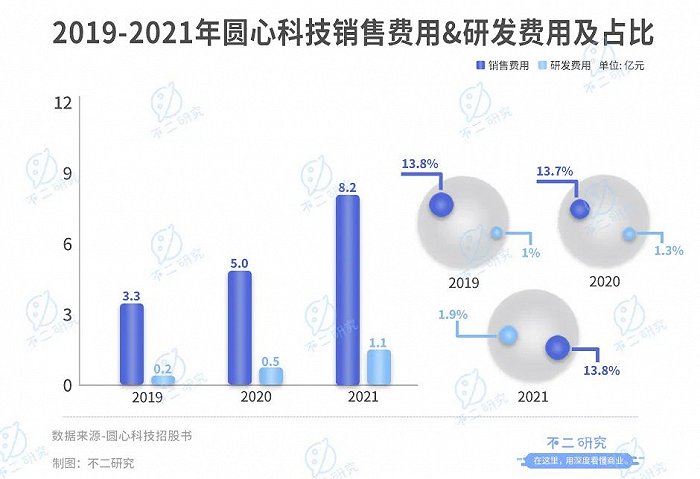

且同業間競爭激烈,藥品的銷售量往往考驗營銷能力。燒錢“跑馬圈地”之下,圓心科技的銷售費用高企,2019-2021年分別為3.3億元、5.0億元、8.2億元,銷售費率達13.8%、13.7%、13.8%。且其預計,未來將擴大線下藥房及實施新的業務舉措,銷售費用會維持增長。

與之形成鮮明對比的是,2019-2021年,其研發開支為2265.1萬元、4629.4萬元、1.13億元,研發費率僅為1%、1.3%、1.9%。

有個注腳是,首份招股書中圓心科技宣稱其為醫療科技公司,但在新版招股書中其改變定義為醫療健康公司。

即使作為一家醫療健康公司,圓心科技的科技成色似也略顯不足,這或許會影響到資本市場“用腳投票”。

03 內憂外患,新故事尚需時間

疫情之下,醫療版塊趁勢出圈;互聯網醫療也在早期風口之后,悄然步入下半場。

作為一個同質化競爭嚴重的賽道,互聯網醫療行業的許多公司,并未逃脫市場積累初期“燒錢圈地”的怪圈,何時實現造血盈利、擺脫單一盈利模式等,已成為行業共同難題;毛利水平處于第二梯隊的圓心科技同樣無法避免。

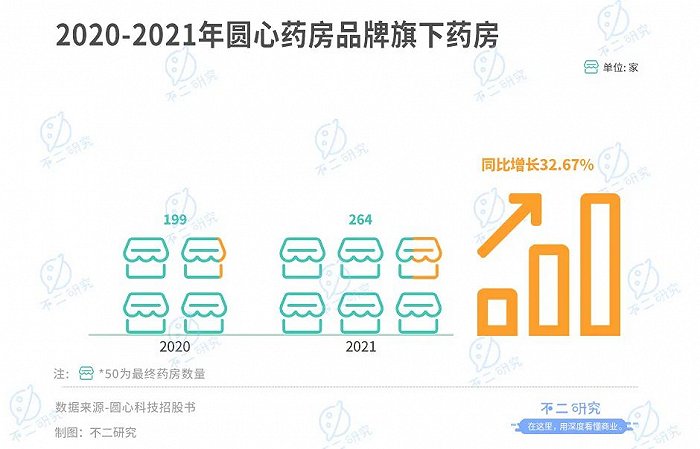

據招股書顯示,截至2021年12月31日,圓心藥房品牌旗下擁有264家藥房,較上年度的199家增長32.67%,且未來打算繼續開設300家左右的門店。

同業間“短兵相接”已不可避免,圓心科技也在瞄準毛利率更高的創新醫療健康服務,即:保險業務。

據其招股書披露,2021年,圓心科技與逾110家保險公司和7家再保險公司合作,在90多個城市推出“惠民保”,管理超過2500萬份保單。

健康險業務的新藍海,也吸引互聯網醫療玩家入局。圓心科技也在招股書中坦承,其與保險公司等的合作通常不具有排它性,后者可能終止合作關系及決定與其競爭對手合作。

一位保險業內人士向「不二研究」分析稱,盡管惠民保類產品瞄準健康險的新藍海,但運營機制等仍存爭議。未來,其走向醫保化或走向商保化亦或兼容兩者,將是不同的發展方向,但對于數據安全等的嚴苛要求并不會因此降低。

與此同時,惠民保產品目前的費率較低,于入局者同樣會帶來投入成本與盈利平衡間的壓力。

在互聯網醫療下半場的競爭中,資金儲備也將是決定未來競爭力的因素之一。目前,圓心科技尚未實現自我造血,惠民保能否講出新故事,不僅需要時間驗證,也需要資金支持。

內憂外患之下,其距離“第二增長曲線”的新故事,尚有很長一段路。

互聯網醫療下半場,圓心科技如何突圍?

互聯網醫療在疫情“出圈”,也迎來一波 “上市潮”,但卻是“幾家歡喜幾家愁”。

有的數度折戟于IPO之路,有的成功登陸港交所。即使在上市敲鐘之后,命運也不盡相同,其中不乏股價腰斬、跌跌不休的上市公司。

重振旗鼓之后,圓心科技再戰港股,是否能夠圓夢IPO仍存在不確定性。其在招股書中稱,此次IPO募資將用于發展院外綜合患者服務、擴大醫院服務網絡覆蓋范圍、擴大供給端賦能服務等。

前車之鑒下,IPO也僅是一個新開始。自定義為全周期醫療健康公司,圓心科技不不僅是讓資本相信新故事,更需要說服產業鏈與市場,畢竟互聯網醫療的下半場競爭才剛剛開始。

本文部分參考資料:

1.《圓心科技IPO:七年7次融資,四年虧損14億,如何破局?》,財聞網

2.《時隔半年再沖IPO!圓心科技三年虧13億,惠民保能講出新故事嗎》,中新經緯

3.《三年虧損超13億元 圓心科技能否靠健康險業務逆襲》,《財經》雜志