文|芯世相

近期的消費電子市場“寒冬”將至,消費電子芯片也受到了影響,前有智能手機砍單讓手機TDDI引發廣泛討論,近期消費類MCU降價的消息又傳得沸沸揚揚。日前,中國臺灣盛群半導體(以下簡稱“合泰”)發言人表示,大陸市場的消費類MCU定價混亂,公司會讓經銷合作伙伴做出價格調整。

“之前有很多經銷商高價囤貨,現在需求跟不上了,國產消費類MCU經銷商都開始降價清庫存,一些國外的消費類MCU近期也處于降價狀態。”某國產消費類MCU銷售韓立對此頗有感觸。據韓立透露,市場上消費類MCU的生意,從去年八月份開始就不太好做了。

早在去年,消費類MCU的市場就打過價格戰,當時合泰也曾發表消息稱大陸MCU廠商低價搶客,而如今價格戰再臨,不禁讓人疑問,此前相當一段時間MCU都是缺芯的重災區,為何消費類MCU會落到這步田地?閱讀本文你將了解:

1.消費類MCU到底怎么了?

2.消費類MCU經歷了怎樣的變化?

3.消費類MCU真的不行了嗎?

“合泰發表這樣的聲明,應該是著急了。”韓立表示,市場上的消費類MCU一直處于降價狀態,合泰經銷商的價格也持續下降,如HT66F002(缺芯之前常態價格為1元左右),到了去年6月份,市場上的報價漲到了4-5元,如今報價降到了1.5元。在小家電領域用量較大的HT66F004系列,也從正常訂單排期時的3元降到了1.8元-2元,越來越多的國產經銷商表示消費類MCU不好賣了。

市場上的MCU廠商大概分為國外廠商、臺系廠商、大陸廠商,其中國外廠商主要以汽車電子、工控、醫療等應用為主,高規格32位MCU占主導地位,且對渠道的依賴程度相對較低,因此消費類MCU的市場周期變化對其影響有限。而國內的MCU廠商主要集中在消費類、小家電等領域,且MCU型號大多集中在8位MCU和32位低于100MHz的中低端消費應用領域,如合泰、芯圣、中微等廠商。

據華強云報價顯示,以上廠商的消費類MCU價格均出現不同程度下跌,如芯圣的HC89F0421,常態價格為0.8-1元,在去年6月份最高點約2.5元,如今也降到了1.3-2元。“如芯圣、靈動、合泰等國產消費類MCU經銷商都在降價搶占市場份額,有些消費類MCU的價格甚至成倍下降。”

據韓立表示,市場不好做的原因一個是消費電子需求上不來,另一個原因就是市場上的降價競爭。要知道作為缺芯的重災區,MCU市場近年來一直處于持續增速階段,IC Insights預測,2022年全球MCU的銷售量將再增長10%,達到215億美元新高,但在MCU市場細分領域,卻出現了兩極分化的狀態。

車用MCU隨著下游需求的劇增和上游企業的產出不足,形成了嚴重的供需差,目前車用MCU仍處于大范圍短缺狀態,價格表現也非常強勁,反觀消費類MCU,受消費電子需求下行影響,價格開始不斷下跌。“需求少太多了,客戶的庫存又比較好,不降價自然就不好賣了。”

韓立表示,之前行情好的時候,消費類MCU的價格比現在高了很多,但隨著國產替代越來越多,客戶也都開始有意識的備貨,漸漸地,消費類MCU也就不那么缺了,再加上消費電子市場目前正處于下行的狀態,疫情、終端砍單等因素導致本就不太旺盛的需求雪上加霜。

“需求本來就少,客戶的備貨也做得好,據我了解,很多庫存做的好的客戶,照目前的訂單情況來看,即使不提貨的情況下,都足夠使用很久了,現在市場情況又不樂觀,如果是你的話,就算降價了你還會買嗎?”談到這個問題,韓立顯然有點激動。他說現在越來越多的囤貨的經銷商,包括市場上一些炒貨的都想要清庫存、搶占市場份額,別人都降價了,你能不降嗎?結果就是導致消費類MCU的價格越來越低,陷入了一種打價格戰的惡性競爭。

“我了解到的國產低端MCU幾乎都在降價搶占市場份額。合泰這樣的消費類MCU大廠的市場份額就被搶占了很多,也難怪他們著急,但市場需求淡,降價也沒什么意義,哪怕現在送給客戶,也只是待在客戶的倉庫里。”用韓立的話說,市場上的降價競爭是只是表面原因,市場需求淡才是根本原因,解決不了需求的問題,再怎么降價也沒意義。

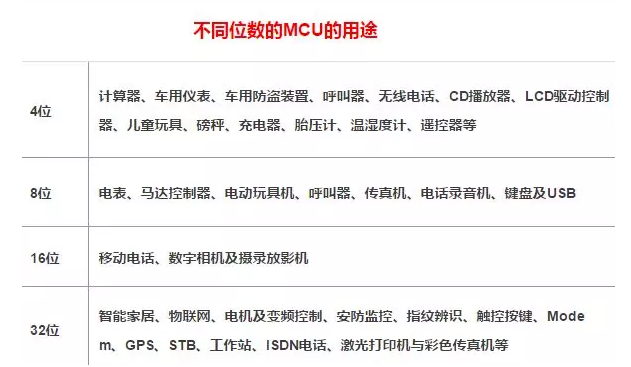

從MCU用途來看,4位、8位的MCU多用在消費類電子產品上,雖然消費類MCU較汽車、工業用MCU來說比較低端,但整個消費市場的體量不容忽視。

在2021年全球MCU市場銷售中,汽車MCU消費占比為39%,而另外46%來自通用嵌入式應用MCU(包括智能手機、計算機和外圍設備、工業用途、消費產品等),占比同樣不可忽視,其余15%占比則來自智能卡及其他用途。代表廠商有ST、NXP、Microchip等。

而在中國MCU產品領域里,消費類MCU同樣占有較大的體量,據IC Insights數據顯示,2020年中國MCU產品應用領域主要有5大類,其中消費電子占比最高,為26%,其余分類有計算機與網絡(占比19%)、汽車電子(占比15%)、IC卡(占比15%)、工業控制(占比10%)。中國臺灣消費類MCU代表廠商主要有合泰、新唐等,中國大陸消費類MCU廠商主要有中穎電子、中微半導體、芯圣、靈動微電子、晟矽等。

與國際上的MCU廠商相比,中國MCU廠商在中高端領域的競爭力相對而言較弱,市場份額主要由ST、NXP、Microchip等國外廠商占據,在中低端MCU領域(主要是消費類MCU),國內廠商近年來的pin-to-pin做的較好,但在消費電子市場疲軟的大環境下,國內MCU廠商的漲價情況越來越少,我們梳理了過去消費類MCU的變化趨勢:

2020年10月份,缺芯潮爆發,國外MCU廠商開始頻繁發布漲價函,國內消費類MCU廠商緊隨其后,也陸續發布漲價消息。

隨后,MCU進入全面緊缺狀態,市場備貨恐慌情緒加重,各IC經銷商開始囤貨,消費類MCU市場價格不斷放大。

2021年7/8月份,隨著上游的供應緩解和下游的消費電子市場出現疲軟,消費類MCU需求明顯減弱,市場價格也開始呈下降趨勢。

2021年12月份,如ST等國外廠商再發布漲價信息,加劇市場恐慌情緒,部分進口MCU(通用型號和高端型號)價格開始出現反彈,但反彈現象并沒有持續多久,又處于降價狀態。

國內MCU廠商,如兆易創新、國民技術、中微、盛群、芯圣等廠商自2022年以來未出現漲價情況,市場上的經銷商也對低端消費類MCU產品的價格進行了下調。

市場上消費電子下行的聲音越來越多,部分消費類MCU經銷商降價搶占市場份額的情況也頻繁出現。

4月26日,DIGITIMES報道,業內人士透露,中國大陸的IC經銷商正在降低消費類MCU的價格,以減少過剩的庫存。

結合過去的情緒的變化來看,消費類MCU主要經歷了兩個拐點,第一個拐點是2020年10月份,缺芯潮爆發以來,許多芯片處于緊缺狀態,MCU更是一度成為2021年市場上最緊缺的芯片品類,原廠漲價函滿天飛,現貨市場價格夸張,包括消費類MCU在內的MCU價格也順理成章漲到了天上。

第二個拐點是去年七八月份左右,包括消費類MCU在內的部分MCU供給開始出現緩解,消費電子市場也開始疲軟,韓立所說的降價就是從這個時候開始的。“市場上經銷商都在降價清庫存,合泰此前發言中的價格調整,或許也是針對這塊,因為他們的市場被搶占了很多。”韓立表示自己所在的公司一直做在合泰的替代,“之前合泰的部分MCU交期很長,所以也給了我們這樣的消費類MCU廠商很多機會,隨著在消費MCU的領域不斷深耕,一些以前導入不了的客戶,現在有很多都開始用我們的MCU了。”

而許多大型國產MCU廠商也開始改變打法,紛紛布局新的領域,如大陸中穎電子、臺系廠商合泰等宣稱將把未來生產重點放在汽車MCU領域。總的來說,無論是在消費電子領域繼續深耕,還是向汽車領域轉移公司戰略重點,國產MCU廠商開始另辟蹊徑,根據經營策略找到了新的挑戰,這對他們而言,或許是一波新的機會。

消費電子需求減弱,許多終端都進行了砍單,如智能手機領域,CINNO Research發布的最新數據顯示,2022年第一季度,中國大陸市場智能手機銷量約為7439萬部,較去年同期下滑14.4%。在全球市場,一季度智能手機出貨量也下跌了11%。除了手機,Gartner統計,全球個人電腦(PC)在2022年第一季度的出貨量總計7790萬臺,較2021年第一季度下降6.8%。近期幾乎所有一線PC品牌都開始下修年度出貨目標。包括臺積電CEO魏哲家、臺積電董事長劉德音、力積電董事長黃崇仁、SK海力士社長盧鐘元等業界大佬都表達過消費電子需求疲軟的觀點。

而消費類MCU的表現只是消費電子需求疲軟的一個方面,消費電子領域的其他IC也有部分在降價,如此前討論度較高的手機TDDI芯片,隨著消費電子及智能手機的砍單,有業內人士透露,2022年手機TDDI可能還會繼續大幅下跌。

但也有另一種聲音認為,根據慣例來看,一季度為消費電子傳統淡季,再加上疫情帶來的物流和封城、俄烏戰爭等因素,消費電子產品的需求雪上加霜,但隨著這些因素陸續緩解,市場或許會再次回到旺季,屆時消費類MCU或許也會迎來新的生機。