文|面包財經

編者按:

證監會近期先后發布或修訂了《關于加快推進公募基金行業高質量發展的意見》、《公開募集證券投資基金管理人監督管理辦法》等推動公募基金行業發展的文件。監管部門要求基金管理人恪盡職守、謹慎勤勉,切實摒棄短期導向、規模情結。

“規模情結”影響下,過去幾年部分基金憑借短期較好的業績表現,發行了一些持倉、投資策略與老產品高度接近的“克隆型”產品,從而賺取更多的管理費收入。但是,由于市場反轉、投研能力不匹配等原因,這些產品普遍面臨較大的回撤壓力。

如何破解“基金公司賺錢,基金持有人虧錢”這一難題?面包財經將對標相關政策,持續研究相關典型案例。

嘉實競爭力優選混合是嘉實基金旗下一只明星次新基金,成立時的凈認購金額達到80億元。然而,成立不到一年半時間,該基金的單位凈值已跌至0.7元以下。高位發行、加倉較為激進或許是該基金凈值表現不佳的重要原因。

嘉實競爭力優選混合的基金經理為洪流。2021年,洪流連續發行4只持倉,投資策略頗為接近的產品。在一定程度上有“克隆型”產品的特征。目前,這些基金的凈值均已跌至0.9元以下,投資人可能會面臨比較明顯的凈值損失。

作為一家在管規模巨大的頭部基金管理公司,嘉實基金擁有強大的投研團隊和相對完備的合規風控體系,如何對標監管精神,在賺取管理費的同時也為投資者創造相應的價值?

嘉實基金明星產品遭遇凈值大幅下跌

嘉實競爭力優選混合成立于2021年2月,募集份額達到80億份,募集有效認購總戶數達325271戶,是當時市場上的明星產品。根據收費方式不同,該基金包括A/C類基金份額,以A類份額為主。

成立不到一年半時間,嘉實競爭力優選混合A(010437.OF)的單位凈值已經跌至0.7元以下,投資者損失較大。根據投資類型二級分類,該基金成立以來截至2022年5月26日的收益表現在1704只同類產品中排名第1387名,表現相對靠后。

截至2022年5月26日,嘉實競爭力優選混合A年內下跌24.60%。

圖1:嘉實競爭力優選混合A單位凈值走勢

嘉實競爭力優選混合的業績比較基準為“中證800指數收益率×60%+恒生指數收益率×20%+中債綜合財富指數收益率×20%”。該基金成立以來截至2022年5月26日的收益率跑輸業績基準超過10個百分點。

伴隨凈值下跌,嘉實競爭力優選混合2021年虧損7.40億元,2022年一季度的當期利潤約為-10.99億元;基金份額總額則下降至2022年一季度末的67.82億份。

高位發行、激進加倉拖累基金凈值表現

客觀上講,成立于行情高點,是嘉實競爭力優選混合凈值表現較差的一個重要原因。但另一方面,該基金業績明顯跑輸比較基準也與其激進加倉密切相關。

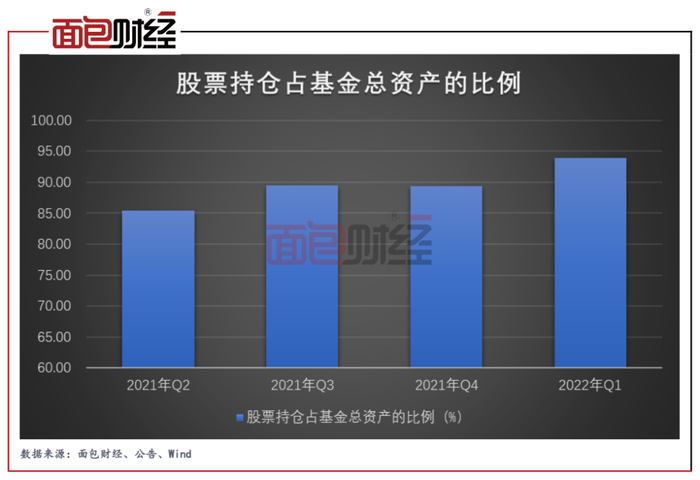

基金成立后披露的首份季報顯示,截至2021年二季度末,該基金股票投資金額已達到68.19億元,占基金總資產的比例為85.42%。隨后幾個季度,嘉實競爭力優選混合的股票持倉整體處于上升趨勢并于2022年一季度末達到近94%。

在此期間,業績比較基準中的中證800指數、恒生指數整體處于下降趨勢。激進加倉較大程度上拖累了嘉實競爭力優選混合的凈值表現。

圖2:各季度股票持倉占基金總資產的比例

從具體持倉來看,嘉實競爭力優選混合的前十大重倉股以各細分領域的龍頭企業為主。2021年二季度至2022年一季度,貴州茅臺、寧德時代始終是該基金的前兩大持倉。此外,騰訊控股、晶盛機電、韋爾股份也多次出現在基金前十大持倉中。

截至2022年5月26日,該基金2022年一季度末前十大持倉中的韋爾股份年內跌幅居前,累計下跌約五成。此外,基金的第二大持倉寧德時代也下跌超過三成。

圖3:2022年一季度前十大持倉及今年以來漲跌幅

“克隆型”產品集體回撤,基金管理人與持有人利益一致性問題待解

嘉實競爭力優選混合的基金經理為洪流,證券從業年限超過20年,是資本市場上的一員老將。洪流于2019年2月加入嘉實基金,此前曾擔任上海證券資產管理分公司客戶資產管理部副總監,圓信永豐基金首席投資官等職位。

洪流目前共管理9只基金(初始基金口徑,包括合管產品),合計管理規模超過200億元,在嘉實基金所有基金經理中排名靠前。

研究顯示,洪流2019年和2020年1月任職的5只產品目前均取得正收益。但是,洪流2021年發行的4只產品累計單位凈值均已跌至0.9元以下。

查閱這4只產品2022年一季報的前十大持倉發現,這些基金的持倉高度重合。部分產品如嘉實競爭力優選混合、嘉實阿爾法優選混合連持倉順序、投資策略也高度雷同。

圖4:2021年發行的4只產品截至2022年一季度末的前十大持倉

“克隆型”產品盛行很大程度上是基金管理人基于自身利益的理性選擇。基金公司的收入很大程度上來自于管理費,而管理費又與管理規模密切相關,因此發行“克隆型”產品成了部分基金公司和基金經理迅速擴大管理規模的手段。

產品發行成功后,即使行情反轉向下,基金管理人仍然可以憑借管理費收入實現旱澇保收,但基金份額持有人卻可能面臨較大虧損。

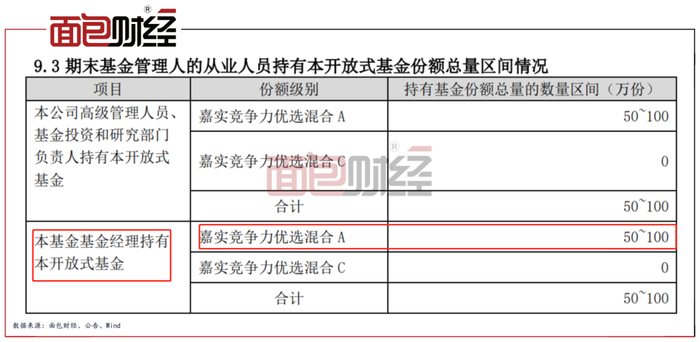

證監會近期修訂后發布的《公開募集證券投資基金管理人監督管理辦法》指出,“嚴格禁止短期考核和過度激勵,建立基金從業人員和基金份額持有人利益綁定機制”。

圖5:從業人員持有基金份額情況

上述4只產品中,嘉實基金的從業人員認購的基金份額占比較低,其與基金份額持有人利益之間的綁定可能并不十分緊密。以嘉實競爭力優選混合為例,2021年末嘉實基金從業人員合計持有基金份額約137.55萬份,僅占基金總份額的0.02%。其中,基金經理持有的份額在50萬份至100萬份之間。

面對基金深度回撤,嘉實基金是否可以通過增加自購、鼓勵從業人員認購更多基金份額等方式增強與基金份額持有人利益的一致性?

免責聲明:本文僅供信息分享,不構成對任何人的任何投資建議。

版權聲明:本作品版權歸面包財經所有,未經授權不得轉載、摘編或利用其它方式使用本作品。