文|有數DataVision

5月24日,在中國運營了近7年的愛彼迎正式宣布,將在2022年7月30日暫停支持中國境內游房源、體驗及相關預訂。

最新數據顯示,愛彼迎在中國地區擁有近50萬套房源,約占公司全球總房源數的8%左右,而來自中國的收入卻僅占總收入的1%。

愛彼迎的退出有很多方式可以解釋:中國有攜程、美團、飛豬等等OTA巨頭夾擊,愛彼迎的房東和住戶服務都沒能做好本土化改良,共享經濟所面對的合規問題等等等等...

但歸根結底,愛彼迎就是沒能撐過這個酒店旅游業的寒冬。

本文我們就將探討酒店業當下所面臨的三個問題:

1,什么樣的酒店還能賺錢?

2,為何出現了高端酒店和經濟型酒店的分化?

3,中國的民宿業是否也面臨相同的困境?

01酒店業績兩極分化,沒有旅游,誰還住酒店?

一句話描述2021年酒店業績:高端賺點小錢、低端賺點吆喝。

所謂的高價酒店是指客房均價普遍一晚在700以上的酒店,一般包括W酒店,四季酒店,香格里拉,洲際酒店這種自建的高星級酒店等等。

而一晚上100-300的酒店就是便宜的也可以說是經濟型酒店,一般以如家,7天假日,錦江之星,漢庭的加盟連鎖酒店為代表。

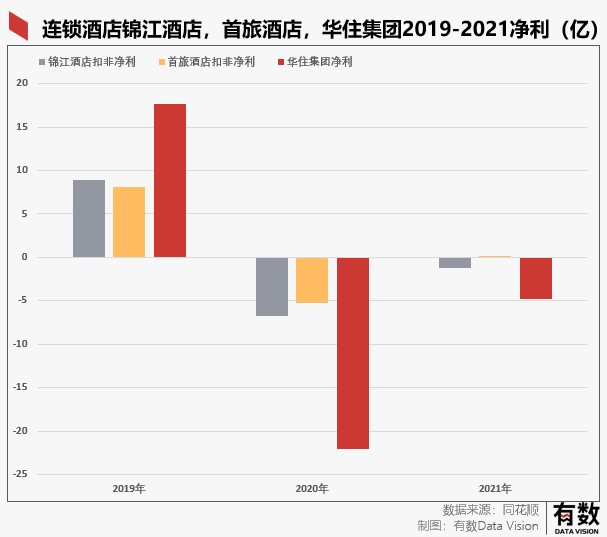

國內經濟酒店基本上成規模的就三家:錦江酒店,首旅酒店,華住集團。這幾家市占率合計高達43.31%,幾乎中國酒店業半壁江山,旗下有錦江之星,漢庭,如家等一系列我們耳熟能詳的連鎖酒店品牌,可以說這三家業績基本就能反映經濟型酒店的經營狀況。

這三家中,僅首旅酒店在2021年賺了1011萬,而華住集團與錦江酒店扣非的數據顯示這兩家依舊還在虧損,還沒有從疫情的沖擊中恢復,可以說低端酒店業績修復并不好,基本上還在虧損的泥潭中掙扎。

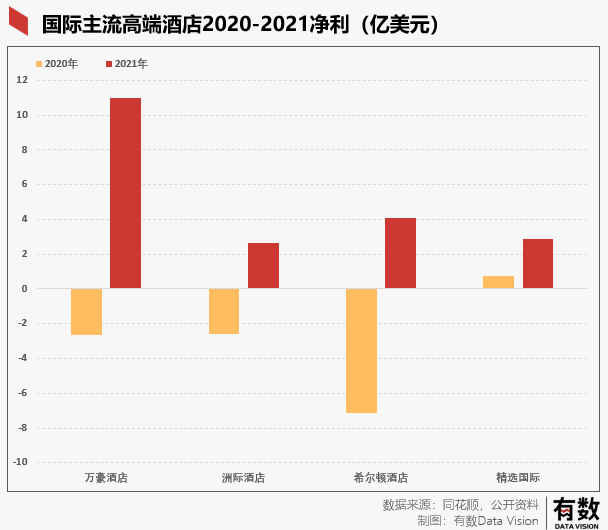

而與低端酒店哀嚎一片相比,高端酒店這里則經營得風生水起。

高端酒店基本上以跨國酒店為主,包括萬豪集團,希爾頓集團,洲際酒店等等,因為國外放棄了嚴格的防疫政策再加上高端酒店本身屬性的原因,相比于低端酒店,高端酒店業績恢復的較快。

無論是高端代表希爾頓與萬豪,在2021年都實現了扭虧為盈,而且利潤相比于疫情發生前更上一層樓,而第二梯隊的洲際酒店與精選國際凈利潤增速也在突飛猛進翻倍起步,最高增速達到380%,可以說是打了一場漂亮的翻身仗,幾乎是擺脫了疫情的影響。

從酒店業核心指標入住率的角度來看,高端酒店入住率在大幅度回血,2021年希爾頓,萬豪的OCC(出租率)同比增速基本維持在40%以上,而低端酒店代表錦江酒店入住率同比提升僅為3.9%,最低的華住集團同比增長更是只有1.4%。

同時從RevPAR(客房均價)方面來看,希爾頓2021年度同比增幅達到60.4%,而經濟型三兄弟最高的華住集團僅為13.81%,可以說走價方面,經濟型酒店跑不贏高端酒店,而走量方面,高端酒店也跑得快。

你猜猜是為什么?

02支離破碎的低端酒店基本盤

雖然都是出租房子的,但出租房子這生意也有門道。

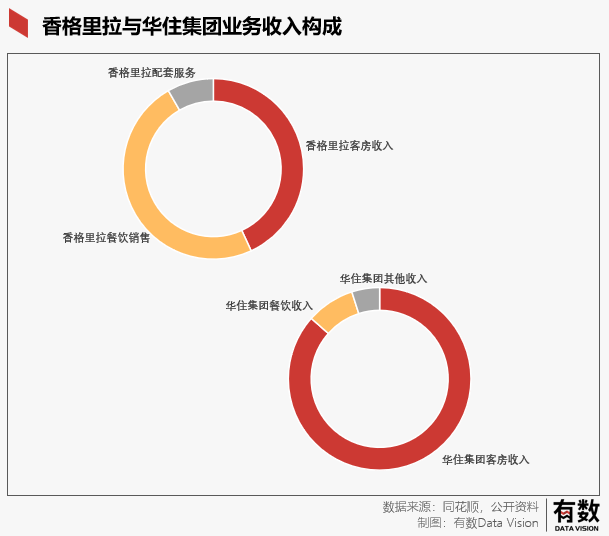

最直接的從業務角度來說,經濟連鎖型和旅游業高度綁定,基本只能依靠客房收入。但高端酒店,能玩的花式就多了。

比如高端酒店可以承辦婚禮,但從沒見過誰去漢庭結婚的。另外,高端酒店的收入來源還包括相關餐飲,會展服務,配套服務。結構多元,在疫情間受到的沖擊相對小一些。

總體來看,大部分酒店收入分為三部分即客房收入,餐飲收入,配套收入。比如香格里拉2021年收入為12.41億美元,其中客房收入僅為4.53億美元,占比僅為36.46%,而餐飲服務則占比41.07%,整體收入較為均衡。

而低端酒店比如華住集團,它86.52%的收入來自于客房收入,餐飲占比僅為8.55%,客房一旦經營出現異常,就會直接影響整體利潤。

而且,華住集團餐飲大部分依賴于客房用戶,即早餐僅對客房用戶開放而不是高端酒店那種可以對公眾開放,創收能力不如高端酒店的餐飲。

同時,經濟酒店一般只經營客房,而客房的主要客源來自于兩部分:旅游人士與商務人士。

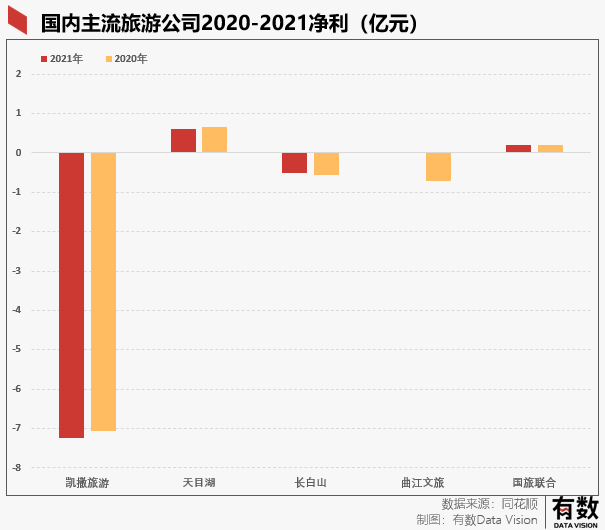

首先是旅游,2021年隨著疫情逐漸趨緩,旅游業是有所恢復,但后來西安,上海疫情反復發作,而且各地防疫政策日漸收緊,恢復力度明顯不足,從陸續公布的各家旅游公司的業績就能看出來。

根據相關媒體報道,去年一百家旅游企業一共虧了315億,這其中還有賺了96.54億的中國中免,賺了141億的美團酒旅板塊這兩個帶頭大哥力挽狂瀾,其他小弟那估計更是虧的慘不忍睹,如果疫情繼續肆虐下去,估計整個旅游板塊所有股票都要ST了。

可是有人認為根據國家統計局的數據顯示2020年旅游人次為28.79億次,2021年為32.5億次,這說明旅游業正在復蘇。但統計局沒說的是,近兩年的旅游呈“本地化、小半徑”的特點,即城市周邊游,當天去當天回。

即使不當天返回也可以選擇露營而非酒店,這反而刺激了露營裝備的發展,同期露營產品預訂量同比增長超 3 倍。

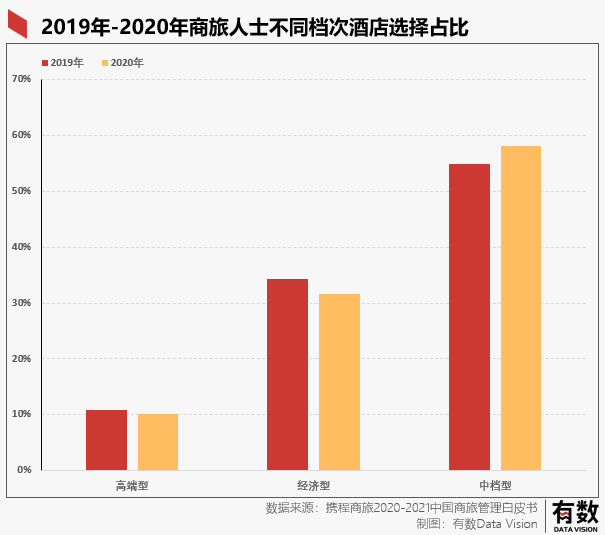

旅游端,經濟型酒店不行了,那商務差旅呢?基本上也都被中高端酒店搶走了。

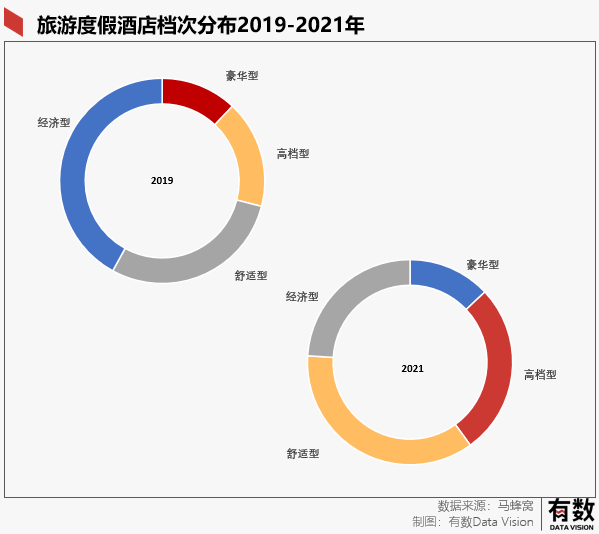

旅游一般是人們自由出行,吃穿住行全部自己或者旅行團負責,疫情間更要省點花,旅行團也是這么想的,所以更加偏向于經濟型酒店。

而商務出行的費用更多由公司承擔,除了少部分跟資本家共情的工人階級,大多數人的報銷費用按最高標準的來。

所以根據攜程商旅的數據顯示,隨著出差補助標準提高,中高檔的客房逐漸成為商旅出差的首選,而經濟型客房逐漸被放棄。

2019年,經濟型酒店還占比34.26%,2020年就下降為31.7%,而中檔型酒店占比由54.83%提高至58.16%,高端型由10.9%維持至10.14%,三種類型就經濟型酒店占比下降最明顯。

旅游新增游客數量難以維持,存量游客又被露營吸走,商務訂單爭不過中高端酒店,也沒有創收來補客房收入缺口,那么經濟酒店的經營自然塌掉了。

而從經濟環境的角度來看,酒店作為可選消費,在后疫情時代的居民支出中占比逐漸下降,高端酒店的降價潮也直接從性價比角度摧毀了經濟連鎖型酒店。

2021年上半年,泰國普吉島高端豪華酒店客房價格下滑了39%至每晚2342銖,而國內根據藝龍攜程反映武漢多數五星級酒店的客房單價已降至300元至500元,有的甚至跌至300元以下。

而且高端酒店的對象就是富裕人群,一晚上幾千塊的房費對他們來說并不是特別重的負擔。怪不得錦江酒店與首旅酒店在痛苦的年報中都不約而同發出一個信號:向高端化進軍。

03民宿越來越像像酒店

除去這些連鎖酒店以外,做出租房子的生意民宿也是不可忽視的一部分,但一向以個性化著稱的民宿,在疫情的壓力下反而越來越像酒店。

民宿與酒店最大的不同在于民宿的獨特性,即獨特的地理位置,個性化的裝修風格,與酒店不同的管理方式。

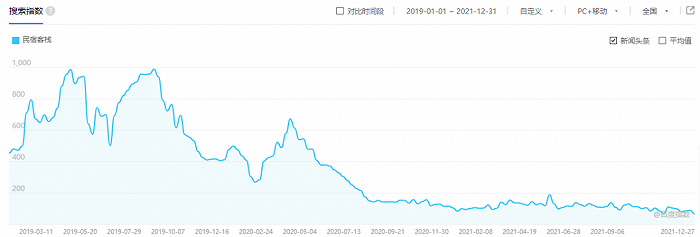

在疫情剛有所緩和的2020年中旬,民宿的數量開始激增,但增加的原因不是顧客多了,而是很多人失去了工作,聽從了專家的建議,將自己手中的閑置住房用于出租,靈活就業了。

需求減少,供給增加,勢必會造成價格的下降。所以,疫情之后,民宿獲得也更差了。

雖然根據途家平臺的數據顯示,2019年,國內在線民宿市場交易規模為209.4億元,2020年則下降到125.8億元,規模縮減了40%左右。

民宿的春天已經過去了,數據來源:百度指數

民宿還有一個特點,即民宿地理位置較為特殊,普通酒店一般靠近地鐵站,比如漢庭如家之類的酒店;或者靠近CBD之類的區域,比如北京金融街上的威斯汀酒店。而民宿大多靠近景點旅游區,顧客主要是游客。

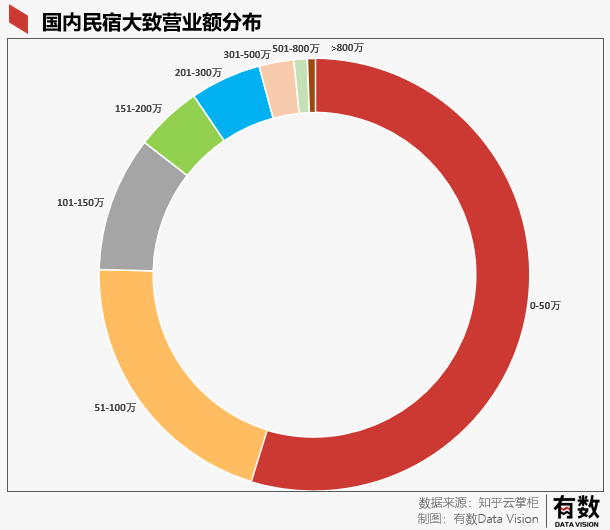

上游旅游業沒有多余的游客,下游民宿業自然也難有收入,再加上民宿前期投入大于酒店,接近四分之三的民宿短期內營業額連100萬都沒有。

在這個市場里,活得最好的反而是“民宿服務供應商”,服務內容包括軟文推廣、關鍵詞優化、房源美化、平臺推薦位申請等等,它們并不直接擁有房源,僅是對房東們按月或按年收取服務費。

沒人入住不要緊,管理費一分不少,向房東收租,的確是人生贏家。

像這樣管理房子的團隊,有一個叫做萬豪酒店管理集團,不知道民宿中會不會出現一個XX民宿管理集團,一旦出現,民宿與酒店之間的界限就將進一步模糊。

一直想擺脫酒店影子的民宿,在疫情中也只能身不由己長得越來越像酒店。

04尾聲

仔細觀察,在疫情中受傷最嚴重的行業,比如酒店、餐飲、線下文娛,往往都有一個共性:行業的供給其實是飽和甚至過剩的,缺的是買單的消費者。

所以,對很多行業來說,疫情只是一個催化劑的作用,即便沒有疫情,行業本身的結構性問題就已經很明顯了。龐大的人口基數塑造的消費市場,曾經創造了很多個商業神話,但如今,消費者卻開始變得畏首畏尾了。原因是什么?

不會是因為沒錢吧?

參考資料

[1] 錦江酒店,首旅酒店2012-2021年報 同花順

[2] 華住集團,香格里拉集團2021年年報 同花順

[3] 2021中國旅居度假白皮書 馬蜂窩

[4] 錦江酒店,拓店強勢,積極整合,酒店龍頭再出發 國盛證券

[5] 休閑服務行業周觀察:周邊游或持續主導元旦&春節,防控新常態下復蘇漸進 東吳證券

[6] 社服行業周報:培育鉆石需求暴增,滲透率提升空間大 中航證券

[7] 2021中國住宿產業發展及消費趨勢報告 同程藝龍

[8] 2022年1-4月中國旅游行業洞察報告 Fastdata極數