文|異觀財經 黑繩天譴冥王

5月23日美股盤后,實時互動云服務商聲網Agora(NASDAQ:API)發布了2022年第一季度財務業績報告。財報顯示,公司營收和客戶數量均保持增長,但依舊未能打破虧損魔咒,連續七個季度虧損,虧損有擴大的趨勢。

截至異觀財經發稿前,聲網的總市值為7.76億美元,行業巨頭Twilio的總市值和營收規模均是聲網20倍之多,萬億規模的云通訊市場,越來越多的巨頭涌入,“全球實時互動云第一股”的聲網在與巨頭的競爭中,勝算有多大?

聲網2022Q1交了一份怎樣的案卷?

首先,營收規模保持增長,但增速呈現斷崖式下滑。

從財報披露的數據看,聲網季度營收規模保持增長,但增速有所放緩。財報顯示,2022年Q1聲網實現了3859萬美元的總營收,同比減少4%。這是聲網上市以來首次錄得季度營收同比負增長。

值得提醒的是,此前在線教育客戶是聲網最大客戶,隨著“雙減”政策落地,K12在線教育平臺幾乎全滅,對依賴教育平臺客戶的聲網營收造成重點影響。

此前在線教育行業客戶可以說是聲網頭部大客戶,然而受到監管政策的影響,2021年K12在線教育行業遭遇重創,也勢必導致聲網部分教育客戶的流失。為了應對雙減的政策對其影響,素質教育聲網也在不斷拓寬教育場景,隨著政策的引導,素質教育迎來利好發展,職業教育市場規模逐年遞增,各企業紛紛布局素質教育賽道,布局這一萬億市場賽道,聲網也推出了在線素質教育解決方案,布局在線素質教育,能否助其營收實現高增長,還有待觀察。

為了降低對頭部客戶的依賴,聲網在不斷拓展新的行業應用場景,出海、布局元宇宙。官網顯示,聲網API已經賦能社交直播、教育、游戲電競、IoT、AR/VR、金融、保險、醫療、企業協作等20余行業賽道,200多種場景。目前,聲網的全球化業務服務已覆蓋中東、東南亞、北美、拉丁美洲、日韓等區域的全球200多個國家和地區。

其次,客戶保持增長,活躍用戶增速放緩。

聲網營收規模穩健增長背后,主要受益于客戶規模的增長,以及各行業應用場景的快速增長。公開資料信息顯示,聲網基于實時互動場景的“RTE萬象圖譜”,覆蓋教育、泛娛樂、IoT、金融、醫療、企業協作、數字政府、智慧城市等20多個行業賽道,200多個場景。

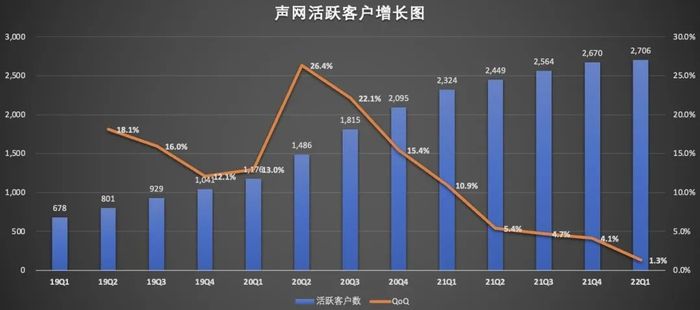

數據顯示,截至2022年3月底,聲網全球注冊應用超43.9萬,全球活躍客戶數量達2706個,上年同期為2095個,同比增長16.4%,較上一季度的2564個,環比增長1.3%。與之前幾個季度相比,聲網月活用戶增速亦呈現持續放緩的趨勢。

最后,那破的虧損魔咒,連續7個季度虧損,有擴大的趨勢。

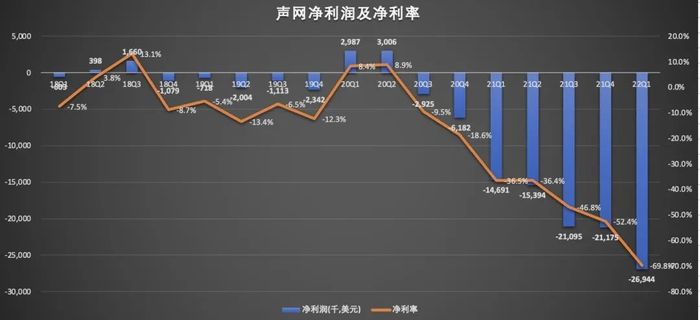

一直以來,聲網被詬病的就是其盈利能力。財報顯示,2022年一季度,聲網凈虧2694萬美元,已經連續7個季度虧損,凈虧損率從上年同期的36.5%擴大至本季度的69.8%。

虧損背后與高額的費用支出有著很大的關系。作為技術屬性的公司,為加固企業技術護城河,需要持續加大研發投入,以確保滿足和提升客戶服務體驗。財報顯示,2022年第一季度,聲網研發費用為3103萬美元,同比增長23.1%,研發費用率從上年同期的62.7%,上升至80.4%;本季度營銷費用同比增長58.6%至1386萬美元,營銷費用率從上年同期的21.7%,上升至本季度的35.9%。

目前看來,聲網現金流還算穩定、充足。財報顯示,截至2022年3月31日,聲網現金、現金等價物及短期投資為7.18億美元。

夾縫求生的聲網還有想象力嗎?

判決一家公司是否值得投資,一方面要看其所在賽道的市場空間有多大?競爭生態如何?以及公司的盈利能力如何?

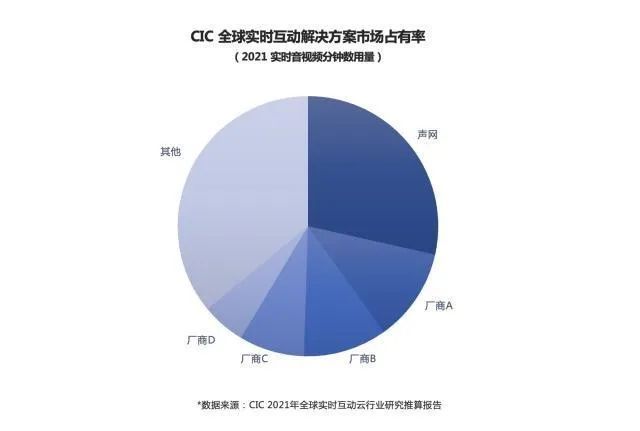

首先,如果從實時互動云垂直賽道看,聲網目前依舊占據市場份額第一的位置。

根據獨立第三方行業研究與分析機構CIC灼識咨詢發布的《2021年全球實時互動云(RTE-PaaS)行業研究報告》(以下簡稱“報告”)顯示,聲網繼續蟬聯全球實時互動解決方案市場份額第一,根據2021年實時互動解決方案支持的實時互動音視頻分鐘數及年度營收兩個指標計算,聲網的全球市場占有率均遙遙領先其他服務商。

其次,面臨騰訊、阿里巴巴、Zoom、Twilio等巨頭的競爭圍剿。

從商業模式看,聲網是希望建立一個實時互動云生態平臺,通過打通上下游,與更多第三方技術服務供應商一起提供全體系的開發者服務生態,這點也是聲網與其他互聯網巨頭的不同之處,也可以說是聲網的優勢所在。

即便如此,聲網也不能忽視巨頭們帶來的競爭壓力。在此前的招股書中,聲網就將騰訊云、阿里云、TokBox、美國的Twilio列為競爭對手,同時Zoom等視頻會議廠商,這些巨頭無論是在技術研發能力,還是資金實力、資本運作能力,都比聲網更具備優勢,因此聲網未來營收增長和盈利都將面臨重大阻力。

Zoom與聲網同一天發布了最新財報,Zoom一季度利潤超預期,并上調了全年預期。財報顯示,Zoom第一季度總營收為10.738億美元,與去年同期的9.562億美元相比增長12%,略微超出分析師預期。

去年11月中旬,騰訊發布“騰訊云視立方”音視頻終端引擎。在底層技術上,騰訊云視立方的快直播解決方案,延遲低至800毫秒;在清晰度上,“騰訊明眸極速高清解決方案”能夠在相同的碼率下,提升30%以上的清晰度,而且在相同的清晰度下,則能有效降低45%的帶寬消耗;阿里云構建的GRTN(全球實時傳輸網),能夠最大程度地降低直播的端到端的延時。

最后,虧損是云通訊行業難題,影響聲網業績和盈利的因素有哪些?

綜合Twilio、聲網、容聯云的業績看,云通訊行業的盈利問題一直難解。

財報顯示,Twilio在2022年第一季度營收8.75億美元,2021年同期為5.9億美元,同比增長48%;歸屬股東凈虧損為2.22億美元,2021年同期為2.07億美元;歸屬股東每股攤薄后虧損為1.23美元,2021年同期為1.24美元。從營收規模、營收同比以及總市值來看,Twilio都遠超聲網,虧損也同樣遠超聲網。

5月20日,容聯云(RAAS.US)宣布收到納斯達克上市資格部門于2022年5月18日發出的警示函,稱容聯云不符合納斯達克上市規則,因為該公司尚未提交截至2021年12月31日財年的年度報告(20-F)。納斯達克上市規則5250(c)(1)要求納斯達克上市公司及時提交所有定期報告。

根據此前的容聯云公布的2021年Q3財報顯示,容聯云也處于虧損的泥沼。2021年第三季度凈虧損達到1.122億元,較2020年第三季度9390萬元的凈虧損有所擴大。

作為行業巨頭的Twilio也處在虧損和股價下行的境地,體量更小的聲網處境顯然更不樂觀。

影響聲網業績和盈利的因素主要有:

1、其技術、產品能否持續保持領先。想要是保持市場領先地位,那么長期的研發支出和品牌推廣需要的營銷費用短期內很難壓縮,高額的費用支出會壓縮盈利空間,虧損的狀況短期內無法得到改善;

2、其收入主要是向開發人員收費,因此新客戶獲取和擴大現有客戶的使用情況對其業績影響較大,目前新用戶增速持續放緩,值得關注。

聲網出海需要面臨谷歌、Zoom和Twilio等巨頭的競爭壓力。在國內,互聯網巨頭們的云計算能力也非常不錯,此前在公共衛生事件的推動下,云視頻、在線會議等信息傳播形式取得快速發展,巨頭們正憑借各種云計算技術入局云通訊服務賽道,聲網早晚要面臨與互聯網巨頭們的正面競爭。

無論是國內,還是國外,與聲網競爭的巨頭們,無論是品牌影響力、還是資金實力,都勝過聲網,遭遇巨頭圍堵的聲網,在萬億規模云通訊行業中勝算幾何?