文|連線Insight 韓瀅

編輯|李信

2022年5月12日下午,軟銀集團CEO孫正義照例出現在公司業績發布會上。和以往不同的是,這次業績會上孫正義多次提到防御、謹慎這類詞語,面色凝重。

這與上個財年業績會上意氣風發的孫正義形成鮮明對比。當時,孫正義表示軟銀在一個季度內取得的利潤比歷史上任何一家日本公司都多。

如今孫正義突然調整口風,這被外界看做是孫正義放慢投資腳步的信號。

其實早在今年3月,軟銀內部一次會議上,孫正義就要求高管們放慢投資速度。隨后,軟銀愿景基金管理合伙人對外表態:基金正在計劃減少投資。

一向在投資圈高歌猛進的孫正義,做出這樣的動作和決定是十分罕見的。

要知道,曾經那個6分鐘投資阿里巴巴,28分鐘投資WeWork的孫正義還令投資圈記憶猶新。

極具賭性和掌控欲的孫正義,讓他的投資風格可以用瘋狂二字來形容。與之共同發展的,是高估值、碾壓式前進的軟銀集團。

但就在今年,歷史性的一幕發生了。軟銀集團公布2021財年(2021年4月1日-2022年3月31日)財報,截至2022年3月31日,軟銀集團2021財年凈虧損約為900億元。翻開過去二十年的創投歷史,這樣的巨額虧損第一次出現。

面對巨虧的軟銀集團與股東的壓力,孫正義努力向投資者保證,軟銀的債務負擔是可控的,他正在采取不同戰略來適應動蕩的市場,比如將軟銀2022年的投資額減半或四分之一。

很明顯,曾經豪賭未來的孫正義,不敢再冒險了。

事實上,相似的一幕也發生在國內創投圈的身上。受到疫情及宏觀環境的影響,2022年中概股迎來了低潮,投資市場正進入至暗時刻。“能不出手就不出手”的保守投資風格成為行業共識。

如今的孫正義64歲了,離他19歲時做的那份“人生規劃”的退休時間,已經過去了4年。但目前來看,孫正義還遠沒有到達退休的時候,接下來孫正義也不敢延續以往瘋狂的投資風格,謹慎成為其接下來的關鍵詞。

1、曾豪賭未來的孫正義,不敢再冒險

“公司唯一的上限就是創始人的野心”。孫正義曾在投資共享辦公企業WeWork時,告訴WeWork創始人諾依曼,“在一場戰斗中,瘋子比聰明人更容易贏。”

正如這句話一樣,孫正義的投資風格也呈現激進的狀態。

也是這種投資風格,讓他的投資歷程出現了兩個命運般的轉折點。而這兩個轉折點都與數字相關,分別是6和28。

將這兩個數字量化為時間,兩個投資項目便在我們面前徐徐展開。前者是1999年孫正義與馬云在北京會面6分鐘,便決定投資阿里巴巴;后者是在第一次投資WeWork時,孫正義只用了28分鐘。

兩筆只靠直覺、不顧估值的投資一度成為創投圈的神話。

但如今,一切都在發生轉變。

尤其在WeWork第一次沖擊IPO失敗導致市值大跌;孫正義重倉的滴滴、Uber等企業股價下跌;印度經濟型連鎖酒店OYO出現巨額虧損后……孫正義也開始進行自我反思,其在接受《福布斯》采訪時表示,“戰術上反思、戰略不變、愿景也不變。”

只可惜,孫正義的反思沒有為軟銀帶來好看的業績。

前不久,面對軟銀史無前例的虧損,現場面色凝重的孫正義表示,軟銀集團將正式放緩投資,采取保守的投資步伐,與2021年相比,今年的投資額將縮減25%-50%。

事實上,孫正義早就預料到了這場危機的來襲。兩個月前,孫正義已經在軟銀內部會議中要求高管放慢投資速度,這算得上是孫正義第一次表示全球范圍內外收縮投資。

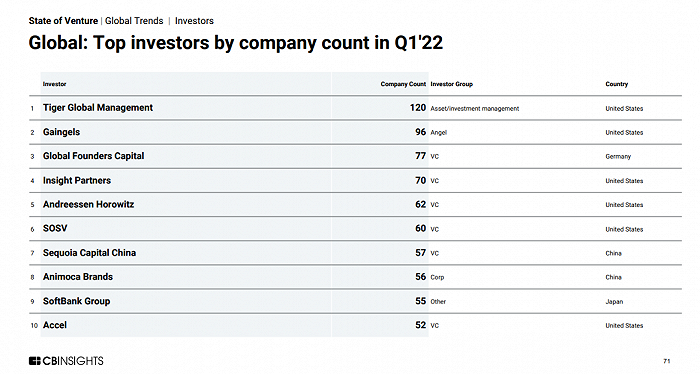

硅谷獨立智庫CB Insights數據顯示,以投資數量來看,2022年Q1全球最活躍的投資機構排名中,軟銀排名第9,共投資了55家公司。將這一數字與第一名老虎環球管理投資的120家公司對比,相差一倍之多。

2022年Q1全球十大活躍投資機構,圖源CBInsights中文微信公眾號

而2021年Q4,軟銀投資了60家公司,排在全球最活躍投資機構的第七位。可以看到,無論是投資數量還是活躍度,軟銀集團都在下降。

即便是在軟銀看好的金融科技領域,以投資數量來看,2022年Q1在全球最活躍的前六家投資機構中,軟銀集團排名最末,共投資了17家公司。

2022 年 Q1 在金融科技領域全球最活躍的前六家投資機構,圖源CBInsights中文微信公眾號

不僅放慢投資腳步,孫正義還開始讓軟銀售賣部分公司的股票。今年3月,軟銀以低于每股21美元的價格甩賣了韓國電商巨頭Coupang的股票,這個價格較去年Coupang IPO的發行價低了40%。

至此,一路高歌猛進的軟銀罕見減緩投資節奏,在全球投資圈受到關注。要知道,孫正義和軟銀歷來被視為一級市場風向標之一,其投資風格也被外界津津樂道。

在投資圈內,孫正義甚至有一個響亮的名字“十倍先生”。所謂十倍先生,業界流傳很廣的說法是,眾多創始人在與孫正義會面,短促的對話之后,孫正義會立馬打斷直接談錢,并給出四五倍甚至十倍的融資金額。

一位知名風險投資人曾向晚點LatePost表示,孫正義的投資方法幾十年其實從沒變過。當年VC投幾十萬、100萬美元,他敢投幾千萬美元;今天VC可以投幾千萬甚至上億美元,他投30億、50億美元。

可以看出,曾經孫正義的投資風格是激進的、強勢的,但如今面對巨額虧損與未來的不確定性,孫正義也不敢再冒險,最終將投資腳步放慢了。

2、曾經的激進,讓軟銀巨虧

2019年,軟銀集團遭遇了14年來的首次虧損。隨后的某場發布會上,62歲的孫正義表示自己的投資判斷很糟糕。

到了2022年5月12日的財報發布會上,64歲的孫正義表示,“在這個混亂的世界,我們應該采取的方法是防御。”

雖然,以前的失敗讓孫正義和軟銀有逆風翻盤的機會。但今時不同往日,在資本市場一片低迷的情況下,軟銀集團終究落下神壇。

硅谷獨立智庫CB Insights的數據顯示,軟銀去年投資了195家私營企業,依舊保持了瘋狂的出手。在整體投資環境不好的前提下,這種瘋狂出手自然讓軟銀損失慘重——大多數軟銀參股公司的股價都已經低于發行價。

上周四,孫正義在日本東京公布了軟銀集團2021財年年報,業績讓外界大跌眼鏡。

財報顯示,截至2022年3月31日,軟銀集團2021財年凈虧損為1.7萬億日元(約合人民幣900億元)。其中,愿景基金2021財年凈虧損高達2.64萬億日元(約合人民幣1400億元),是軟銀集團主要的虧損來源。

具體而言,愿景基金一期和二期均有不同程度的虧損。愿景基金一期前三大虧損來自滴滴、WeWork、Grab,愿景基金二期的前三大虧損來自WeWork、京東物流和叮咚買菜。

可以看到,WeWork首當其沖地成為軟銀的“爛攤子”。要知道,28分鐘的“直覺”投資,讓軟銀在WeWork這個項目里累計花費了近190億美元。CNN援引里昂證券和伯恩斯坦研究公司的數據顯示,IPO之前,軟銀和軟銀愿景基金已向WeWork注資近110億美元,至少持股27%。

后來WeWork第一次上市折戟、市值腰斬的故事人盡皆知。甚至在2019年11月的軟銀二季度財報發布會上,孫正義表示“對WeWork董事長亞當·諾伊曼的錯判,是我犯的最大錯誤,這讓我感到羞愧。”

圖源WeWork微信公眾號

同樣“跌跌不休”的還有新加坡外賣平臺Grab。自2021年底在納斯達克上市后,其股價也持續下跌,在2021財年第四季度Grab股價直接“腰斬”。上市至今,Grab市值也已跌去四分之三。

值得一提的是,韓國電商平臺Coupang去年3月上市時,股價大漲40%,軟銀從中獲得近250億美元的回報,一度被軟銀看作是第二個“阿里巴巴”。可遺憾的是,自上市至2021財年末,Coupang股價已經下跌近五成。財報顯示,愿景基金一期在Coupang的投資損失達1.6萬億日元。

需要注意的是,軟銀集團2021財年的虧損主要集中于2021財年第四季度(2022年第一季度)。財報顯示,這期間軟銀集團凈虧損2.1萬億日元(約合人民幣1108億元),創下了有史以來最大的季度凈虧損。

野村證券報告顯示,2022年一季度,愿景基金投資持有的34只科技股中有32只出現了虧損。更夸張的是,據《華爾街日報》報道,愿景基金一期所持大部分上市公司股價自年初以來已腰斬,如果軟銀一直未減持,則潛在損失或已超250億美元。

明顯的對比是,去年同期,軟銀愿景基金還實現收益4.03萬億日元。在巨大的虧損面前,孫正義也許難辭其咎。

在井上篤夫寫的《信仰·孫正義傳》的結尾,孫正義說:“位居三流,含恨而死,我討厭這樣的結果。我要成為第一,而且遙遙領先。”

孫正義是強勢的,他帶領的軟銀集團也是。但強勢并沒有讓軟銀集團成為第一。一直以來,外界的一個聲音是,軟銀或許會死在孫正義的瘋狂之中。一位硅谷投資人曾對騰訊《深網》坦言,愿景基金的最大風險,也許在于孫正義本人。

一個細節是,以往孫正義進行新的投資時,經常會告訴被投公司創始人,他們公司可以和阿里巴巴一樣強大。只可惜,在阿里巴巴之外,這幾年外界關注的更多是孫正義投資失利的案例,而軟銀,也經不起再巨虧了。

3、未來十年,整個投資界都將變保守

1976年,19歲的孫正義在美國奧克蘭一個小超市買了一份《大眾電子》雜志。出現在他面前的是,英特爾i8080芯片的照片。從未見過的畫面沖擊了孫正義的大腦。

或許是那種澎湃的心情所致,他給自己定下了未來50年的人生規劃。包括20歲,開始創業,向世界宣告他的存在;30歲,賺夠千億日元的種子基金,用于投身偉大事業;60歲,退休,把事業交給接班人。

如今,64歲的孫正義還以軟銀CEO的身份出現在各個場合之中,退休一事尚未提上日程。最主要的問題是,外部的環境和內部的虧損讓孫正義無法離開。

正如軟銀集團在本次財報發布會上表示:“投資環境仍然充滿挑戰,被快速上升的通脹、日益復雜的地緣政治風險和全球能源危機所支配。”

眼下,軟銀相似的一幕正在國內創投圈上演。震蕩、寒冬、破發成為投資圈的關鍵詞。

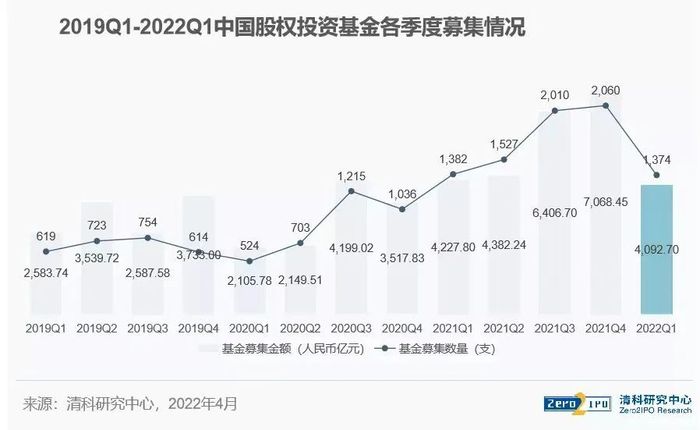

清科研究中心數據統計,今年第一季度市場新募集基金數量共1374支,其中外幣基金方面情況堪憂,今年第一季度共20支外幣基金發生新一輪募集,同比下降57.4%;披露募集金額約315.10億元人民幣,同比下降幅度達62.6%。

2019Q1-2022Q1中國股權投資基金各季度募集情況,圖源清科研究微信公眾號

珍惜手上現有的牌、放慢投資腳步成為行業的共識。今年一季度,國內股權投資市場共發生2155起投資,同比下降27.5%;披露投資金額為1968.22億元人民幣,同比下降47.1%,堪稱腰斬。

伴隨著投資回報不理想、募不到錢,裁員、取消年終獎的事在投資圈時有發生。

據投資界報道,曾參與元氣森林等明星項目的某頭部PE今年一季度起在內部實施裁員;北京某頂級PE今年2月算完賬,在內部通知不發去年的年終獎了;某位直接投資人表示,其老板直接喊停現有投資,公司一個季度都沒有開張。

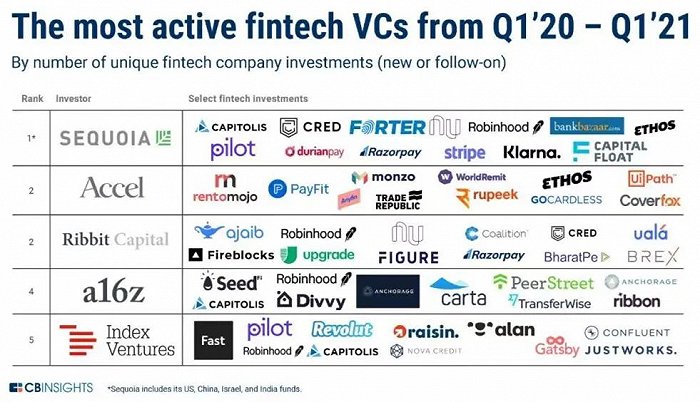

即便是頭部機構,也在以肉眼可見的速度收縮投資。CB Insights報告顯示,2021年Q1全球范圍內金融科技領域最活躍的投資機構為紅杉資本。但到了今年Q1,前六名中都沒有紅杉資本的身影。

2020年Q1-2021年Q1全球金融科技領域最活躍的投資機構,圖源CBInsights中文微信公眾號

現實情況是,隨著中概股普遍大跌,投資放緩,寒冬已至,投資圈正經歷著殘酷的洗牌期,原有的“二八法則”也正在向更殘酷的“一九定律”演變。

晨壹投資創始人、原華泰總裁劉曉丹在晨壹投資年度合伙人會議發表的《在動態中堅持》演講中提到,投資機構寒冬才剛開始,一大批PE/VC將被淘汰。

華興資本創始人包凡也在接受《深網》專訪時提到,現在整個募資的環境并不是很好,市場上還在堅持募資的估計是少數,美元機構的主要LP、投資人都在北美,現在對中國的看法發生了一些改變,且過去10年的價值創造跟未來10年的價值創造可以說是很不一樣。

如今,全民PE、VC時代早已過去,資本造富神話也接近落幕,曾經的瘋狂勢必會被按下暫停鍵。未來十年,或許整個投資界都將處于保守的狀態。

與此同時,曾經互聯網大廠的“搖錢樹”CVC業務也集體踩下急剎車。

被稱為“國內頂級風投”的騰訊公司,旗下的騰訊投資今年采取“能不出手就不出手”的策略,投資官網悄然關閉;字節更是直接裁撤了戰略投資部門;阿里CEO張勇退出微博董事會,對土豆網的持股也改為“間接”。

不可否認的是,高估值泡沫破裂之后,曾經的狂熱給中國乃至全球投資圈上了一課,即便是孫正義以及頭部投資機構也不能幸免。

頭部投資機構收縮的表現是整個投資圈的縮影。透過這些表象,更深層次的變化是,在疫情反復、地緣政治、政策收緊等問題帶來的宏觀經濟影響下,投資圈正在回歸理性和保守。