記者|陳靖

沒有延續2021年年報的強勁態勢,券商一季度業績遭重挫。

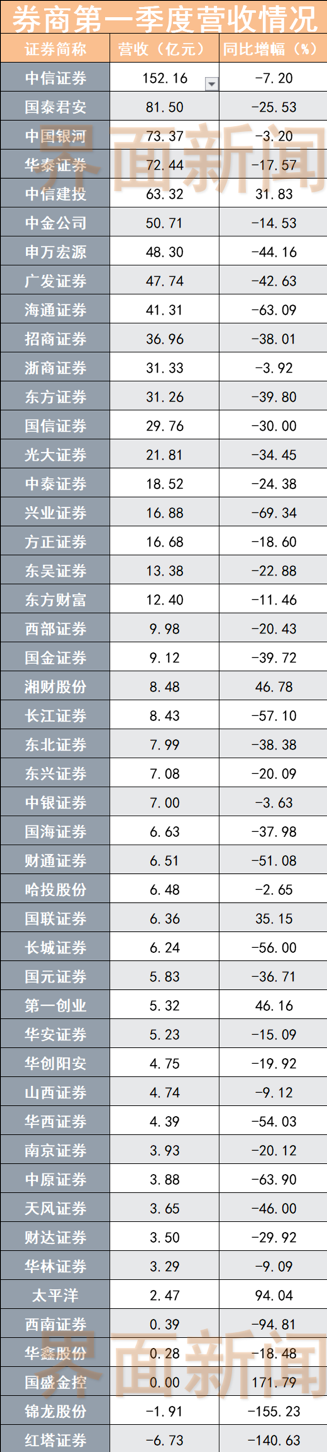

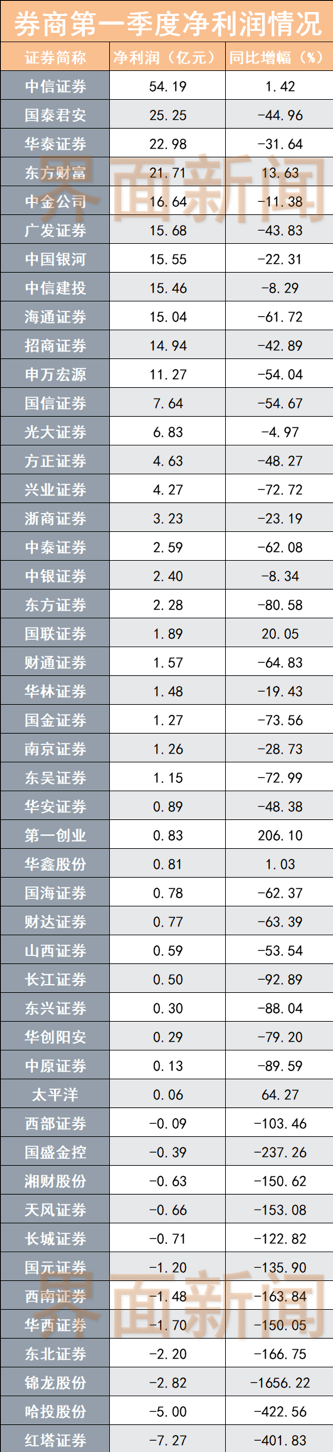

據界面新聞記者統計,目前共有48家券商公布了一季報,其中39家歸母凈利潤同比下滑,39家營業收入同比下滑,僅有4家券商的營收、歸母凈利潤均有所增長。

包括中信證券、海通證券、中金公司在內的多家頭部券商一季度歸母凈利潤同比均有不同程度的下降。

從一季報來看, 自營業務收入滑坡成為拖累券商業績的重要原因。其中,浙商證券、南京證券等在內的21家上市券商自營收入為負,同比由盈轉虧。

券商一季度業績迎“開門黑”

一季度市場整體表現不佳導致券商業績承壓。

據Wind數據顯示,今年共有39家券商營收下滑。其中,錦龍股份、紅塔證券、西南證券、興業證券、中原證券、海通證券、長江證券、長城證券、華西證券、財通證券營收下降幅度均超過了50%。

作為傳統“頭部”券商的中信證券、中金公司、廣發證券、招商證券、國信證券、國泰君安也未能“幸免”,營收分別下滑-7.20%、-14.53%、-42.63%、-38.01%、-30.00%、-25.53%。

但是龍頭券商座次未發生明顯變化。中信證券、國泰君安、中國銀河仍為營收前三,分別為152.16億、81.5億和73.37億元。

華泰證券(72.44億元)、中信建投(63.32億元)、中金公司(50.71億元)、申萬宏源(48.30億元)、廣發證券(47.74億元)、海通證券(41.31億元)、招商證券(36.96億元)分別位列第四—第十位。

值得注意的是,其中有些中小券商的營收為負。錦龍股份一季度營收-1.91億元,同比下滑155.23%;紅塔證券營收-6.73億元,同比下滑140.63%。

在歸母凈利潤方面,據一季報,中信證券以52.29億元繼續領跑,國泰君安(25.25億元)、華泰證券(22.98億元)、東方財富(21.71億元)均超20億元。

雖然座次未發生明顯變化,但龍頭券商業績增速顯著下滑。除中信證券、中信建投以外,上述龍頭券商的營收、歸母凈利潤雙雙下降。

其中,國泰君安、華泰證券、中金公司、廣發證券、中國銀河、海通證券、招商證券凈利潤降幅分別為-44.96%、-31.64%、-11.38%、-43.83%、-22.31%、-61.72%、-42.89%。

中小券商凈利潤情況則更為慘淡。財達證券、山西證券、中原證券等一季度凈利潤不足億元;而西部證券、長城證券、紅塔證券等券商的凈利潤出現負值,其中紅塔證券凈利潤虧損7.18億元,同比下降407.07%。

值得注意的是證券行業4月份依舊跑輸大市,板塊下跌7.27%,在31個申萬行業指數中位列第13位,跑輸上證綜指和滬深300指數。

與此同時,上市券商的估值也有所下降。截至5月10日,券商板塊市凈率為1.28倍,較3月末的1.44倍,下降了11.11%。

多家券商自營“比慘”

“牛市旗手”第一季度的鎩羽而歸有多方面原因。

宏觀經濟環境上,美聯儲加息、央行降準,使得市場情緒更為敏感,造成券商經紀和自營業務受到了沖擊。與此同時,新股市場愈發復雜,破發嚴重,跟投機制下券商壓力陡然增大。

而更深層次的原因則在于,證券行業“看天吃飯”的屬性仍然強烈,財富管理以及其他創新業務對于業績的扶正作用尚不明顯。行業兩極分化嚴重,中小券商受市場影響更大。

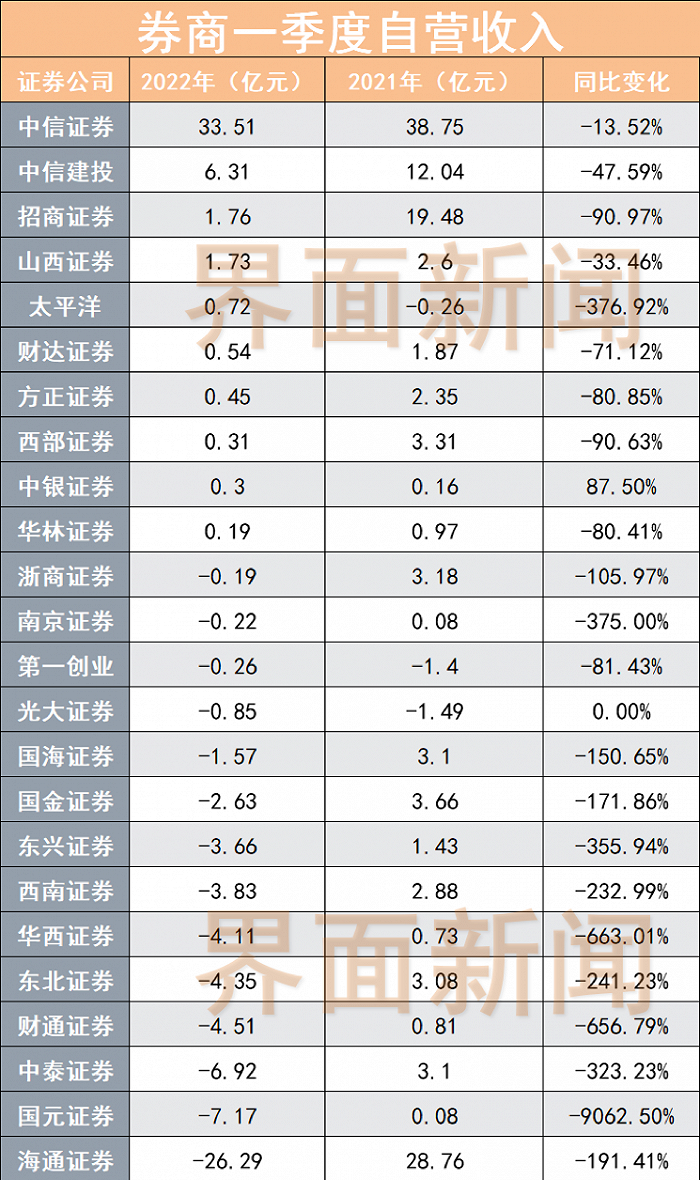

據了解,除經紀業務外,自營業務為證券公司另一大收入來源,主要包括權益/債券投資、衍生品交易等。從一季報數據來看, 自營業務收入的大幅下降是券商業績滑坡的主要原因之一。

Wind數據顯示,今年一季度,中信證券自營業務收入33.51億元,排在行業首位,但同比下滑13.51%,華泰證券和中金公司同期自營業務收入分別為18.37億、14.88億元,同比下滑均逾四成。

數據還顯示,浙商證券、南京證券等21家上市券商自營收入為負,同比由盈轉虧。

部分大型券商自營收入也在行業排名中墊底。對比去年同期,今年一季度,海通證券、廣發證券、東方證券的自營收入虧損分別達到26.29億、11.37億、6.42億元。

多家券商也在一季報中提到了自營業務虧損。比如國元證券解釋稱,主要系證券市場調整幅度較大,公司自營證券投資業務中權益性投資產生較大浮動虧損所致;其他業務板塊實現收入和效益與去年同期相比基本持平或有所增長。

國泰君安在研報中表示,一季度板塊行情波動較大,市場減配券商板塊。數據顯示,券商指數在2022年一季度下跌18.86%,單季持倉比例由3.82%降至3.23%。國泰君安認為,短期行情波動是造成券商板塊配置比例降低的主要原因。

財信證券劉敏認為,業績下滑主要是因為自營業務受市場影響轉為虧損,各項業務收入僅投行業務為同比正增長,其他業務均同比下滑。具體來看,經紀(代理買賣證券業務)、投行、資管、自營、資本中介業務收入及同比變動幅度分別為312.91億元/-3.96%、139.04億元/+14.95%、111.98億元/-2.30%、-19.13億元/-105.80%、138.87億元/-6.38%。

他表示,從一季度業績情況來看,頭部券商憑借轉型走在前列的優勢,業績抗壓能力要好于中大型和中小型券商。預計部分頭部券商憑借資本實力、更強的業務能力及合規風控水平,在行業轉型變革中更具優勢,未來行業馬太效應可能更加凸顯。