文|面包財經

證監會近發布的《關于加快推進公募基金行業高質量發展的意見》明確指出基金管理公司應該“切實摒棄短期導向、規模情結”。

嘉實基金是頗受業內推崇的老牌基金公司,但其某些產品持倉高度雷同。是否存在“規模情結”作祟下規模擴張過快、投資者利益受損的問題?

“基金產品拉片”后續系列將圍繞《意見》精神,逐一解剖其他產品的運營與合規問題。

嘉實基金旗下規模最大的混合型基金正遭遇深度回撤。數據顯示,截至2022年5月6日,嘉實核心成長混合A(010186.OF)的單位凈值跌至0.7元。

圖1:嘉實核心成長混合A成立以來單位凈值走勢

2020年,嘉實基金旗下明星基金經理歸凱接連發行3只產品,嘉實核心成長混合便是其中之一。這3只產品2022年一季度末的持倉高度雷同。

“規模情結”下,基金管理人傾向于打造明星基金經理,然后利用后者的影響力發行新產品,從而擴大公司管理規模、賺取基金管理費。證監會近日發布的《關于加快推進公募基金行業高質量發展的意見》指出,“切實摒棄短期導向、規模情結、排名喜好,堅決糾正基金經理明星化、產品營銷娛樂化、基民投資粉絲化等不良風氣”。

嘉實基金旗下最大混合型基金凈值跌至0.7元

嘉實核心成長混合成立于2020年10月底,募集期間凈認購金額達到148.37億元,是當時市場上的明星產品。

然而,經過1年半的運作,嘉實核心成長混合最新的單位凈值跌至0.7元,大幅跑輸業績基準,業績總回報排在同類產品中的靠后位置。

圖2:嘉實核心成長混合A累計凈值增長率與業績基準收益率走勢對比

由于凈值下行,嘉實核心成長混合2022年一季度的當期利潤虧損超過20億元。

伴隨凈值下跌,嘉實核心成長混合2022年一季度遭遇凈贖回超過2億份,基金總份額下降至約93.85億份。不過,盡管規模大幅縮水,嘉實核心成長混合仍是2022年一季度末嘉實基金旗下規模最大的混合型基金。

除了嘉實核心成長混合,由同一基金經理管理且同為2020年成立的嘉實遠見精選兩年持有期混合最新凈值也跌至0.7元附近,明顯跑輸業績基準。

高倉位運行、重倉股“踩雷”拖累基金業績

研究發現,除了受整體市場走勢的影響,高倉位運行、個股踩雷也是嘉實核心成長混合業績表現不佳的重要原因。

數據顯示,除了基金剛成立的2020年四季度,嘉實核心成長混合持有股票市值占基金資產總值的比率均接近或者超過90%,持續保持高倉位運行。

圖3:股票市值占基金資產總值比率

2022年一季度末,嘉實核心成長混合的股票持倉市值為62.80億元,占基金總資產的90.12%,大類板塊占比依次為科技、制造、醫藥、消費。前十大持倉中,3只股票今年以來截至5月6日的跌幅超過三成,其中九號公司-WD更是接近腰斬。財報顯示,九號公司-WD在2022年一季度首次成為基金的前十大股票持倉,持股市值約為1.62億元。

中科創達是該基金2022年一季度末的第二大持倉,持股市值約5.57億元,占基金資產凈值的比例達到8.03%。2022年截至目前,中科創達下跌約三成,較大程度上拖累了基金的業績表現。

圖4:2022年一季度末嘉實核心成長混合前十大持倉截至5月6日漲跌幅

嘉實核心成長混合的投資目標為“在嚴格控制風險的前提下,通過深入的基本面研究精選優質的長期潛力股并以合理價格買入,從而分享公司業績持續增長帶來的長期穩定回報,力爭實現基金資產的持續穩定增值。”

從實際運行結果來看,嘉實核心成長混合所稱的“嚴格控制風險”可能并不嚴格。

多只基金持倉高度雷同,基金公司“規模情結”需摒棄

嘉實核心成長混合由嘉實基金旗下的明星基金經理歸凱所管理。數據顯示,歸凱目前共管理8只產品(初始基金口徑),合計規模超過300億元,在嘉實基金旗下所有基金經理中位居前列。

歸凱管理的基金產品中,嘉實核心成長混合、嘉實遠見精選兩年持有期混合、嘉實瑞和兩年持有期混合均在2020年成立。

觀察持倉發現,這3只基金的重倉股高度重合,前三大重倉股均是國瓷材料、中科創達、華測檢測。此外,圣邦股份、廣聯達、邁瑞醫療、科沃斯等股票也是共同重倉股。

進一步研究發現,上述3只基金的持倉也與歸凱管理的規模最大的基金嘉實新興產業股票重合度較高。

圖5:2022年一季度末4只基金前十大持倉

國內基金市場中,類似上述的“克隆型”產品并不罕見。基金管理人追求規模快速擴張以及管理費收入增長、基金銷售機構“重首發,輕持營”可能均是重要原因。

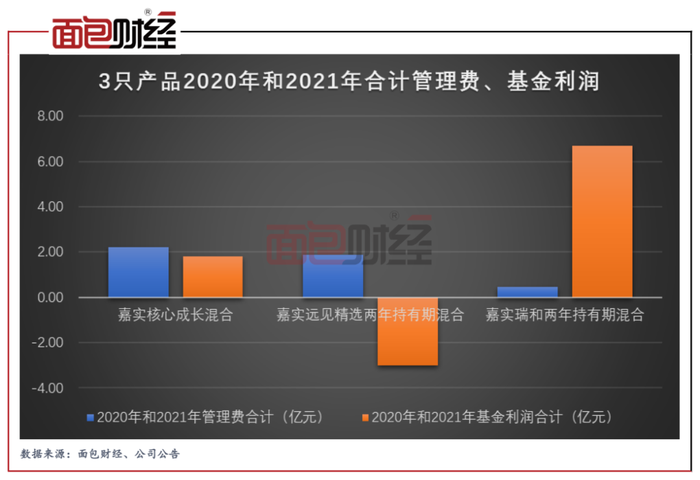

2020年和2021年,嘉實核心成長混合、嘉實遠見精選兩年持有期混合的合計管理費收入均高于同期的合計基金利潤。2022年以來,隨著基金凈值大幅下行,預計這2只基金成立以來的基金利潤均已發生較大虧損,但嘉實基金仍然可以憑借管理費收入旱澇保收。

圖6:3只產品2020年和2021年合計管理費、基金利潤

2022年4月26日,證監會發布的《關于加快推進公募基金行業高質量發展的意見》指出,推動基金管理人加強品牌建設與聲譽管理,切實摒棄短期導向、規模情結、排名喜好,堅決糾正基金經理明星化、產品營銷娛樂化、基民投資粉絲化等不良風氣;對于銷售機構,要切實改變“重首發、輕持營”的現象,嚴禁短期激勵行為,將銷售保有規模、投資者長期收益納入考核指標體系。