文|子彈財觀 行者

編輯|蛋總

我國五年內第一家申請上市的保險公司,在IPO申請書里卻還有信息披露“不清晰”,這背后意味著什么?

4月19日,港交所披露的消息顯示,陽光保險集團股份有限公司(以下簡稱“陽光保險”)已向港交所提交上市申請。這份IPO申請書顯示,此次上市由華泰國際、中金、瑞銀、建銀國際作為聯席保薦人。

為了此次上市順利,陽光保險還于4月初向中國證監會提交境外IPO申請,4月13日獲得受理。一旦上市申請獲批通過,陽光保險有望成為第十家上市的保險公司。

根據銀保監會及保險行業協會公布數據,以原保險保費收入計算,2020年陽光人壽的市場份額為1.7%,在中國91家人身險公司中排名第12位;陽光財險的市場份額為2.7%,在中國87家財產險公司中排名第7位。

IPO申請書顯示,2019-2021年陽光保險合并總保費收入分別為879.07億元、925.69億元、1017.59億元,歸屬于母公司股東的凈利潤分別為50.86億元、56.19億元、58.83億元。由數據可見,2021年陽光保險的收入正式挺進了“千億俱樂部”。

陽光保險于2005年7月成立,是國內13家保險集團控股公司之一。截至2021年末,陽光人壽和陽光財險合計擁有共2895家分支機構,覆蓋中國全部省、直轄市、自治區、94.6%的地級市及63.4%的區縣。

關鍵的是,在這震動國內保險業的上市新聞出現后兩天,證監會的相關問詢就來了,讓人們開始關注陽光保險IPO文件的更多細節,以及這次IPO為何受阻?

1、業績表現與證監會問詢

從客觀的數據來看,陽光保險2021年取得了不錯的成績。

IPO申請書顯示,陽光保險營收分為人身保險和財產保險兩個部分。

在人身險業務方面,2019-2021年,陽光人壽總保費收入分別為481.18億元、551.04億元、608.26億元,保費收入分別在集團中占比54.74%、59.53%、59.77%,呈現逐年增長態勢。2020年新業務價值為28.89億元,2021年達到30.15億元,同比增長4.36%;這兩年,內含價值分別為615.3億元、727.55億元。

目前,陽光人壽已經擁有約6.7萬名保險營銷員和超5300名銀行保險渠道銷售人員,通過32513個銀行保險渠道網點銷售人身險產品。

從產品結構來看,陽光人壽主要發展傳統型壽險及分紅型壽險產品,傳統型壽險保費占比逐漸提升,分紅型壽險保費占比呈下滑趨勢。2019年-2021年,傳統型壽險的保費收入占比分別為25%、36.2%及44.1%;分紅型壽險保費收入占比分別為53.3%、43.4%及37.4%。

在財險業務方面,2020年和2021年,陽光財險原保險保費收入分別為372.70億元和405.31億元,綜合成本率分別為100.7%和105.1%。其中,2021年費用率為38.5%,賠付率為66.6%。

代理銷售渠道為陽光財險最重要銷售渠道,2019年、2020年及2021年,來自代理銷售渠道的原保險保費收入分別占陽光財險原保險保費收入總額的68.6%、72.9%及72.5%。

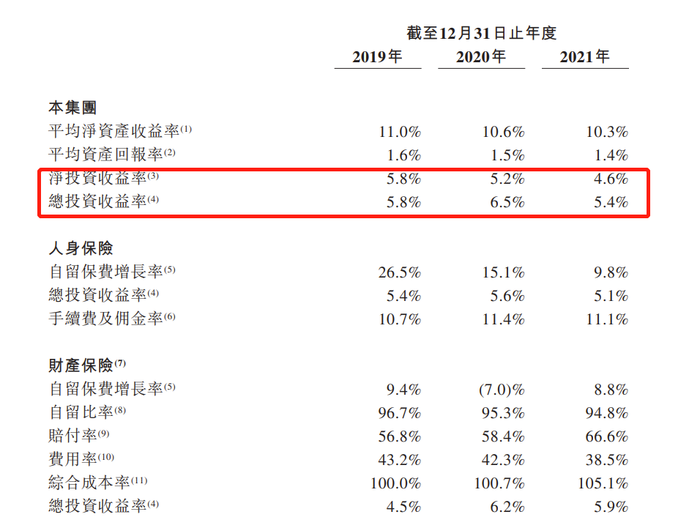

另外,在投資方面,截至2021年末,陽光保險投資資產為3886.78億元,2019年-2021年凈投資收益率分別為5.8%、5.2%、4.6%,總投資收益率分別為5.8%、6.5%、5.4%。

IPO申請書還顯示,2019-2021年陽光保險歸母凈利潤分別為50.86億元、56.19億元和58.83億元,年均復合增長率為7.6%。而截至2021年末,陽光保險資產總額4416.23億元,內含價值為937.76億元,較上年末增長15.5%。

在險企最惹人關注的核心償付充足率方面,陽光保險目前處于第一梯隊。IPO申請書顯示,陽光保險的綜合償付能力充足率分別為235%、229%及223%,核心償付能力充足率分別為208%、205%及197%。

根據銀保監會規定,這個充足率只要超過50%即可,從這點看陽光保險在維護用戶權益方面,做得還比較到位。

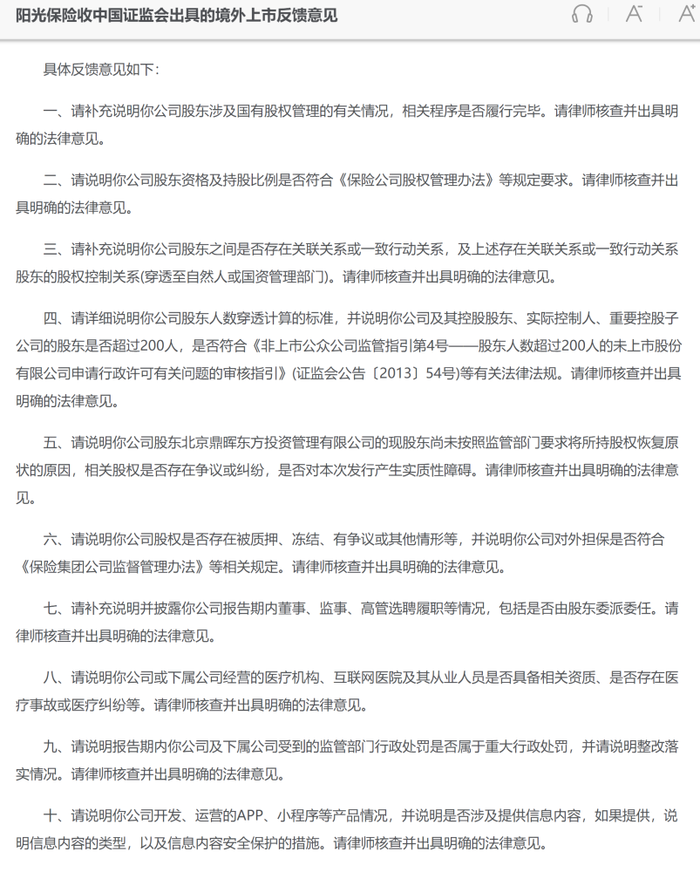

但是,證監會在審核中也發現了陽光保險IPO招股書存在的一些問題。4月25日,證監會國際部對陽光保險出具了境外上市反饋意見。

這個意見表示,陽光保險除了要對自己的股東做更進一步說明外,還需特別說明公司股東“北京鼎暉東方投資管理有限公司”的現股東尚未按照監管部門要求將所持股權恢復原狀的原因,相關股權是否存在爭議或糾紛,是否對本次發行產生實質性障礙。

同時,陽光保險需說明公司或下屬公司經營的醫療機構、互聯網醫院及其從業人員是否具備相關資質、是否存在醫療事故或醫療糾紛等。

此外,意見還提到,陽光保險需說明公司開發、運營的APP、小程序等產品情況,并說明是否涉及提供信息內容,如果提供,說明信息內容的類型,以及信息內容安全保護的措施。

還要說明公司收集及儲存的用戶信息規模,數據收集使用情況,上市前后保護個人信息和數據安全的安排,是否符合《中華人民共和國數據安全法》等法律法規要求。

總而言之,陽光保險的IPO申請書中還存在未清晰披露的信息,需要進行二次修正,而這樣的狀況很有可能會延遲陽光保險上市的進程。

2、股東和數據安全

「子彈財觀」認為,在證監會的問詢函中,其實最核心是兩部分內容:一是股東財務變動對此次上市帶來的影響,二是如何解決信息安全問題。

首先,目前證監會特意點出的北京鼎暉東方投資管理有限公司,2016年就已經更名為北京正信尚衡投資管理有限公司。這是一家由國務院下轄中國信達間接持股78.86%的國有控股投資企業,根據相關報道,在去年下半年到今年上半年的陽光集團股權轉讓過程中,最終中國信達控股的這家企業應該成為事實上的第一大股東。

然而,當下在陽光保險的招股書中,卻全然沒有這家企業的信息,這也是為什么證監會要求落實國有企業持股數量以及披露這家中國信達控股公司什么時候發生股票轉讓的相關信息。

在某種程度上看,這可能讓香港投資者認為陽光保險在信息披露上存在問題,容易傷害企業在投資人眼中的信用形象。

實際上,陽光保險IPO申請書還存在一些沒被發現的瑕疵,也是關于信批內容不及時或者有漏誤的。

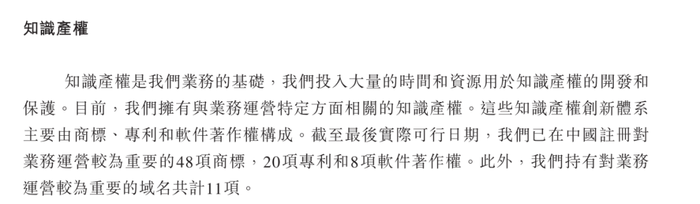

比如,在專利數量上,IPO文件特意寫明,陽光保險已經有了20個專利。

但在三方平臺天眼查上查詢發現,陽光保險已經通過審核被授權有效的專利,包括外觀新型和發明專利一共只有17項。

這種信息披露上的問題,在A股可能沒多大事,但到了港股可能就會引發大的風波。其實陽光保險只要單獨列明相關專利的號碼供查詢即可,可惜在整份IPO申請書中并沒有看到。

其次,如果股權的問題還在信息范圍,那接下來證監會對數據安全的關注都上升到了法律層次。

2021年6月10日,《中華人民共和國數據安全法》經十三屆全國人大常委會第二十九次會議表決通過,于2021年9月1日起正式施行。

這讓依靠算法和大數據業務為核心的互聯網公司像被當頭潑了一盆冷水,讓企業和投資人從對算法和數據使用的狂熱中清醒過來,并開始重視用戶隱私保護和消費者數據安全的問題。

然而,當前包括國外的互聯網企業在內,絕大多數解決用戶數據安全的技術,都是從數據的發生端入手,試圖通過隱藏用戶最關鍵的信息來達到保證用戶信息安全,同時還能繼續實現互聯網企業算法加大數據的運營優勢。

然而問題是,之前有幾家國際互聯網巨頭曾經公布過“脫敏后”的用戶數據,希望行業能對這樣的用戶數據安全技術進行標準化認定。但這些信息無一例外都讓媒體或者行業專家找到了可以逐一對應到用戶本身的特征,這不僅宣告了這些安全技術對用戶信息保護的失敗,同時還讓這幾家平臺為泄露相關用戶信息賠付了大量的金錢。

陽光保險也擁有大量的用戶個人信息并都上傳到了中心數據庫,以便公司在售后維護、保單執行、風險評估和產品設計等方面使用,但這些信息在使用中存在可能被泄漏的風險,若陽光保險要想100%保證用戶信息不被泄露和安全性,目前來看實現的難度系數很大。

因此,根據《中華人民共和國數據安全法》,證監會要求陽光保險提供相應的信息來解釋,在這一點上采取的措施和方案。

在某種意義上來說,這件事對于陽光保險的上市路程來說,“阻礙力”更大。

3、科技投入與合作伙伴

在此次上市過程中,陽光保險對外宣傳的重點還有“科技型保險公司”。換句話說,陽光保險試圖利用自身投入的數字增長,把自己打造成一家以科技為核心的保險集團。

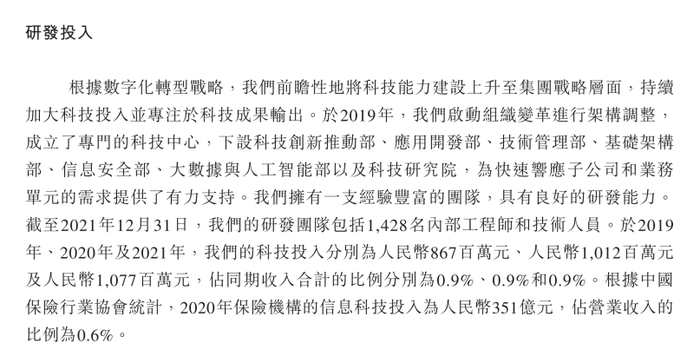

根據IPO申請書,2019年至2021年,陽光保險科技投入為8.67億元、10.12億元和10.77億元,占當年營收占比中約為0.9%。而2020年,各保險機構信息科技投入在總營收中占比約為0.6%。

因此,陽光保險在IPO申請書中對自身的“科研型保險公司”的定位比較自信。

然而,營收破千億的陽光保險,2021年科研投入已有10個億,2020年科研投入也基本上是這個數值,增長不大。

這其實無法說明陽光保險在科研方面的投入到底能對企業有多大的拉動。因為金融企業以科技作為拉動導向的比比皆是,他們科研投入占營收的總比例,也遠遠高于陽光保險這個不到1%的數值。

比如北京銀行,2020年財報顯示其營收大概在643億元左右,科技研發投入共計22億元,占當年營業收入比重是3.4%。

而北京銀行的科研投入重點幾乎與陽光保險在IPO申請書中披露的科研方向一致,全都是關于信息管理、風險控制和客戶服務,尤其是利用移動互聯網增強服務客戶能力方面。

這也意味著,如果按照相關的比例推算,陽光保險在科研投入方面若想真正趕上同行,其支出應該在35億元左右,但現在這個指標遠遠落后。而從這樣一個落后指標得出陽光保險是一家“科技型保險公司”的結論,還尤為不足。

關鍵的是,陽光保險所披露的所有關于科研方向的信息中,保護用戶數據安全方面沒有任何進展。這對于數據安全法頒布之后,國家日益看重的信息安全領域是一個重要問題。

這也是為什么證監會會單獨問詢陽光保險這一方面的原因。

另外,證監會要求陽光保險披露的信息還包括在健康服務上的相應合作伙伴,到底有無互聯網醫療資質等問題。

因為陽光保險在客戶服務上,著重表明了自己擁有幫助用戶在線實現看病、問診、開藥等服務的能力,也表明這些能力是由合作伙伴提供的,但對于合作伙伴的資質卻并沒有披露。

這在上市公司信批方面也屬于一個漏洞。

而陽光保險的官網對此寫得也異常含糊,沒有表明服務到底包括什么以及是否涉及互聯網醫療的核心資質。

「子彈財觀」對其中一些服務商進行了追蹤,發現包括春雨醫生在內,很多服務商是具備互聯網醫療資質,但其跟陽光保險的具體合作模式并沒有披露,反而這些醫療平臺具有開放式的接口,允許任何服務機構調用接口來使用他們線上醫療的服務。

這是否意味著,陽光保險跟這些機構的服務僅留存在功能調取以及后臺保險結算這個層次?深度用戶信息互相溝通和處理是否并沒有實現?

上述相關的信息還是應該在IPO申請書中詳細解答,不然很容易引起投資人的擔憂。

從目前來看,陽光保險IPO申請書還存在一系列需要澄清的內容,如果需要加速上市,那么陽光保險相應團隊的工作就比較繁重。

而企業若想順利登陸港股,就必須做到信息披露清晰,這是一個重要前提。