文|錦緞研究院 古月

我們往往能夠在行業更迭的脈絡中,尋找企業發展壯大中蘊含的歷史必然性和企業自身的充分性。

作為我國休閑食品行業的主要構成品類——堅果炒貨,其品類代表從最初的籽堅果(即花生、瓜子、蠶豆等)已演變為如今的籽堅果為主、樹堅果為輔(主要包括杏仁、碧根果、腰果、核桃、夏威夷果、榛子等)的市場結構,相繼涌現出了洽洽食品、良品鋪子、三只松鼠等上市公司。

通過復盤可知,它們的崛起,與兩輪時代紅利息息相關:

第一輪:堅果炒貨行業的商業形態,從上世紀80/90年代的家庭小作坊模式發展至2000年左右的區域性工廠模式后,隨著包裝在散裝市場中的滲透率提升,突破區域性限制的全國品牌開始崛起;

第二輪:隨著(包裝:散裝)的趨穩、居民健康膳食水平的提升、以及疊加電商模式的滲透,2010s年代的堅果炒貨行業則變為平臺“貼牌”和互聯網應用相結合的新零售模式,從而實現了對全國性品牌的超越。

如今,第二輪跨越式發展的主要先決條件(網絡滲透率見頂)已臨近尾聲,行業新品類的開發及爆款率開始明顯下降,整個行業開始面臨著史上最嚴酷的周期審判。

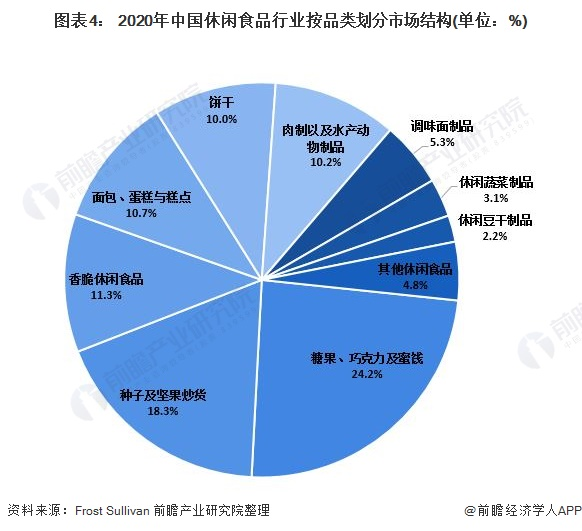

圖:2020年國內休閑食品市場結構,來源:前瞻產業院

本文冀望通過對堅果類休閑零食行業的歷史梳理,定位產業競爭當前時態,并對未來的發展走向有所思考。

01、一次跨越:洽洽的包裝紅利和產業一體化

上世紀八十年代是奠定我國改革開放基調的頭十年,而一位炒瓜子的小作坊主和他的“傻子瓜子”品牌的做大則濃縮了這個時代的商業脈絡。瓜子,作為當時國內重要的休閑炒貨的代表,也被印記在了中國商品經濟最初的篇章里。

進入九十年代,我國堅果炒貨行業開始了從家庭作坊形態到工業化生產的轉變,行業通過機械化、規模化水平的提升,開始涌現一批地方瓜子品牌。也就在這一時期,“傻子瓜子”受制于家庭作坊思維的限制,其品牌高光也基本在這一時期褪去。

【1】包裝、品牌、供應鏈

洽洽瓜子面世于1999年,相比于當時瓜子市場“炒制、臟手”的特點,洽洽瓜子則以“煮制、不臟手”為賣點,并且煮制的瓜子還特別入味,當年便取得了3000萬元的銷量,也以此站穩市場一角。

但此時的瓜子市場仍是散稱模式,在大多數80/90后的記憶中,散裝瓜子、花生是家庭年貨必備。不過2000年以后,我們的年貨發生了變化,以旺旺推出的零食大禮包為代表,堅果炒貨的包裝化也一同拉開了序幕。

或許是嗅到了這一市場變化,一方面,2000年洽洽瓜子花400萬元(超過當年利潤)在央視做廣告,另一方面,洽洽用環保、無毒無味、便于回收、利于批量的牛皮包裝紙(即紅袋)作為包裝首選。這一“險棋”使其當年收入迅速達到1億元,而次年的銷售額更是達到了4億元。也借此,洽洽通過包裝化的滲透紅利,令其在瓜子市場中一騎絕塵,至今沒有對手能夠撼動。

數據顯示,2019年洽洽瓜子占據包裝流通瓜子41%的市占份額,占據“包裝+散裝”市場的18%,是絕對的細分市場龍頭。而2021年,洽洽的年營收已經來到了近60億元,其中葵花子業務占據2/3。

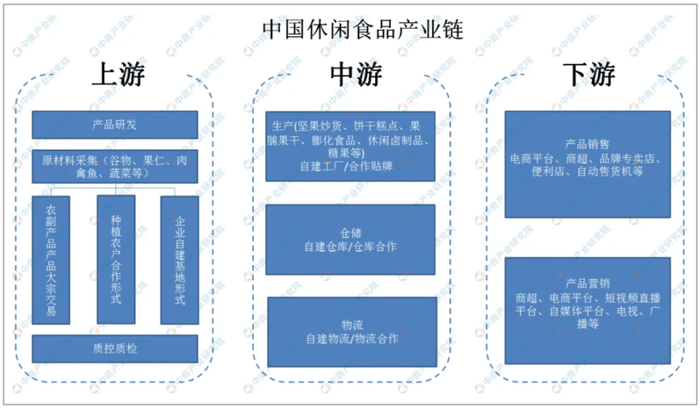

圖:休閑食品產業鏈圖示,來源:中國產業研究院

除了趕上瓜子消費市場的變化紅利,依靠規模優勢洽洽也在反向將自身的供應鏈延伸至上游原材料端。

洽洽來自于安徽,但中國最主要的葵花籽產地則是內蒙古,洽洽早已在內蒙建立“金種子”種業公司以保障優質葵花籽品種和生產原料的供應;此外,洽洽還在包括新疆、甘肅等地打造了向日葵種植基地,包括內蒙古在內整體超過100多萬畝種植基地;在海外擴展方面,也已在俄羅斯打造了1.5萬畝的葵花種植基地,考慮到俄羅斯得天獨厚的地理、物理條件,未來很可能會進一步擴充海外規模。

而在生產端,洽洽在全球有9個生產基地,包括國內8大生產基地(合肥、阜陽、長沙、重慶、廊坊、包頭、甘南、哈爾濱),以及面向東南亞市場的泰國工廠;下游渠道端,洽洽主要以線下經銷渠道為主,全國經銷商大概1000家左右,覆蓋終端40-50萬家。

【2】高毛利的印鈔機

由上述內容可知,洽洽在瓜子領域是絕對龍頭,基本盤很穩固。但瓜子畢竟是相對成熟的品類,且本身有消費頻次不高、單價較低、門檻也不高的特點,瓜子市場的增速自2008年起已經明顯放緩,而在2014-2019的年復合增長僅為1.7%。

不過,看似沒有太多想象空間的瓜子品類對于洽洽這樣的龍頭而言,實際上充當著一個不折不扣的現金流機器的角色。洽洽瓜子業務毛利率常年穩定在至少40%以上(甚至50%)的水平,相較而言,堅果業務的毛利率大多在25%左右。

像洽洽這樣在堅果炒貨行業里,將一個品類做到行業最大,并通過規模優勢把控這一品類產業上中下游,也就是將該商品的市場定價權拽在自己手上。

類似于巴菲特投的喜詩糖果(See’s Candies)公司,雖然糖果年均增長緩慢,但因單價的提升使其凈利潤暴增,巴菲特對這一投資也講到,“喜詩糖果比其賬面價值要值錢很多,它是一個品牌企業,它的產品能夠以高于生產成本的價格銷售,并且在未來也會繼續擁有這種定價權。”

這可以看作是休閑零食的一種經營哲學,在高毛利品類里穩定賺錢,不用為推陳出新焦慮,不用每年維持和購置設備,業績確定性非常強。

02、二次跨越:三只松鼠和良品鋪子的電商紅利

【1】搭乘互聯網快車實現趕超

2010年左右國內休閑零食市場來到又一轉折點,傳統零售公司的增長逐漸放慢,取代它的則是新崛起的互聯網零食品牌,其中又以三只松鼠和良品鋪子為代表的。通過“互聯網+”的新零售模式繞開了傳統經商的重運營體系,成功贏得了市場份額。

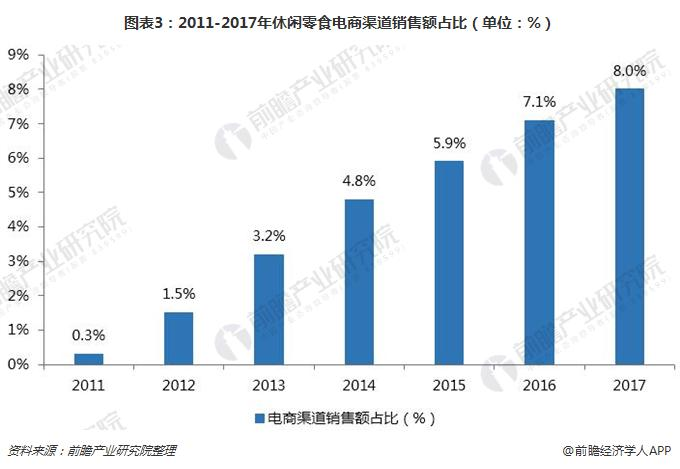

圖:2011-2017休閑食品電商渠道占比,來源:前瞻產業研究院

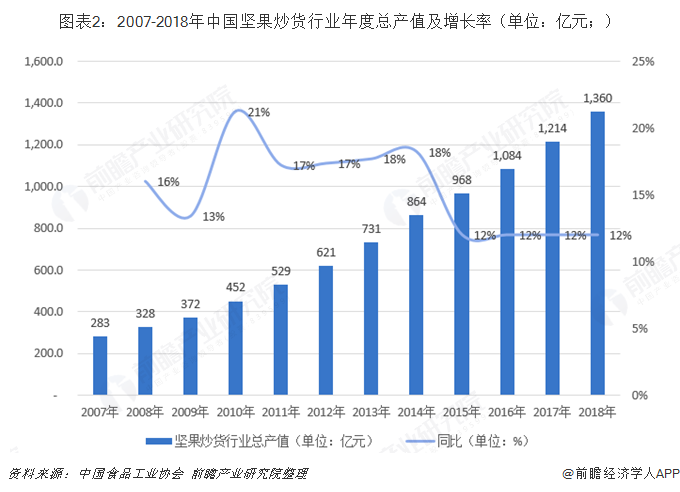

圖:2007-2018堅果炒貨市場產值及增速,來源:前瞻產業研究院

從電商模式市場份額占比變化情況來看,2011-2017年我國電商模式市場份額則由不足1%上升至8%,市場份額增長迅速。除此之外,互聯網原居民的年齡普遍在35歲以下,他們對休閑零食的品質、營養均衡等要求較高,且消費能力很強,所以樹堅果成為這一時期增長點。

三只松鼠成立于2012年,是國內首批定位純互聯網食品品牌的公司。在產業鏈上,三只松鼠定位于行業下游,樹立品牌打通渠道和營銷,利用B2C平臺進行線上銷售,同時花重金來做品牌推廣。這一模式在2012年便取得了很好的效果,雙十一當天,其銷售額在淘寶天貓堅果行業一躍成為堅果行業第一,日銷售額近800萬。

如今,三只松鼠在淘寶系和京東商城上共擁有超億的線上會員人數(位列電商零食類目第一),并開啟了線下門店的渠道構建,其商品品類也又最初的樹堅果拓展至果脯、餅干等其他休閑食品類別,年營收接近百億。

以“把全世界零食辦到家門口”口號起家的良品鋪子成立于2006年,從線下門店起家,同樣定位于品牌商的角色。但其真正進入發展快車道也是搭上了樹堅果和新零售的快車,而他與三只松鼠最大的區別就在于,一是良品鋪子一直是線上線下同步走的渠道策略(基本是對半開),二是良品鋪子從2019年開始走高端化路線,而三只松鼠則是平價量多。 目前其SKU大概1500多個,涵蓋整個休閑食品行業,2021年營收為93億元,規模也逼近百億營收。

【2】品類擴張猶有盡時

事實上,三只松鼠和良品鋪子都屬于相對輕的經營模式,自身重心在下游渠道和市場營銷的建設上,最大的特點就是鎖定渠道,通過品類擴展以及存貨高周轉率實現市場規模的快速擴張。

相比于洽洽大單品、深耕供應鏈的模式,三只松鼠和良品鋪子相對容易通過“互聯網快進快銷”的方式實現對傳統龍頭公司的超越,這就是第二種經營哲學。但是,這種經營哲學也容易受限于天時地利的變化,具備很大的不確定性。

在不斷地擴張新品類的過程中,公司需要在品控和控營銷兩手抓。事實上,由于對原材料和生產環節的弱把控能力,三只松鼠食品問題頻發;而極力為適應不同品類消費者的喜好變化,頻繁地品類營銷廣告已成為常態,但爆品率卻很低,長此以往也難以建立用戶品牌心智。

除此之外,互聯網滲透率見頂使電商渠道的增長面臨停滯,此時又需要加大資源投入線下渠道,但相比于線上渠道的“快”,傳統經銷渠道是需要時間沉淀打磨的,注定短時間內難以承載增長的預期。

03、內卷:行業特性決定的糟糕局面

進入2020年中期,當時國內局勢已經得到有效控制,全國基本實現復產復工,人們居家隔離時間大幅減少,休閑零食行業走到了銷量爆發的尾聲。

時至今日,第一種經營哲學的洽洽從70元的價格下降至目前的60元附近,但第二種經營哲學的三只松鼠和良平鋪子卻從90元附近一同跌至20元區間,市場已經給上述兩種經營模式定價了。

圖:洽洽食品K線圖,來源:choice

圖:三只松鼠K線圖,來源:choice

圖:良品鋪子K線圖,來源:choice

【1】表面:疫情和風投減持的雙殺

直接原因可能在于,疫情反復最終拖累了整體居民端的收入水平,休閑零食作為生存非必要商品受沖擊影響會很大,這左右了市場預期;以及隨著股價見頂后,大股東變開始相繼減持。

其中,三只松鼠早在在2020年7月左右遭到IDG和今日資本的相繼減持,按當時股價計算,各自套現金額超過25億元;良品鋪子則在2021年2月(解禁第二天)開始被高瓴資本減持,截至2022年4月,高瓴資本從最初持股11.67%已降至7.51%,現位列第三大股東。

事實上,三只松鼠在2017年結束了上線持續5年的高速增長后,就陷入了增收不增利的經營困境中,而近幾年則陷入負增長;而良品鋪子雖然營收也出現過下滑,但未出現負增長,但其凈利潤的萎縮也是不增的事實。相比之下,洽洽近幾年通過涉足樹堅果業務在營收和利潤上都取得了穩增長的表現。

【2】內里:低毛利率的競爭歸宿

引起營收下滑的原因有很多,比如良品鋪子在同步擴展線上線下渠道,而三只松鼠正在推進“互聯網去中心化”以及聚焦堅果品類帶來的轉型陣痛等等。

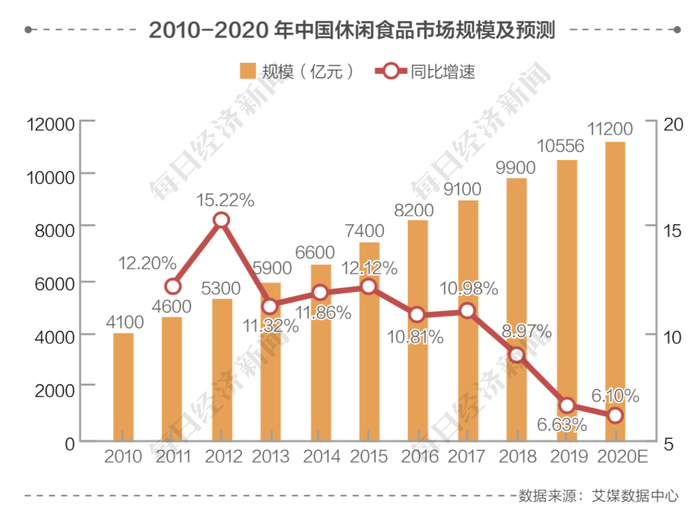

圖:2010-2020休閑食品市場情況,來源:艾媒數據中心

但歸根結蒂,休閑食品行業過去幾年的年復合增速只有6%,公司要想維持往年的超額增速必然帶來整個行業的內卷,而一旦行業開始打價格戰,公司之間比拼的就是供應鏈的縱深程度。

一個基本的常識,離原材料越近的行業(淺加工)門檻越低,產品的附加值也就越低;反觀芯片,從沙子到芯片要經歷一系列高技術含量的環節,產品附加值很高。所以,良品鋪子的高端化可能永遠都無法實現。

從2021年的效益端看,三只松鼠和良品鋪子的毛利率分別為29%和27%,凈利率則為4%和3%;而洽洽的整體毛利率為32%,凈利潤達到16%,其中大單品瓜子業務的毛利率被近年來樹堅果業務所稀釋(堅果毛利率一般在25%左右,凈利潤3%-5%)。

要知道,洽洽的經營模式涉及產業鏈上中下游,包括了葵花園的種植成本、加工廠及設備的攤銷成本,長期經營成本還能被稀釋;而三只松鼠和良品鋪子則是直接采購成品再貼牌,難以控制成本端的變化,而線上引流的打法也注定了三只松鼠和良品鋪子的營銷成本(占總營收20%上下)難以壓減,未來隨著流量紅利漸褪,流量價格還將繼續上漲。 另外,隨著微信小程序、短視頻直播帶貨、社區團購等諸多新零售渠道介入電商領域,本就沒有太高門檻限制的食品快消行業,其準入門康變得更低,也刺激著越來越多的中小品牌涌入賽道之中。

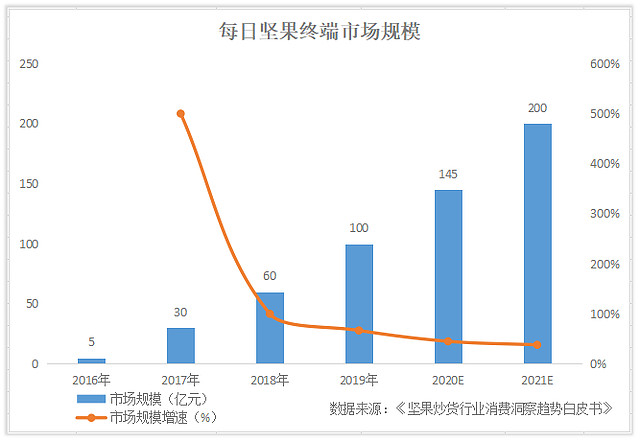

圖:近幾年每日堅果市場情況,來源:網絡

以樹堅品類“每日堅果”為例,剛推出來時價格200-300一箱,現在基本下降至100出頭,品牌之間的競爭愈發激烈,未來隨著“每日堅果”滲透率的提高,這一品類的毛利率大概率還將進一步下降。這也意味著三只松鼠和良品鋪子稍有不慎,3%的凈利潤都可能面臨不保。

04 出路:卷到最后一無所有?

客觀看,國內還沒有一家像喜詩糖果這樣的食品快消上市公司,我們的資本市場最信奉的兩個字就是“增長”,如果一家公司面臨增長停滯,那么最多也就給個7-8倍PE(如中國石化)。

所以,國內最像喜詩糖果的洽洽也從高毛利的瓜子領域切到低毛利的堅果領域,休閑食品這個行業的宿命就是卷到最后。這個過程中,一般會演繹出兩條路徑。

第一條路徑:就如同杰克韋爾奇的商業戰略,把公司置身于更大的空間并重獲定義,徹底打響無限戰爭。以休閑食品公司為例,往小里說是多種品類的滲透,往大里說還可以向食品飲料行業擴張,比如去做無糖飲料,門檻相對也不高,也可能實現一次跨越。

但這一路徑并不好走,洽洽的發展本身就是這一路徑的正面和反面。1990年初,洽洽的母公司華泰集團最先從事的是“棒棒冰”,并且獲得了市場成功。但產品門檻低、同質化競爭愈發激烈,洽洽創始人通過多方考察最終才選定瓜子業務為公司未來的重要發展方向,而這一決策的成果就是今天的洽洽食品公司。

而在2008年,瓜子市場增速放緩之際,洽洽為了擺脫對單一瓜子業務的依賴,開啟了多元化策略,陸續推出了“怪U味”、“喀吱脆”、“啵皮凍”等產品,試圖進軍薯片、果凍及調味品等其他細分品類,但都收效甚微。

第二條路徑:在大的細分市場里做并購,從而提高集中度減少價格競爭。可口可樂就是這樣一個例子,從最初的大單品可口可樂出發,通過并購可口可樂已涉足碳酸飲料、瓶裝水、果汁、即飲茶、咖啡、功能性飲料等全品類軟飲。

圖:可口可樂主要產品上市時間軸,來源:網絡

在這一路徑中,洽洽、良品鋪子、三只松鼠都具備可操作性。對于洽洽來說,自身能夠造血,如果去并購且運營得當的話,模式是比較良性的。對于良品鋪子和三只松鼠來說,與VC配合駕輕就熟,在資本運作方面可能更加得心應手。 如果說休閑零食行業的1.0階段是包裝升級和品牌塑造的時代,2.0階段是電商紅利的時代,3.0階段可能就是無限戰爭與并購的內卷時代,是卷到最后一無所知,還是卷到最后應有應有?

*本文系基于公開資料撰寫,僅作為信息交流之用,不構成任何投資建議。