文|智駕網 四月蘭 王碩奇

編輯|少息

2021年是華為高調宣布賦能汽車產業的第一年,在2021年上海車展之前一波自動駕駛技術展示成功成為當屆上海車展的當紅明星,在過去的一年,也是華為多次對外明確宣示不造車的一年。

日前,華為公布了其2021年財報,這份財報相比往年營收大幅下滑,但利潤暴增。

這份財報也成為外界管窺華為在汽車領域投入與布局的一個視角。

我們先來看華為2021財報中的核心數據:

2021全年營收6368億元,同比下滑28%;利潤增至1137億元,同比增長75.9%。2021年研發投入達1427億元,再創歷史新高,十年研發累計投入超8450億元。

同時華為的經營性現金流實現597億人民幣,相比去年提升了69.4%,保持了良好的現金收入比。

2013年,華為研發投入占整個收入規模的占比是13.2%。而2021年華為研發總投入1427億元,研發投入占總收入的比例為22.4%,處于近十年的最高位。

這樣的研發費用已經到達了全球第二的位置。

華為營收下滑主要原因在于消費者業務,下降近5成。

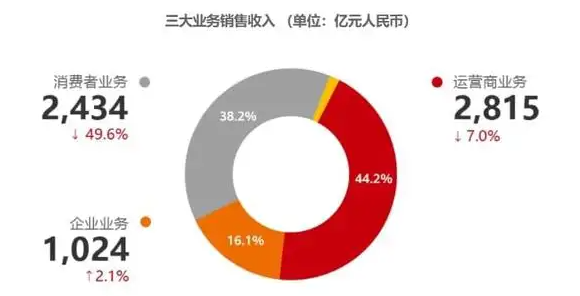

在收入結構方面:

華為運營商業務2021年實現收入2814.69億元,同比下滑7.0%,重新成為華為第一大收入來源,營收占比為44.2%;消費者業務2021年實現收入2434.31億元,同比驟降49.6%,營收占比降至38.2%,回落為第二大收入來源,而上一次出現這種結構占比還是在2017年;企業業務是華為唯一實現增長的主營業務,2021年收入1024.44億元,同比增長2.1%。

華為將收入下滑的主要原因歸因于消費者業務收入下降,而凈利潤增長的部分主要來自出售榮耀、X86服務器等業務的收益。

鑒于2021年車BU業務劃歸消費者業務負責人余承東直管,從2021年的財報數據分析,汽車業務帶來的收入尚不足以補充因芯片被制約造成的手機業務下滑帶來的收入下降。

根據華為財報中的措辭,智能汽車部件業務是華為的長期戰略機會點,當前智能汽車解決方案業務已是華為確立的五大業務之一,與 ICT基礎設施業務、云計算業務、數字能源業務、終端業務并列。

其2021年智能汽車解決方案的投資達到10億美元,研發團隊達到5,000人的規模。

從單純的研發投入上,10億美元低于長城汽車90.7億元和比亞迪的106.27億元,與蔚來汽車2021年的研發投入68.78億元相當,高于理想汽車和小鵬汽車的34.9億元和53.05億元。

但5000人的研發團隊,絕對不遜色于我國任何一家自主品牌研發人員的規模。

可以說華為在智能汽車領域已布下重兵。

下面我們就從年報信息中具體梳理華為在智能電動汽車領域的技術儲備,解決方案以及2021年與車企的合作模式。

01、華為在智能電動汽車賽道的布局與規劃

在組織架構上,負責智能汽車業務的部門是華為車BU業務,但華為在智能汽車領域的技術與商業模式布局不止于車BU。

華為擁有86 個基礎技術實驗室,聚焦于基礎理論突破,前沿技術應用,像華為在光應用、數字能源、儲能、華為云等相關業務都有針對汽車和出行領域的解決方案。

▲2021 年 9 月,華為云全球規模最大的數據中心貴安數據中心正式商用

在光應用領域,華為推出了智能車載光解決方案,華為增強現實抬頭顯示方 案 (AR-HUD) 可在距人眼約 7.5 米處呈現等效 70寸的大幅畫面,并具備 AR 導航、環境告警、POI等智能信息提示等功能。

在近年來日漸大熱的車路協同領域,華為攜手山東高速集團,突破雷視融合、車道級精準定位、行車路徑還原等關鍵技術,建成了全國里程最長的開放式車路協同實驗路段。

華為數字能源通過創新融合數字技術、電力電子技術、儲能技術與熱技術,實現了比特管理瓦特。

而華為旗下的投資平臺哈勃投資也在積極布局智能電動汽車產業鏈。

▲華為在智能電動汽車產業鏈上的投資,制表:智駕網

而華為消費者業務原有的線下門店零售渠道網絡,為華為的汽車業務進入直銷模式實現了無縫接軌。

截至2021年底, 華為在全球已建立了超過 56,000 家門店和專柜,其中包含 5,500 多家體驗店。

以上這些共同構成了華為在智能電動汽車領域的技術布局和業務模式搭建。

當然華為汽車領域可以直接帶來現金流的業務主要來自車BU,在智能汽車解決方案方面,華為在2021上海車展期間發布了 HarmonyOS 智能座艙、4D成像雷達、MDC810、“華為八爪魚”自動駕駛開放平臺和智能熱管理系統五大創新解決方案。

據財報顯示,智能駕駛操作系統AOS、智能車控操作系統VOS、智能駕駛計算平臺MDC、智能駕駛解決方案 ADS、融合傳感及智能電動等產品都通過了功能安全ASIL D級認證;在高精地圖領域,華為獲得了中國地圖測繪甲級資質。

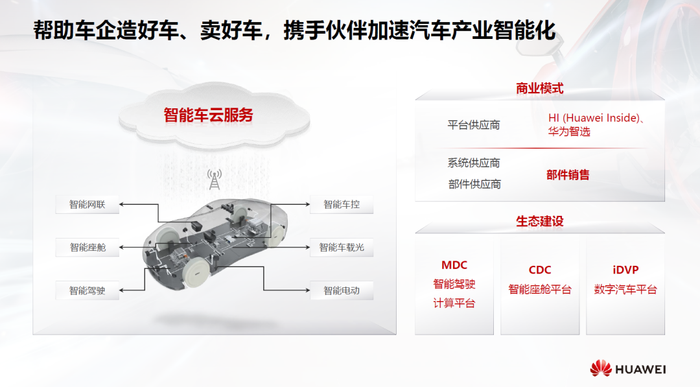

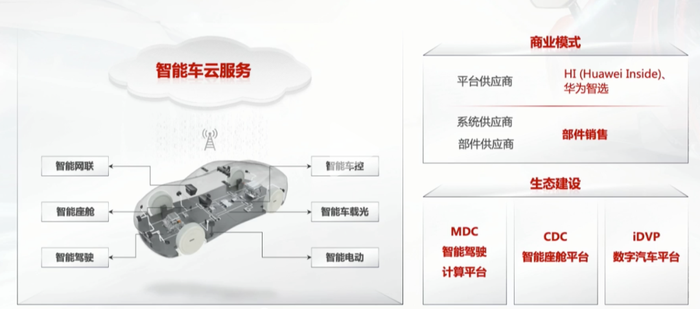

華為推廣智能汽車解決方案的方式采用:平臺 + 生態戰略。

華為表示已聯合了300多家汽車產業鏈上下游伙伴,構建智能汽車產業生態汽車的生產制造已走向了交叉跨界的生態模式。

平臺,主要是華為開放智能汽車數字平臺 iDVP、智能駕駛計算平臺 MDC 和 HarmonyOS 智能座艙三大平臺。

華為總結自己在2021年的業績主要有5項:

1、智能汽車數字平臺iDVP 平臺已經完成與10 個廠家 20 款設備的系統預集成;同時基于iDVP,聯合中國汽車工業協會發起成立軟件定義汽車工作組,發展70多家零部伙伴,推動全行業面向軟件定義汽車邁出重要一步。

2、智能駕駛領域,發展70多家智能駕駛合作伙伴加入了MDC生態圈,聯合推進乘用車、港口、礦卡、 園區等智能駕駛場景的試點與商用;

3、基于鴻蒙車機操作系統,與150多家軟硬件伙伴們建立合作,快速開發全場景覆蓋、多設備協同的座艙解決方案。

4、積極參與星閃聯盟,致力于推動新一代短距無線通信技術在智能汽車領域應用創新和產業生態發展,截至目前已有成員單位超 140 家。

5、在消費電子行業積累的高端品牌運作、營銷經驗及銷售網絡, 幫助車企賣好車。主要成果是在2021年賦能了兩款新能源車型:賽力斯華為智選 SF5和AITO 問界 M5,并通過華為的零售渠道網絡進行銷售。

在電動汽車領域技術層面的成果有:

1、續航方面,推出DriveONE 動力域全棧解決方案,DriveONE 通過高速電機、智能油冷、AI控制技術提升電驅動效率,并通過多融合算法提升電池可用容量,可提升續航里程 8.5%。

2、充電方面,推出業界首個動力域全棧高壓平臺解決方案,可做到充電10分鐘,續航 200 公里。

3、電池安全方面,引入 AI 技術,動力云可實現提前24小時電池熱失控預警,保障用車安全。

2021 年 4 月,華為聯合行業組織、車企、充電運營商等22家合作伙伴,成立“高壓快充產業發展圈”,推進“千伏”高壓快充產業上下游協同發展。

此外華為財報顯示,HUAWEI HiCar 與30多家主流車企品牌建立深度合作,多個車企已實現全量平臺化集成。

2021年HUAWEI HiCar支持車型超過100個,在30多個行業平臺完成集成,累計支持車輛數超過1,000 萬臺。

此外, 華為也和業界廠商一起通過HMS for Car為用戶提供車載服務,將云服務預置到車機中。

目前 HMS for Car 已與沃爾沃等車企合作并正式上線了相關業務,并將與更多車企逐步展開合作。

▲華為宣稱已快速構建了智能汽車部件制造的核心工藝技術能力,圖為智能電動 OBC(車載充電機)全流程一個流精益自動化線。

從以上梳理可見,華為可謂正在傾集團之力從生產制造到銷售終端,從硬件到軟件生態全方位布局智能電動汽車領域。

02、華為與主機廠作的三個案例兩種模式

下面我們重點來梳理一下華為與整車廠深度合作的三個案例。

目前,與華為深度合作的主機廠按優先級排列應該是:賽力斯、長安汽車阿維塔和北汽極狐,另與廣汽的合作模式尚未公布。

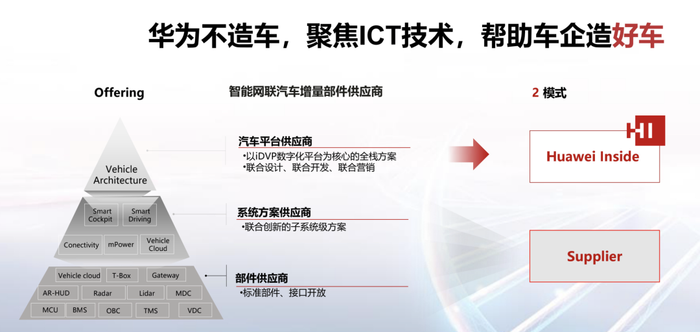

華為在宣稱不直接下場造車的前提下,與這三家車企的合作方式一是HI(Huawei Inside)模式,一為智選模式。

智選模式的代表當然是賽力斯。

而北汽極狐和阿維塔則是HI(Huawei Inside)模式。

HI模式即采用華為的全棧智能汽車解決方案,而智選模式則更進一步,可直接進入華為線上、線下渠道進行銷售。

但根據已經透露出來的信息,北汽極狐和阿維塔HI版也會進入華為智選渠道。

而以上無論哪種模式,車輛的底層接口都對華為進行了高度開放,比如自動駕駛需要線控和感知系統的開放,比如智能座艙需要把空調、車窗、車輛數據對華為開放,才能實現語音操控。

當前這兩種模式哪種在市場上更為成功,現在尚無可供借鑒的數據參考。

首先是AITO問界M5(智選)剛剛在3月份實現首批交付,目前并無準備的銷量數據,而北汽極狐阿爾法S全新HI版(Huawei Inside)、長安阿維塔11(Huawei Inside)也并沒有明確的交付時間表。

其中汽極狐阿爾法S全新HI版交付時間多次跳票。

2021年上半年,北汽藍谷稱HI版將于2021年四季度交付;但在去年8月份,公司改口徑稱將于年底小批量交付;但在到了10月份后,再度表示11月底在廣州車展交付,至今尚無明確的交車時間表。

不過,北汽極狐阿爾法S普通版的銷量可用慘淡來形容,極狐品牌2021年的總銷量為6006臺,極狐αT銷量為3190,北汽極狐阿爾法S為2816臺。

當年中國銷量第一的北汽新能源今天已進不了中國電動汽車銷量前十名。

下面我們重點來介紹一下華為與賽力斯合作的智選模式。

目前華為與賽力斯合作一共推出了兩款車型,第一款是賽力斯SF5,在2021年上海車展期間推出,其銷量在華為的財報中并沒有給出數據,但小康股份的財報顯示在2021年共售出了8169臺,當前這款車已經停產。

引發外界廣泛熱議的是雙方合作的第二款車,即問界M5。

這款車不僅采用華為的全棧智能汽車解決方案,同時在研發設計、品牌定位、生產制造和銷售策略上都由華為高度主導。

以致于在問界M5發布后,賽力斯被外界稱為代工廠,引發華為實質上已進入造車領域的爭論。

在3月18日,小康股份公開發布的一份投資者關系活動記錄中明確否認自己是代工廠:“

“首先我要理清一點,我們肯定不是代工廠,車的銷售收入是小康股份的。華為在主流商圈核心地段的門店,通過合作,我們的產品進入他們的渠道銷售,就會大大減少我們前期的銷售費用的投入,每賣出一輛車,他們提取相應的銷售服務費用。”

同時小康股份也表示正在自建銷售渠道,今年計劃百城千店,而截止今年2月底M5門店已超過400家,同時計劃在全面汽車商圈建設超過1000家用戶中心。

這可以讓我們完整地理解華為賽力斯模式:雙方在研發設計、生產制造、品牌建設、銷售渠道層面深度合作,但華為在終端的收入主要來自銷售服務費用。

那么售車的收入是否能夠彌補手機業務下滑的缺口呢?

在華為消費者業務負責人余承東的計劃是今年至少賣30萬輛:“依托問界M5增程版、問界M5純電版及全新中大型SUV,華為在2022年將挑戰30萬臺的銷售目標。”

今日(4月6日)晚間,小康股份發布公告披露了公司2022年3月的產銷數據:小康股份 3 月新能源汽車銷量達 7451 輛,同比增長 164.69%。其中賽力斯銷量 3160 輛,同比增長 1310.71%。

產量方面,小康股份 3 月新能源汽車產量 6480 輛,同比增長 123.53%。其中賽力斯產量 3465 輛,同比增長 1667.86%。

鑒于賽力斯品牌只有一款問界M5在售,可以說3465 輛的數字并沒有達到AITO問界設立的3月正式交付5000輛問界M5的目標。

這背后的影響因素眾多,疫情也是其中之一,不過可以說問界M5的銷量走勢對于賦能汽車的商業模式會有直接影響。

03、華為在汽車產業具備了全流程、體系化的能力

另外,華為在智能汽車領域還有兩個新聞值得關注,其一是華為在蘇州陽澄湖半島旅游度假區建成了業界頂級智能網聯測試場,其二是大眾收購華為智能駕駛部門傳聞。

這兩件事都沒有在華為財報中提及。

華為蘇州智能網聯汽車測試場包括系統測試實驗室區、智能駕駛測試區和動態性能測試區三大板塊。

該測試場建設了包括14個系統實驗室、13個測試區、103個道路靜態元素、直徑300m的動態操控廣場等基礎設施,可容納200多名測試人員辦公作業。

而13個智能駕駛測試區分為城區、高速、環路、隧道、雨霧等,覆蓋智能駕駛和智能網聯的典型及特殊使用場景,華為也同時建設了動態操控廣場可滿足整車動態性能測試需求。

而大眾集團意圖以十億歐元收購華為的一個自動駕駛部門的傳聞,在回傳到國內發酵后又衍生了多個版本。

但在智能駕駛數據日益和國家安全掛鉤的背景下,雙方設立合資公司的可行性也并非空穴來風。

以上,即是華為在多次宣稱不造車之后,在智能電動汽車賽道的所作所為。

用其財報中的一段話,我們可以概括華為2021年深度入局汽車產業的成果:

華為以安全可信為宗旨,追求質量零缺陷,在研發、測試、制造、供應、流程等方面進行壓強式投入,迅速構建起全流程、體系化的能力。

從這個角度來看,爭論華為到底是造車還是不造車已沒有意義。

或者換一種表述更容易理解:華為不單獨造車,但華為的生態與硬件目標是整個汽車行業。

而相比于今天傳統的賣車賺錢模式,系統生態與硬件生態直接產生現金流的日子雖然尚需等待,但并非遙遙無期。

這樣來看,華為在汽車行業的目標與定位更像是傳統汽車時代的博世和手機時代的谷歌的結合體。

寫到最后,我們再來看一眼華為在過去三年,與產業界的客戶、伙伴以及學者深入交流,通過2,000多場研討形成的面向下一個十年的思考:

2030 年,出行將是多維的創新系統。

基于自動駕駛技術的新能源汽車,能讓我們擁有專屬的移動第三空間;新型的載人飛行器不但能提升緊急救援效率,降低救急醫療物資的輸送成本,甚至還能改變我們的通勤方式;通過定制與他人共享的高效出行方案,來提高交通工具的使用率,促進綠色出行。

利用虛擬電廠、能源云構建“源網荷儲”全鏈路數字化的能源互聯網。

預計到2030年,中國自動駕駛新車滲透率將超過20%;車載算力將整體超過5,000TOPS;車載單鏈路傳輸能力將超過 100Gbps。

電動汽車占新車銷量的比例將超過50%,超過80%的數字基礎設施將采用綠能供電。

在通信領域,將無線和光的技術充分協同,引入光電融合技術,解決無線超高頻、超大帶寬、超高速的問題,并突破未來芯片面臨的工藝瓶頸。

客觀的說這些思考與對未來的預言并不激進,像電動汽車占比超過50%更激進的預言時間表是2025年。

但以此可以視為華為對未來出行領域的一個宏觀思考吧。