文 | 新摘商業評論 斗斗

SaaS,一個被投資人視為溢價空間巨大的投資市場;一個被創業者賦予無限前景的創業藍海;一個被行業貼上“互聯網下半場”標簽的商業模式。

但每個行業的興起都需要“第一個吃螃蟹的人”,SaaS也是如此。

上世紀90年代,以Oracle為代表,售賣大型軟件成為主流。商業模式主要為一次性收取高昂費用,同時每年收取維護費用。

馬克·貝尼奧夫(MarcBenioff)作為當時Oracle的高級副總裁,卻有著不同的見解,“為什么不能通過像Amazon一樣易于使用的網站來交付業務應用程序。”馬克逐漸產生互聯網會從本質上改變軟件業的想法。

1999年馬克從Oracle辭職,開始創業。他堅信“在未來軟件將不復存在,留下來的是服務。”同年3月,在美國舊金山一間公寓的臥室里,SaaS“鼻祖”——「Salesforce」誕生。

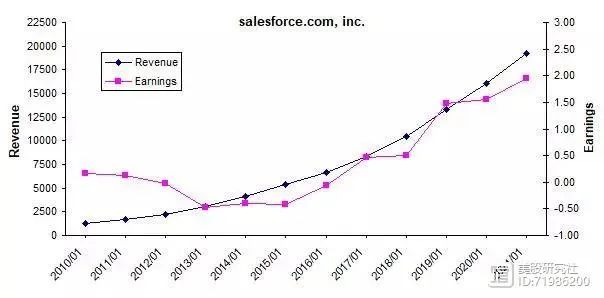

Salesforce自創立以來,扛著“軟件終結者”的大旗,一路高歌猛進。在過去的十年里,收入每年以78%的速度增長,增長趨勢十分明顯。

另外,Salesforce近7個財年保持穩定增長,營收增幅較為平穩,2015-2019年平均復合增長率25.38%,2019~2021年平均復合增長率為26.5%,表示出企業和市場匹配形成的成熟期形態。

如今,Salesforce總市值以及達到2100億美元左右。

來源:美股研究社

“我們預計這種令人難以置信的增長將繼續下去。“馬克在其最新的財報電話會議上認為接下來的4年里,Salesforce的收入有機會翻一番。

不可否認,Salesforce將所有軟件帶入云端的愿景,是革命性的。其萬億市值的成就也極具夢幻色彩。

然而時勢造英雄,在當下這個變換莫測的市場競爭環境下,關于“Salesforce是否還會繼續增長無止境?”這個問題的答案還會如此肯定嗎?值得我們探索。

一、20%CRM市占率的業務增長

根據Gartner相關數據顯示,CRM軟件市場從2010年的139億美元上升至2018年的482億美元,復合增速為17%。

Gartner預測,全球CRM軟件市場到2020年將有望達到515億美元,超過數據庫、操作系統和ERP,成為市場規模最大企業服務軟件。

毋庸置疑,以crm起家的Salesforce在這其中占據了先發優勢。

Salesforce營收主要來源于SalesCloud(銷售云)、ServiceCloud(服務云)、MarketingandCommerceCloud(市場云)以及SalesforcePlatform(云平臺)四大產品線。

從下圖可見,四大產品線都呈現出良好的增長趨勢,其中,最早推出的自營業務SalesCloud占比最高、其次是ServiceCloud。

另外,Salesforce根據年報數據,截至2018年1月31日,Salesforce目前不包括營銷云和商務云服務產品的客戶流失率為8%至9%;包括營銷云服務產品的客戶流失率不足10%。目前,客戶流失率仍在持續下降。

這意味著,隨著流失率逐漸降低,訂單的流失率將越來越低,Salesforce整體營收也將逐漸穩定,增長大幅提升。

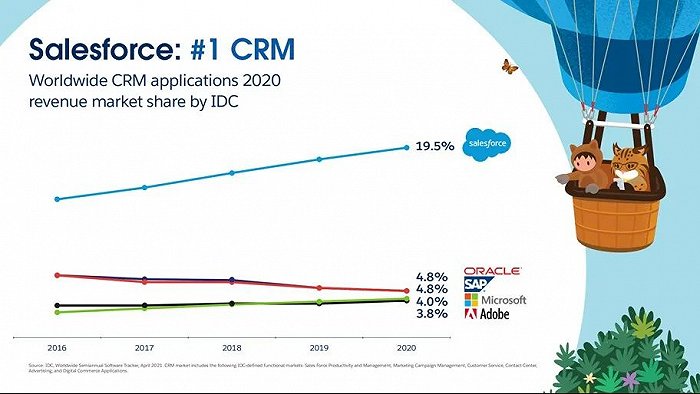

在10余年的發展歷程中,Salesforce從6.3%的市占率一路飆升,在2012年市占率開始超越傳統廠商Oracle、SAP。2012年之后,這2家便與Salesforce逐漸拉開差距。從2013年開始,CRM市場中Salesforce持續領先。2020年占比已經達到19.5%。

如今,Salesforce在CRM市場的市占率仍舊穩居第一且持續上升,是第二名Oracle的3倍以上。雖然CRM市場集中度較低(CR5僅為37.6%),競爭激烈,但Salesforce一直以遠高于其它廠商的增速穩占龍頭地位。

圖:2009-2016年Salesforce在CRM市場的占有率

來源:SalesforceInvestorDayPresentation

圖:2016-2020年Salesforce在CRM市場的占有率

來源:SalesforceInvestorDayPresentation

另外一個值得注意的事實是,在企業服務SaaS公司中,1000億美元市值附近的僅有5家,以內容創作見長的Adobe、銷售營銷見長的Salesforce、財務領域的Intuit、電商領域的Shopify、以及IT相關的ServiceNow。在2000億美元以上的也僅有Adobe和Salesforce。

大于100億美元市值的公司數量大約在20家,且核心業務都有較大差異,包括研發協同Atlassian、HRMWorkday、支付Square、視頻Zoom、網絡安全CrowdStrike、醫療Veeva、通訊Twilio、已被Salesforce收購的協同聊天Slack、電子簽DocuSign、營銷HubSpot、RPAUipath、客服Zendesk等。

可以發現,在美股SaaS中,具有十分明顯的頭部效應。換言之,同一個領域很難出2家大體量的公司。這么看來,Salesforce地位很難悍動。

在知乎上有一位網友曾發出疑問:“為什么Salesforce如此難用卻還這么火?”

“salesforce難用這個問題,跟saas產品是否難用,我認為是同一個問題。如果salesforce還難用,可能本身就代表了saas所存在的問題。”在這個贊同最多的答案背后透露的是,在多數人看來,當下的salesforce代表的不僅僅代表某一個產品或品牌,更是一個產業。

一個產品可以不斷迭代,成為企業的標志。但卻很難有一個產品可以代表整個行業,而salesforce在很多人眼中就是這樣的產品,成為整個行業前進的標志。

不可否認salesforce的龍頭地位已經深入人心。也正因此,Salesforce 作為目前市場中的絕對龍頭,目前在該賽道上將會繼續保持強者恒強的增長優勢。

二、生態之中的“增量”

除去強化自身主營業務外,在資本市場上的并購整合是成就Salesforce的重要路徑。

為了進一步擴充實力,這些年Salesforce一直在高調地“買買買”。而由于產品差異性、客戶粘性和交叉銷售的邏輯,Salesforce在企業服務領域的收購通常成功概率更大。

其中有幾筆大規模的收購。首先是2013年收購營銷SaaS產品ExactTarget,收購時收入2.86億美元,收購對價25億美元,PS倍數9倍,年化增長29%。Salesforce通過收購這家公司開拓增厚了自己的營銷云業務。

二是2016年收購電商SaaSDemandware,收購時收入2.27億美元,收購對價28億美元,PS倍數12倍,年化增長36%。

Demandware是對標Shopify的電商SaaS,但與Shopify不同,Demandware更多服務KA客戶,收購Demandware會增加Salesforce在電商SaaS領域的布局以及競爭力。

三是2018年收購集成產品MuleSoft,收購時收入2.84億美元,收購對價65億美元,PS倍數23倍,年化增長44%。

四是2019年收購BI廠商Tableau,收購時收入12.88億美元,收購對價157億美元,PS倍數12倍,年化增長29%。

最后是2020年披露收購Slack,2021年營收8億~9億美元,收購價格277億美元,PS倍數32倍。

可以發現,在Salesforce的幾個大型并購中,無論是已有的客戶收入、亦或是后續交叉銷售帶來的收入,基本都能夠增加Salesforce的營收。

例如在BI廠商Tableau等技術收購上,幫助Salesforce從PC時代跨越到互聯網,從移動互聯網到云計算大數據,使Salesforce能夠利用高新科技去完善自己的底層架構與技術儲備。

另外,技術層面上通過并購整合實現“CRM+AI+數據”完整生態的構建,使Salesforce能夠利用高新科技去完善自己的底層架構與技術儲備。

再比如,在產品方面,Salesforce早期并未從大型客戶切入,同時產品線也較為單一。從單一CRM到銷售服務全流程布局的過程中,Salesforce同步構建PaaS平臺,繼而通過并購整合逐步補充和完善產品線。

其中收購標的所在行業不乏財務、HR、ERP、大客戶流程管理軟件等。伴隨著客戶數的增多與產品線的豐富,客戶結構也逐步由中小型向大型客戶過渡,LTV/CAC也逐步攀升。

Salesforce不僅是開放應用接口和提供低/無代碼開發工具,更通過豐富編程語言,打通應用間集成和數據交互來構建多邊生態。它的PaaS平臺帶動了Veeva、DocuSign等獨立軟件開發商的發展,這些獨立軟件開發商也反哺生態,帶來收入并持續強化Salesforce本身的競爭優勢。

而這已經成為Salesforce實現穩定增長的秘訣。

三、云廠商會是下一個威脅嗎?

Salesforce的增長或將持續,但并不意味著“無限增長”。

2009至2016年,微軟CRM市場的占有率從1.2%到1.4%,僅增長0.2%,增長十分緩慢。而在2020年,微軟在CRM市場占有率已經達到4.0%。

另外,Oracle和SAP的市占率進一步下滑,Oracle從2016年的9.4%下滑到2020年的4.8%;SAP從2016年的7.2%下滑到2020年的4.8%。

其次,Adobe也已3.8%市占率出現在榜單中。

鑒于Salesforce的市占率仍在上升,那么可以作出推斷,微軟、Adobe所擁有的市場份額很有可能來自Oracle和SAP所失去的部分。側面體現了Salesforce正在受到來自跨界云計算巨頭微軟、其他領域企服巨頭Adobe的競爭壓力。

更為嚴峻的形勢是,Salesforce與微軟,甲骨文和SAP等大型企業競爭,這些企業具有多樣化的產品基礎,更長的運營歷史,更廣泛的客戶群,更大的支出預算。這給公司帶來了一定的競爭壓力。

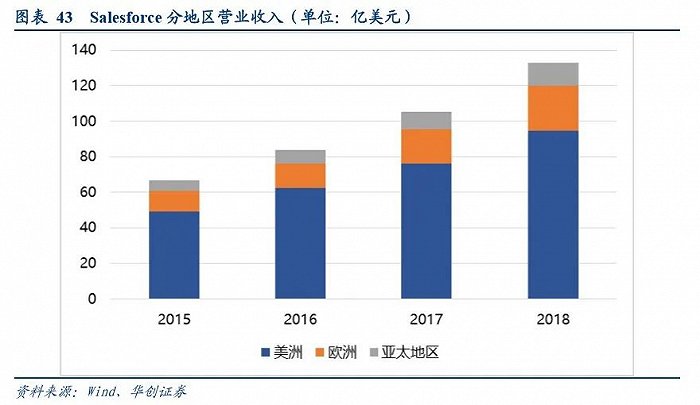

雖然,目前Salesforce的市占率較高,雙方差距較大。但目前Salesforce在美洲、歐洲、亞太地區的收入占比分別70%、20%、10%左右。很明顯,Salesforce主戰場主要為美洲。

反觀微軟,甲骨文和SAP等,他們具有多樣化的產品基礎、更長的運營歷史、更廣泛的客戶群、更大的支出預算。這直接導致Salesforce在國際上的滲透率依然遠低于Oracle和SAP等軟件同行。

隨著跨界云計算巨頭微軟、其他領域企服巨頭Adobe市占率的提高,以及Oracle和SAP等軟件同行加大全球市場布局加大,Salesforce在未來或將影響其市值以及增長。

所以,歐洲和亞太市場的占領對于Salesforce至關重要,若能夠提高歐洲和亞太市場的滲透率,Salesforce有望奠定全球CRMSaaS龍頭地位,沖刺更高市值。

但這并不是件易事。

早在2006年,Salesforce就涉水過中國市場,但卻出現了水土不服的現象。

當時,中國還普遍處于賣方市場,大家都更重視生產,銷售的精益化管理還沒有得到充分重視。

Salesforce在中國的發展舉步維加,很少有企業買賬。

例如像奔馳寶馬這種傳統汽車行業巨頭,在美國市場都是Salesforce的忠實用戶。但是,在中國市場的分公司,即使是在奔馳寶馬國內銷售體系最重要的一環4S店中,也幾乎沒有人用Salesforce。

相關數據顯示,中國在冊企業數量有3700萬,而CRM的使用率只有11%;相比之下,美國在冊企業數量是2200萬,而CRM軟件使用率則高達71%。

可見,對于Salesforce來說擴展版圖,并非一朝一夕,未來還有很長的路要走。

四、2022年,Salesforce求同作戰

凡事預則立,不預則廢。為了獲得更大的市場,Salesforce一直在積極進行國際化布局。

為實現國際擴張,Salesforce聯手谷歌云服務,宣布與谷歌云服務套件GSuite在2017年11月建立了合作關系,以支持其快速增長的全球客戶群。

Salesforce的客戶將在不需要增加費用的基礎上,在一年之內免費獲得Alphabet旗下谷歌提供的GSuite服務許可。同時,Salesforce還將與谷歌分析工具GoogleAnalytics整合,讓這兩個平臺共享銷售、營銷和廣告等數據。

為拓展亞太地區業務,進軍中國市場,Salesforce與阿里云合作,將向國內客戶開放CRM平臺,提供包括銷售云、服務云、商業云以及Salesforce平臺在內的多種服務。

Salesforce還與和AWS合作,幫助客戶輕松將全套Salesforce和AWS功能結合使用,以快速構建和部署功能強大的新業務應用程序,從而加速數字化轉型。

開發人員可以構建和啟動自定義應用程序,通過將Salesforce數據和工作流本地連接到運行在AWS上的解決方案中,擴展兩個平臺的功能,并幫助開發人員輕松地將AWS數據和工作流集成到Salesforce應用程序中。

Salesforce還將直接把AWS語音、視頻、人工智能和機器學習服務嵌入到銷售、服務和行業垂直用例的新應用程序中。借助這些新產品,客戶可以直接從Salesforce購買開箱即用的解決方案,然后在即用即付的基礎上使用集成的AWS服務。

毋庸置疑,Salesforce與云廠商的合作或將進一步加快其在全球化上的布局,盡力與跨界競對拉開更大的差距。

另外,Salesforce更是明確表示。為了達成公司的收入目標,Salesforce除了擴大國際市場份額,還將專注服務大型商業和企業公司。

根據中信證券的《云計算行業云計算和數據產業鏈系列報告》,截止到2019年,Salesforce大客戶收入貢獻占比已達到67%。

另外,年付費100萬美元以上的客戶從2012年的500增長至2017年的1599,年付費1000萬美元以上的客戶從2012年的11增長至2017年的95。

大客戶數量的增長表明標桿作用能夠形成極大的正向促進作用,也是對整體服務能力的證明,標桿案例又進一步吸引新客戶的加入,兩者形成正向循環。側面或將實現Salesforce的良好增長。

縱觀Salesforce發展歷程,從早期單一產品到如今全產業生態布局;從早年發展時依靠中小型客戶,到上市后一邊完善產品矩陣,一邊搭建優化PaaS平臺;繼而又在移動互聯網、云計算時代來臨后,積極布局移動社交、AI大數據。是SaaS開創者的同時,也是SaaS模式的踐行者。

當下,Salesforce面臨的壓力仍舊不小,危機四伏。如何運用自身優勢實現無限增長,時間將會帶來答案。