文|科技新知 樟稻

編輯|伊頁

2013年末,一位網友在知乎上提出一個問題:外資云服務(如亞馬遜AWS)進駐中國,競爭力如何,對現有格局會有何影響?

彼時,正迎來全球最大的公有云服務商亞馬遜AWS在中國落地,通過前店后廠模式向位于中國各地的客戶提供云服務。

一些人持悲觀態度,因為考慮到性價比和網絡環境不同,AWS在美國的成功,不可能快速地復制到國內。

更多的人則認為,AWS進入國內對所有玩家是一個刺激,一個市場出現一個強大的競爭對手,肯定會引起對現有客戶以及潛在客戶的爭奪;另一方面,AWS的進入會做大市場,吸引更多行業接納云計算。

直到2015年,有位網友在這個話題下作出回答:兩年后再來看這個問題,有點意思。

“云服務是IT的未來,巨頭紛紛轉型已是事實。AWS在這塊雖有先機,但技術棧上還不全面。國內企業的快速成長令人喜出望外。在中國本土市場的刺激下,無論是研發還是運維能力都已今非昔比。”

正如其所述,現如今,在國際市場上橫行無忌的亞馬遜AWS、微軟云等一眾云廠商,紛紛在中國市場遭遇滑鐵盧。

外資云漂洋過海來到中國,到底是如何落寞的?

01“門前冷落鞍馬稀”

現如今,微軟和亞馬遜對國內云市場的野望和不滿溢于言表。

2021年3月,在Ignite線上技術大會上,微軟宣布翻倍擴容在華的微軟云,新增的數據中心將于2022年春正式啟用。

微軟上一次大幅擴容是在2017年,同年兩次擴容后,國內的Azure云規模提升6倍。加上此次擴容意味著,今年以后微軟云在中國的容量將是四年前的12倍。

有動作的不止微軟,幾乎同一時期,亞馬遜AWS也在國內著手投資。

先是宣布由西云數據運營的AWS寧夏區域將進行二期擴容,預計新增廠房設施面積及可支持計算容量達一期的1.3倍;緊接著由光環新網運營的北京區域將新增第三個可用區,于2021年晚些時候發布。

不僅如此,面對中國市場,兩大云巨頭的熱切同樣表現在人事任命上。

2019年7月11日,亞馬遜AWS宣布,任命現任亞馬遜全球副總裁及張文翊為AWS全球副總裁及大中華區執行董事,現任AWS全球副總裁容永康將擔任新的職位。

彼時,AWS首席執行官AndyJassy更是直白地表示:“期待著張文翊女士將中國業務提升到一個新的水平。”

微軟云隨后在2021年完成了負責人的更迭。3月1日,微軟宣布,任命前高通全球高級副總裁侯陽接替柯睿杰,擔任微軟大中華區董事長兼首席執行官。

與亞馬遜AWS相比,微軟的表述更顯內斂,在聲明中,微軟稱侯陽為“進取型的商業領袖”。

兩家海外云巨頭加大對中國區的投入并不難理解,無非是看重云服務在中國市場的巨大增長空間。

反差的是,在微軟和亞馬遜AWS氣勢洶洶地擴容背后,與在海外的橫行無忌不同,兩大云廠商在國內淪為國產云的“背景板”。

可以看到,在微軟和亞馬遜2021年四季度財報中,微軟云、AWS還保持著高增長、高利潤的發展態勢。

以亞馬遜AWS為例,作為公司王牌業務,云服務2021年總營收622.02億美元,營收增速在2021年連續4個季度持續提升。與之對比,國內“帶頭大哥”阿里云,2021年營收723.58億元,遑論其他。

第三方國際數據機構Statista最新報告顯示,2021年第三季度,亞馬遜AWS繼續領跑,市場份額為32%,微軟Azure位居第二,市場份額為21%。

同樣參考咨詢公司Gartner發布的《2021年云基礎設施和平臺服務魔力象限》報告,亞馬遜AWS毫無懸念地再次霸榜Gartner云計算魔力象限,即領導者象限圖中最高、最遠的位置。

國際上的強勢地位并不能代表兩家云廠商在中國市場的表現。

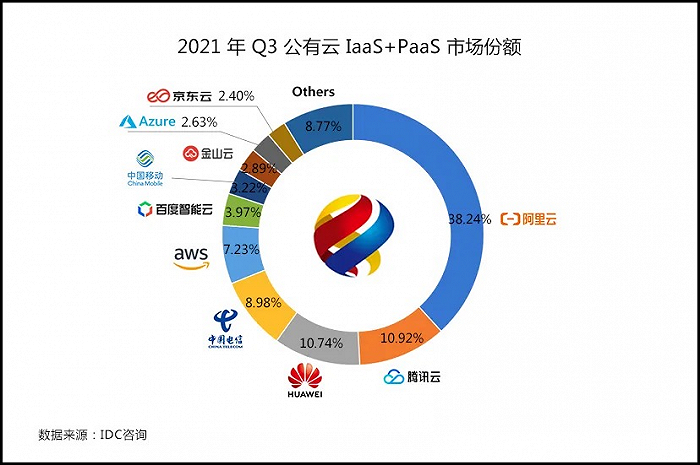

參考國際市場研究機構IDC發布的《中國公有云服務市場(2021第三季度)跟蹤報告》,備受關注的公有云IaaS+PaaS市場份額上,阿里云、騰訊云、華為云占據六成份額。

剩下四成市場中,亞馬遜AWS、微軟azure分別以7.23%、2.63%的占比位列第五和第九名。

盡管對于這一數據,微軟內部并不認可。其中國區高管此前在接受媒體采訪時表示,微軟不是以基礎設施層(IaaS)為主,而是有大量包括Office365、Dynamics365的SaaS應用,以及大量行業云。

但從營收層面來看,2020年1月,微軟總裁BradSmith透露,微軟中國業務只占其全球銷售收入的1.8%,與中國占全球18%的人口比例差距甚大。

總的來說,不管是技術上的加碼,還是人事變更,都沒能改變外資云在華市場的落寞。

02“遙想公瑾當年”

別看現在外資云在中國市場遭遇滑鐵盧,數年前,面對云巨頭踏入國門,國內云廠商一度疾呼“狼來了”。

最早盯上中國市場的云廠商是亞馬遜AWS,早在2011年4月,前者就曾與世紀互聯接洽,彼時雙方已經簽署了一些實質的協議內容。不過,合作并沒有進行下去,原因是雙方在一定程度上是競爭關系。

直到2013年12月,北京市政府、寧夏自治區政府和亞馬遜AWS、云基地四方簽署合作諒解備忘錄(MOU),通過位于北京和寧夏兩地的基礎設施,以“前店后廠”模式,向位于中國各地的客戶提供云服務。

所謂“前店后廠”,是指將銷售、市場、應用開發等放在靠近大城市的前店,生產、計算和服務在能源、資源集聚的后廠。

這次合作中,寬帶資本旗下的云基地將會負責運營和管理工作,而亞馬遜AWS則會提供技術和服務。

對于亞馬遜AWS入華,阿里云方面曾表示,“阿里云歡迎亞馬遜進入中國市場,同阿里云一起做大中國云計算市場。”

但耐人尋味的是,就在亞馬遜AWS入華當天,先是阿里云宣布旗下產品價格全面下調,最高降幅高達50%;緊跟著騰訊推出6折促銷活動;金山云當天上線優惠政策等等應激動作不斷。

這也為之后國內公有云市場埋下價格戰的伏筆。

需要明確的是,盡管現階段在國內市場活躍的云廠商主要是亞馬遜AWS和微軟云,但彼時一同進入中國市場的同樣包括IBM等全球知名廠商。

在亞馬遜AWS搭建“前店后廠”之際,2013年6月6日,微軟公有云正式宣布進入中國市場。

次年3月,微軟與國內數據中心運營商世紀互聯合作,由微軟提供技術,世紀互聯進行運營,在中國成功落地公有云,成為首家進入中國的外資云廠商。

看到微軟和亞馬遜AWS的動作,處在轉型前期的IBM顯然不想錯失這次機遇。

2014年11月,IBM和騰訊簽署框架協議,騰訊云提供基礎云服務的營運管理,IBM為企業提供面對互聯網和云化的咨詢服務。

在這次合作中,雙方合作的主要是SaaS產品。直到2015年10月14日,IBM和世紀互聯宣布達成協議,落地了自己的PaaS平臺Bluemix。

此后在2017年3月19日,IBM宣布與萬達達成戰略合作,將由萬達科技在華提供IBM的公有云服務,包括IaaS、PaaS等服務。現如今,萬達官網還有王健林在集團總部會見IBM全球董事長羅睿蘭的照片。

在這期間,此前最活躍的亞馬遜AWS先是在2014年初面向中國發布有限預覽服務,接著在2017年11月,與光環新網達成資產購買協議,從而在國內提供并運營基于亞馬遜云技術的云服務。

可以看到,三大云廠商進入國內時紛紛選擇搭配相應的合作伙伴,原因在于,2013年前后正值“去IOE”浪潮,加之棱鏡門引發國內對信息安全的討論。

彼時,國內對于云計算產業的監管原則是:所有中國的數據必須留在中國;所有技術服務,都希望能由中國公司提供。

此外,由于工信部對電信行業的限制,也使得外資云服務商無法輕易獲得IDC牌照。也就是說,這些外資公司需要尋求本土第三方承接。

盡管如此,各方通過復制微軟與世紀互聯的合作路徑拿到合法身份,一步一步把云服務的旗子插進國內市場。

03“橘生淮北則為枳”

除去IBM這個個例(2017年萬達集團云業務部分解散,IBM走向混合云),外資云在中國市場是如何落寞的?

客觀來說,上文提到的政策監管門檻是主因之一。

外資云服務商要想在國內站穩腳跟,必須遵守一定的監管框架。盡管外資云可以通過合作伙伴披上一層合規外衣,但在市場落地層面并沒有如此簡單。

首先是窗口期的問題。

2013年,國內云廠商紛紛處在起步期,除了最先布局云計算的阿里云有一定的技術積累,彼時百度才宣布將面向開發者提供的服務正式命名為“百度開放云”,騰訊云則宣布其云服務平臺正式開放。

面對氣勢洶洶的外資云,競爭態勢可想而知。也正是由于在監管補位下,外資云在中國落地有了多項要求。

以數據中心為例,由于云計算服務與數據中心密切相關,而數據中心服務在中國并未完全對外資開放,因此外資云遲遲難以大面積鋪開。

盡管后期通過聯營合作得以補全資質,但錯過這段最有利的窗口期,仍十分不利。拿亞馬遜AWS來說,從2013年入華,到2017年獲得牌照,錯過行業發展期后,國內云計算市場早已是另一番景象。

同樣,這層合規外衣并沒有外界想象的那般得體。

以首家進入中國的外資云廠商微軟為例,據此前世紀互聯工作人士透露,當年世紀互聯和微軟前前后后簽署了一堆的合作,僅協議就有幾百頁,保密條款更是數不勝數。

“為了滿足監管原則,所有人員、數據中心內部都是世紀互聯員工,微軟公司員工不通過審批無法進入數據中心接觸數據。”

不僅如此,市場普遍認為,在世紀互聯合作的模式下,一是微軟的產品無法在第一時間同步到中國市場,中間一兩年的時間差給了競爭對手趕超的機會。

二是微軟云的本土化問題,作為一家跨國企業,微軟針對中國市場進行本土化也需要時間。此前一段時間內,往往微軟等外資云廠商的全球服務非常豐富,但在國內開通的只有一半左右。

在此基礎上,同樣可以引申到產品的“水土不服”上。

脈脈上有一個有趣的提問:國內有哪些初創公司用亞馬遜AWS的?為什么大家都用阿里云,AWS在國內也有數據中心,很奇怪他們在國內市場份額這么低。

在該問題下的數十條回答中,“貴”成為解答者默契的答案——AWS除了貴,沒有其他毛病。

當然,“貴”是相對的,在國內云廠商以擴大市場為目的的持續價格戰下,加之國內小微企業占比超過80%,讓這些占比最大的小微企業,在選擇云服務時更偏向國內的云廠商。

最為關鍵的是,更多的企業對于公有云服務仍有一定的擔憂,安全帶來的信任問題大過技術。諸多因素下,外資云的落寞也就理所應當。

商業往往就是這般冷酷。當然,國內云廠商也不能因此而掉以輕心,未來中國云市場格局仍存變數,每個玩家最大的敵人仍是自己。

參考資料:

新浪科技《外資公有云服務集體入華:本土企業壓力驟增》

財新《云戰爭2.0》

財新《四年擴容12倍 微軟云打算在中國做什么?》

財經《外資云緣何難以落地中國》

新京報貝殼財經《外資云在華業務相繼加碼擴容 未來市場格局仍存變數》