文|面包財經

國海證券近期公告稱擬將85億元的股票增發決議有效期延長12月,延期至2023年3月23日。這意味著,國海證券管理層需要更長的時間來籌備這次事關公司前途的增發。

?盡管是一家中小型券商,國海證券近年來已經完成的股權融資金額并不小。

新華財經和面包財經研究員根據公開數據統計,2013年至2021年9年間,國海證券通過配股、定向增發等方式合計募集資金總額達到122.5億元,如果加上本次正在進展中的定增,累計募資總額或將超過200億元,接近國海證券當前的總市值。

但是,國海證券仍然“缺錢”。2021年6月末,公司凈資本140.66億元這一券商關鍵監管指標,較上年末下降約8.98億元。

多次巨額募資補血,國海證券為何仍然缺錢?翻閱公司歷年財報以及監管部門公開披露的信息,國海證券在合規風控方面的漏洞或許是公司重要的“失血點”。

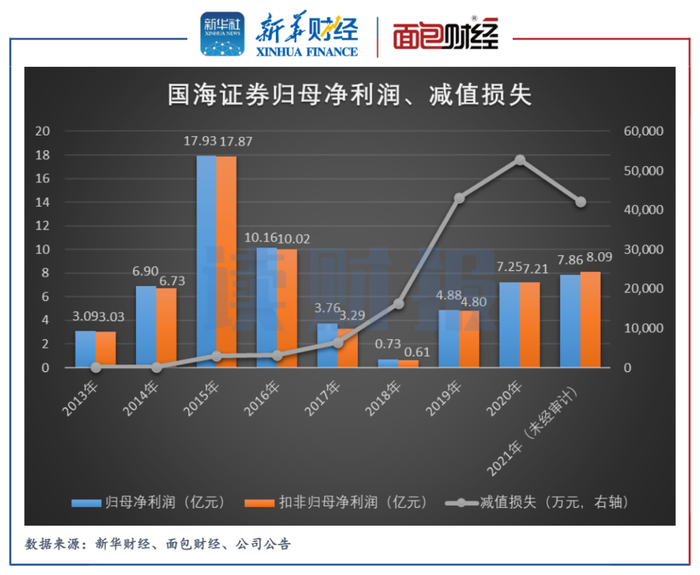

目前,A股上市券商正在掀起新一輪募資補血高潮,2020年至今,20余家券商已經完成或正在籌劃再融資事宜,合計金額或超過1800億元。

與國海證券類似,包括中信證券、招商證券、興業證券、財通證券等在內的多家券商都因為涉及較為嚴重的違規行為在最近幾年被監管部門處罰。這些券商也都已經完成或正在籌劃大額再融資。

合規風控漏洞已經成為上市券商重要的失血點。重募資、輕合規,某種程度上是讓股民變相為公司高管的違規行為買單。

累計募資超百億,難挽業績頹勢

2021年1月末,國海證券提出定增預案,擬通過定向增發募集資金總額不超過85億元,主要用于發展投資與交易業務和資本中介業務。由于沒有在股東大會首次授權的有效期內實施發行,管理層擬提請即將召開的股東大會批準相關授權延期一年。

2011年,國海證券借殼在A股上市。統計數據顯示,2013年至今,國海證券通過定向增發、配股等股權融資方式合計募資約122.5億元。如本次85億元的定增成功實施并足額募資,屆時,公司股權融資合計獲得的資金或超200億元。

圖1:2013年以來國海證券股權融資

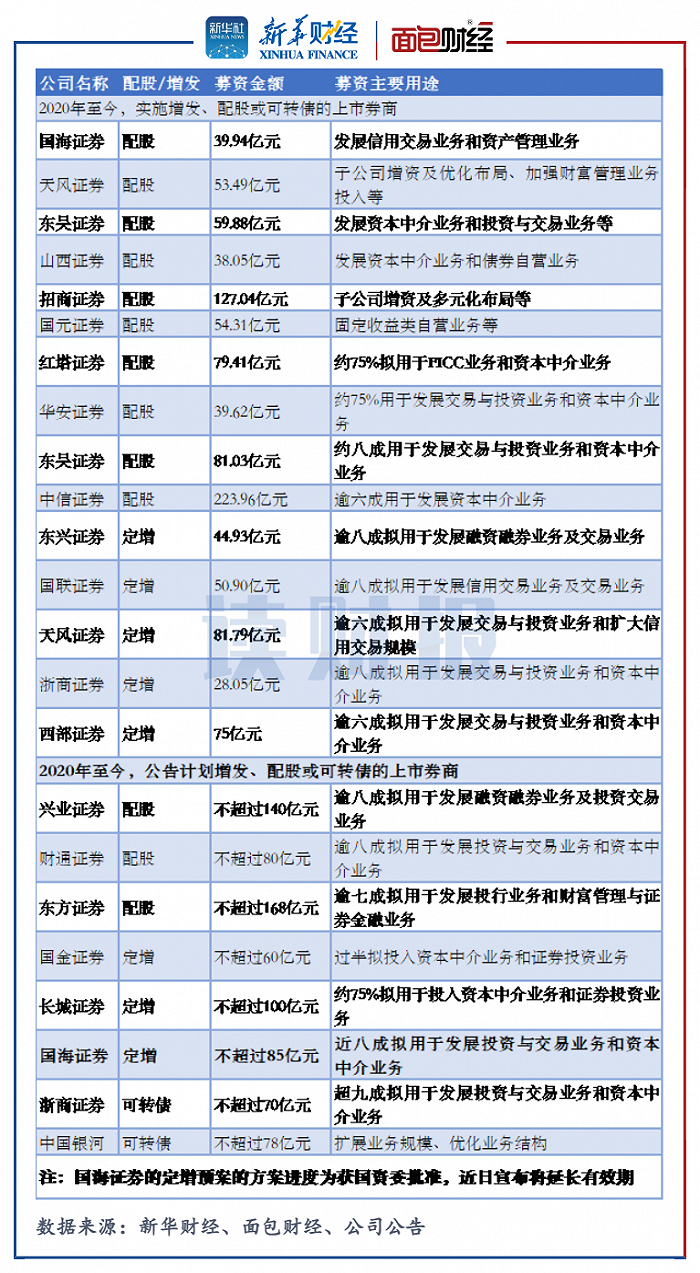

但是,巨額的再融資并沒有換來持續的業績增長。根據此前發布的業績快報,2021年國海證券歸母凈利潤約為7.86億元,雖然比上年有所增長,但遠低于2015年的17.93億元和2016年的10.16億元。

圖2:2013年至2021年國海證券歸母凈利潤、減值損失

國海證券持續的再融資也沒有能夠有效的提升凈資本水平。2021年上半年末,國海證券的凈資本為140.66億元,較上年年末減少8.98億元,較2018年末減少18.67億元。凈資本是券商的核心監管指標,凈資本下降將有可能導致券商業務受限。

圖3:2018年至2021年上半年國海證券凈資本

多次大額募資之后為何凈資本依然承壓?業績為何不能有效提升?外部市場環境固然是部分的原因,更主要的是內因。尤其是,合規與內控方面的短板已經成為這家券商重要的失血點,產生了金額不菲的資產減值。

質押式證券回購業務埋雷,資產減值吞噬利潤

減值損失或為國海證券凈利潤不甚理想的重要原因。

2021年,國海證券共三次發布計提資產減值準備的公告,經統計,當年公司全年合計將計提資產減值準備4.22億元,相較于其業績快報報出的7.86億元歸母凈利潤,這一減值金額相當可觀。

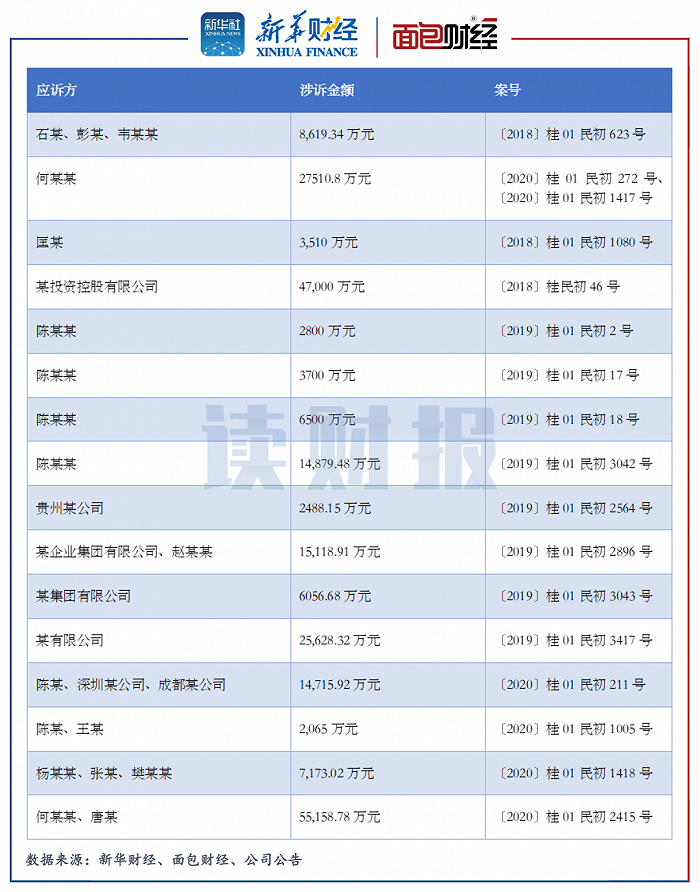

研究發現,國海證券合計對買入返售金融資產計提減值準備約3.76億元,占總減值金額的比例較高。根據2021年中報,國海證券披露其就質押式證券回購業務已經與16個應訴方發生糾紛訴訟,合計涉訴金額超過24億元。

圖4:截至2021年上半年末國海證券重大未決質押式證券回購糾紛案

2021年上半年末,股票質押式回購業務客戶的整體履約保障比例為127.86%,較上年年末下降約16.34個百分點。

以上數據很大程度上體現出了風控能力不足影響了國海證券的業務拓展和盈利能力。

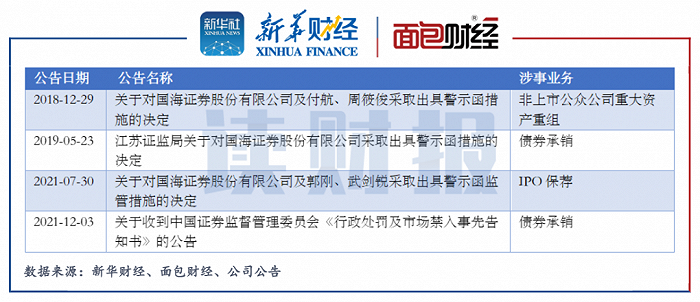

合規風控存短板,多次受到監管處罰

風控與合規是一個硬幣的兩面,近年來國海證券多次因較為嚴重的違規被監管部門處罰。

圖5:2018年及以后國海證券收到的部分監管處罰

比如,2021年12月份,因擔任勝通集團公司債券“16勝通01”“16勝通03”“17勝通01”的主承銷商而涉事虛假記載、未盡職調查等,公司被沒收違法所得1798萬元,并處以60萬元罰款。

研究發現,國海證券受到監管處罰的業務主要為企業金融服務業務,2021年上半年,該業務產生收入11392.95萬元,同比下滑約一成。

券商“募資潮”,不能一募了之

2020年以來,多家上市券商計劃或實施定增、配股等進行融資,主要系傳統經濟業務同質化嚴重且傭金率下滑,促使各大券商向資本中介、投資業務等資本消耗型業務轉型發展。

圖6:2020年以來上市券商募資情況

不少已經完成或正在進行募資的券商存在與國海證券類似的情況,在向市場融資擴張的同時因為合規風控漏洞導致業績受損甚至被監管部門處罰。

中信證券,作為“行業巨頭”近期通過配股募得超200億元。2020年,該公司曾因亞輝龍IPO承銷業務收到證監會警示函。當期,公司因多項業務合計確認信用減值損失65.81億元。

招商證券,作為老牌大型券商,曾于2020年配股募資超百億元。2021年,該公司曾因牧原股份IPO承銷業務收到證監會警示函。

興業證券,作為大型券商,擬募資不超過140億元的配股方案已獲股東大會通過。2021年,該公司曾因研究報告內容數據列示錯誤、文字表述不嚴謹等收到福建證監局警示函。2020年,公司因多項業務確認信用減值損失6.11億元。

財通證券計劃通過配股募資不超過80億元。2021年,該公司因債券承銷業務收到浙江證監局警示函。

東吳證券2020年和2021年通過兩次配股合計募資超百億元。2020年,該公司因在新股發行承銷過程中網下投資者配售比例存在錯誤而被深交所約見談話。當年,公司確認信用減值損失7.27億元。

在手握募資便利優勢的同時,上市券商理應更注重合規,保障投資者權益。