文|市值觀察 文雨

編輯|小市妹

全球市場,寧德時代與LG新能源合計占了半壁江山;國內市場,寧德時代與比亞迪一起控制了近70%的地盤。

我們始終有一個判斷,這種極致的寡頭分化格局恐難以為繼,未來五年,動力電池必將走向發散。

腰部公司反攻

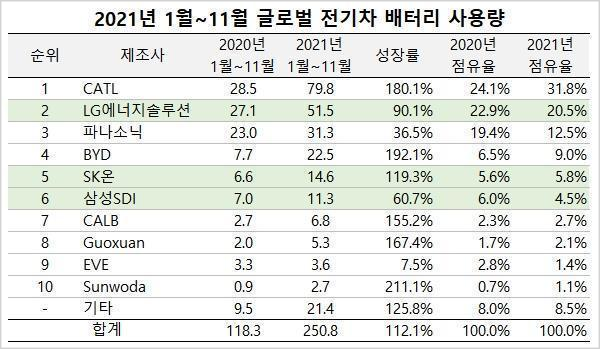

關于全球動力電池產業現狀,最新的數據來自SNE。

圖片截取自SNE

數據顯示,2021年1-11月,寧德時代以31.8%的市占率穩坐全球第一把交椅;LG新能源位列其次,市占率為20.5%;三、四名分別是松下和比亞迪,CR4合計霸占了超70%的市場。

今天寡頭格局的形成,既是市場選擇的結果,也有政策干預的成分。

一項新技術要想滾動迭代起來必須要有市場支撐,此前電動車行業長期保持特斯拉一家獨大的局面,于電池廠而言,抱上這條大腿才能有所作為,比如LG新能源和松下,都是特斯拉一手“養大”的。

寧德時代的發跡得益于中國特色的“白名單”政策,三星、LG等企業被攔在國門之外,寧德時代將北汽、上汽、東風、長安等自主品牌全部攬入懷中,借此完成了早期原始積累,然后不斷迭代,進入特斯拉和中國造車新勢力這個新能源車核心圈子,最終有了今天的“寧王”地位。

比亞迪是寧德時代的前輩,2016年之前國內動力電池產業的“瓢把子”,但因押注磷酸鐵鋰,在按續航里程補貼的政策面前逐漸失寵。好在公司產品主要用于內供,在技術落寞期依然靠自我輸血不斷進擊,在磷酸鐵鋰重新“坐莊”后再度起勢。

2021年是一個分界線,當傳統車企紛紛開啟電動化轉型之路,動力電池將進入2.0階段,競爭格局的發散是一種必然。

過去兩年,不管是豐田、通用、福特、大眾、戴姆勒等傳統外資巨頭,還是長城、吉利、長安等自主品牌,均開始進行大刀闊斧的電動化轉型。在下游車企百花齊放的背景下,動力電池出現嚴重的產能缺口,外界甚至流傳出何小鵬在寧德時代工廠蹲點的傳言。

考慮到供應鏈安全與話語權問題,整車廠不得不“另起爐灶”,扶持自己的勢力。

廣汽、長安、吉利等力推中航鋰電,小鵬也已經決定削減寧德時代的份額,并引入中航鋰電作為新供應商;億緯鋰能先后打入戴姆勒、起亞供應鏈,去年9月又成功進入寶馬200億歐元電池訂單供應商名列;蜂巢能源的背后站著長城汽車,國軒高科獲得了大眾入股。

這些企業都將充分受益傳統車企的電動化轉型,并且也已經做好了準備,包括技術和產能。

2016-2020年,孚能科技、億緯鋰能、欣旺達、鵬輝能源、國軒高科等二線企業的研發投入年均復合增速分別為69.3%、44.1%、42.6%、28.6%、8.6%,相對于寧德時代28%的增速有過之而無不及。動力電池存在技術壁壘,但并非高到像芯片那般無法追趕,況且現在技術并未成熟固化,二線企業依然有機會。

產能層面,寧德時代2025年的小目標是600GWh,億緯鋰能和國軒高科都規劃了300GWh,中航鋰電、蜂巢能源、比亞迪的遠期產能規劃分別是250Gwh、260Gwh、200Gwh。

寧德時代的龍頭地位難以撼動,這是不爭的事實,但在二線廠商群起而攻之的背景下,其領先優勢與市占率水平滑坡也是大勢所趨。

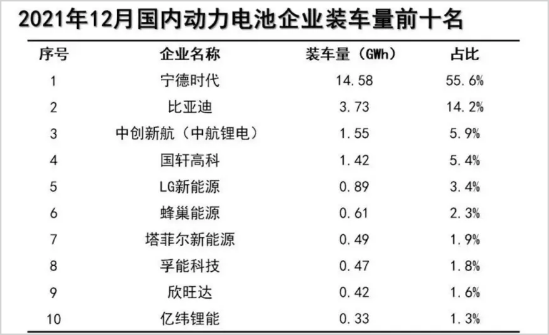

根據中國汽車動力電池產業創新聯盟的最新數據,寧德時代12月在國內的裝機量水平是中航鋰電和國軒高科的十倍左右,是蜂巢能源、孚能科技、欣旺達、億緯鋰能的幾十倍。

? ?

?

圖片截取自中國汽車動力電池產業創新聯盟

伴隨傳統車企電動車的放量,動力電池的競爭格局必將走向發散,二線企業中必然涌現新的黑馬。

相較于國資背景的中航鋰電,以及有整車廠站臺的國軒高科和蜂巢能源,億緯鋰能的先天條件明顯短了半截,但這家公司卻是最不應該被遺忘的那個。

技術中庸派

看好億緯鋰能,不是說公司產品力有多強,而是策略得當。

根據封裝結構的不同,可以把電池分為方形、軟包、圓柱三種形態;根據正極材料的差異,電池又分為三元鋰電池和磷酸鐵鋰電池。

面對不同技術路線,多數二線廠商采取了選邊站的策略。

電池結構方面,孚能科技、捷威動力主要生產軟包電池,欣旺達、瑞浦能源、中創新航、塔菲爾等則集中于方形電芯;材料體系層面,國軒高科、瑞浦能源、鵬輝能源主要偏重磷酸鐵鋰,中創新航、孚能科技、欣旺達等企業則主要側重三元電池。

與同行不同,億緯鋰能給出的答案是我都要。

既涉足三元又囊括鐵鋰,既有方形又有軟包還有大圓柱。軟包三元供應戴姆勒、現代起亞,方形三元供應寶馬和捷豹路虎,鐵鋰電池面向商用車、公交車和儲能領域,去年又規劃了20Gwh的“4680”大圓柱電池產能,緊跟特斯拉步伐。

純粹從技術角度出發,億緯鋰能的思路是高明的。

把眼光放長遠,技術的發展并非沿著一條直線無限向前,而是呈現輪回與遞歸的螺旋式特征。

19世紀初,最早的一批蒸汽船都采用明輪驅動,隨后螺旋槳取代明輪成為船舶技術的主流,而最近幾年誕生的高速船舶又回歸了明輪驅動技術;在卡爾·本茨發明燃油車之前,汽車最早是由電力驅動,隨著能源消耗和污染問題的加劇,人類在進入21世紀之后再次訴諸電動汽車;20世紀之前,半導體產業以IDM模式為主,但隨著技術的指數化爆發,IDM逐漸被Fabless路線替代。最近幾年,為了自建生態以及更好的適配特色工藝,頭部科技公司又興起了自建晶圓廠尋求一體化之風。

究其本質,所有技術路線都是不完美的,而行業并不會過早地對某一路線宣判死刑,而是在動態變化中不斷尋找最優解。當一條路徑出現瓶頸后,另一條技術序列就會被重新考量并改進,從而出現交替演進的現象。

動力電池同樣印證了這一點。

2016年之前,磷酸鐵鋰是絕對的主流路線,市場占有率高達60%以上;隨后三元鋰電池憑借續航優勢快速超車,到2019年,三元鋰電池的市占率飆升到65%。但隨著磷酸鐵鋰能量密度的提升以及三元鋰電池安全性劣勢的暴露,磷酸鐵鋰在2021年再次強勢復蘇。

再比如封裝結構。上世紀90年代以圓柱電池為主,三星SDI在新世紀之初首次將方形結構用在動力電池領域,并逐步實現對圓柱電池的替代。隨著特斯拉“4680”電池的落地,圓柱又有抬頭之勢。

現在來看,動力電池技術仍未進入成熟固化的技術靜默期,路線的漂移與轉變在未來依然不可避免。

如此背景之下,走一條不偏不倚的中庸之路,不在單一技術路線上下注,而是雨露均沾,既能有效滿足下游的多樣化需求,又可隨時變道,避免因技術路線變更而被淘汰出局,不做選擇的億緯鋰能實際上做了最好的選擇。

這與當家人的底色一脈相承。

和曾毓群“賭性堅強”的人生信條截然相反,億緯鋰能的劉金成始終信奉不把雞蛋放到同一個籃子里,在經營上則表現為試圖通過多元化布局來對沖單一業務風險暴露的沖擊。

從最早的小靈通到兩輪電動車、平衡車,再到ETC、電子煙和TWS耳機、動力電池,過去幾年,每一個熱門風口似乎億緯鋰能都要摻和一下。將這種策略平移到動力電池領域,就體現為通過多重技術的并行來盡可能的覆蓋更多的下游場景。

但這還不是最重要的。

縱向一體化

2021年是億緯鋰能的一個轉折點。

動力電池拼到最后一定是成本的競爭,這一點已經在手機電池的發展歷程中得到印證。而要想無限趨近理論成本,除了依靠技術進步,最后一招就是進行全產業鏈一體化布局,這也就是為什么光伏巨頭們在過去兩年狂奔一體化。

對于動力電池產業來說,價格競爭或許會提前到來。

僅上文提到的國內前幾大頭部動力電池企業在2025年的產能就將超過2TWh。而機構給出的需求數據是,到2025年,中國和全球動力電池需求量將分別達到500GWh和1020GWh。

在過剩產能面前,成本將成為企業的生死線。

過去一年里,億緯鋰能一頓操作猛如虎,實現了產業鏈全覆蓋。

上游原材料環節,參與華友鈷業的定增,間接布局鈷資源;和永瑞控股、華友國際鈷業、LINDO等在印尼合作開發鎳;收購大華化工34%的股權和金昆侖鋰業40.59%的股權,鎖定鋰資源。

中游,與德方納米合作布局磷酸鐵鋰項目;與貝特瑞、SKI成立合資公司布局三元正極;與中科電氣合資建設年產10萬噸負極材料一體化生產基地;與恩捷股份合資布局隔膜;與銅陵華創合資布局銅箔。其中隔膜、銅箔等合資項目規劃的產能可以滿足上百GWh電池的需求。

下游,與充電樁市占率排名第一的特來電成立合資公司,進軍新能源車充電業務;與格林美合作,進行含鎳動力電池及相關廢料的回收。

縱觀所有二線廠商,億緯鋰能是一體化布局最為完善的企業,這種優勢在當下并未形成絕對競爭力,但必將隨著產業的不斷發展而逐漸顯現。

總的來說,動力電池的二線戰場依然處在軍閥混戰階段,伴隨技術路線的搖擺與顛簸,部分一邊倒的企業勢必會備受折騰,甚至淘汰出局。

相比之下,億緯鋰能則已經自覺或不自覺地進入一種“反脆弱”狀態,即能從不確定性中獲益。

橫向多元化覆蓋帶來了選擇的靈活性,縱向一體化布局確保供應鏈穩定并鎖定低成本。在風險與收益不對稱的修羅場里,能做到以較小的傷害換取較大的利益,行業的每一次動蕩對于億緯鋰能來說可能都是搶地盤的機遇。