文|雷達財經 李亦輝

編輯 | 深海

“優等生”美的集團,更換財務負責人很頻繁。

1月28日晚,美的集團公告,公司于近日收到公司首席財務官蔡偉定遞交的書面辭職報告,因其個人原因提出辭去公司首席財務官職務。

公告稱,根據《公司法》及《公司章程》的有關規定,蔡偉定的辭職報告自送達公司董事會起即刻生效,蔡偉定辭職后不再擔任公司其它任何職務,也不持有美的集團股份。

蔡偉定上任時間并不長。2021年1月26日,美的集團公告,公司首席財務官Helmut Zodl遞交的書面辭職報告,因其個人原因提出辭去公司首席財務官職務。隨后在2021年4月19日,美的集團董事會通過了聘請蔡偉定為公司新一任首席財務官的議案。

這也意味著,蔡偉定從上任到宣告辭職僅9個月。加上前任,過去一年時間,美的就送走了兩位CFO。而且本次辭職發生在年報披露之前,時間節點敏感,這被不少投資者視為利空消息。

美的集團三季報顯示,公司增收不增利態勢明顯,其營業收入同比增長20.57%,凈利潤卻只增長了6.75%。業績增速放緩之下,美的集團的多元化布局也頻現“敗筆”,資產負債表上躺著近300億元的商譽。

新任CFO上任9個月宣告辭任

美的集團的財務首席官蔡偉定任職9個月就“撂挑子”。

2021年4月19日,美的集團召開第三屆董事會第三十一次會議,審議通過了《關于聘任公司首席財務官的議案》。

當時公告稱,根據董事長兼總裁方洪波的提名,公司董事會聘任蔡偉定先生擔任公司首席財務官,任期至第三屆董事會屆滿為止。

根據美的集團公告披露,蔡偉定今年39歲,為中國香港籍,本科畢業于芝加哥大學,主修經濟學和統計學。

在加入美的集團前,蔡偉定于2011-2015年就職于摩根大通,擔任執行董事負責北亞區并購業務;2015-2019年就職于華興資本,擔任董事總經理兼并購業務部聯席主管;2019-2021年就職于匯豐銀行,負責亞洲區科技類并購業務。

然而,截至辭職公告的1月28日,蔡偉定就因為個人原因離任而非任期屆滿,在這一職位上干了不足9個月。

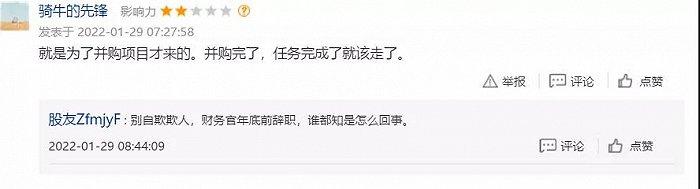

該消息一出,美的集團股吧吵翻了天。股民們的意見分為兩類,一部分人認為蔡偉定離開屬正常現象,“就是為了并購項目才來的。并購完了,任務完成了就該走了。”

另一部分人則認為,“財務官年底前辭職,誰都知是怎么回事。”“年報出來前更換財務負責人,不是好事,對美的發出的年報要睜大眼睛看了。”“怕頂雷,故事講不下去了、商譽雷要爆了”等。

公開資料顯示,對上市公司而言,首席財務官(CFO)是非常核心的高管成員。企業實際經營中,CFO除了履行組織財務預算、決算的編制、利潤分配或彌補虧損方案以及資金使用調度計劃等管理職能,還有一項重要的監督職能。

在監督企業的營運、重大財務決策和審查財務報告時,CFO應根據國家有關財經政策、法律法規、規章制度以及董事會決議、公司章程、公司財務制度對規定事項進行監督,對于符合規定的事項財務總監應當予以簽字同意,對違反規定的事項一律不予通過。

香頌資本執行董事沈萌曾解讀,他認為企業頻繁更換財務會計負責人是不正常的,因為財務會計負責人不僅要處理報表,還是上市公司資金調度及融資的關鍵負責人,需要相對穩定。“頻繁變動的原因可能是因為上市公司較長期進行財務數據造假,導致財務負責人不愿意承擔相關的責任。”

因此一般來說,在A股市場上,經常更換財務負責人和審計機構的企業,容易引發外界的猜測,影響投資人的信心。

至于有股民分析,蔡偉定是因為完成并購任務而從美的集團離職,或是基于其個人背景的判斷。

據了解,蔡偉定在其投資銀行家的職業生涯中,曾協助多個中國及外資企業完成多筆境內外及國內整合并購交易,并且負責和領導美國、中國香港和內地多項重要的上市公司、非上市公司并購和私有化交易,具有豐富的投資并購和資本運作經驗。

在蔡偉定之前,美的集團的CFO是一位奧地利籍的財務專家,名為Helmut Zodl。

2019年10月,美的集團任命Helmut Zodl為CFO,年薪220萬元。當時,美的也是A股唯一一家聘用外籍CFO的上市公司。

根據公告披露,Helmut Zodl曾經先后任職IBM和聯想集團不同大洲財務總監及首席財務官,以及Advance Auto Parts公司的財務負責人(擔任財務總監、CFO和高級財務副總裁等職務)。

2021年1月25日,Helmut Zodl因個人原因辭去美的集團首席財務官職務。這意味著,美的在一年的時間,換了兩任CFO。

三季報業績出現增收不增利

過去一年,美的集團股價一路下行,股價從最高點105.88元一路下跌至最低點61.11元,最大跌幅超過40%。

有投資者分析,股價下跌背后,既有因疫情影響了市場需求,也有因原材料漲價導致成本壓力加大的原因。

面對股價下跌,美的采取回購股份并注銷、股東增持等方式積極“護盤”。

第一次回購是在2021年2月24日公布,擬回購價格不超140元/股,擬回購金額不超140億,回購數量在5000萬至1億股之間。回購的過程中,美的股價大跌。至完成回購時,實際支出金額86.64億元,回購數量約1億股,每股均價86.64元/股。

第二次是在2021年5月,美的集團宣布花25億-50億元回購不低于2500萬股股票,用于注銷減少公司注冊資本。此回購方案至當年8月已頂格支付50億元,回購7197.62萬股股票并注銷,注銷股份相當于總股本1.02%。

另外股東增持方面,根據公司8月25日公告顯示,控股股東累計增持公司股份1355.98萬股,占公司總股本的比例為0.19%,增持股份金額約10億元,每股均價73.77元。

根據美的集團董秘回復,截至2021年12月31日,公司在該年度實施的回購金額已超過136億元。

盡管公司積極回購,2021年美的股價還是跌去了25%。與此同時,機構也在大肆減持。2021年一季度,機構持有美的集團數量合計43.51億股,到了三季度減少為42.10億股,累計減少股數1.41億股。

分析認為,市場的擔憂在于,美的集團的成長空間不足和業績增長放緩等方面。

中信建投研報稱,在國內家電市場進入存量競爭的背景下,通過國內的高端領域和海外市場擴張成為家電公司打開增長空間的方式。

上述研報認為,相比海爾而言,美的在海外成熟市場存在品牌和渠道劣勢,短期難以迅速追趕;在高端市場中海爾的卡薩帝經過 10 多年的品牌經營,已經成為國內高端的代名詞,美的旗下的COLMO 盡管也在發力,但仍需要時間的沉淀。

業績方面,美的集團2021三季報顯示,公司主營收入2629.43億元,同比上升20.75%;歸母凈利潤234.55億元,同比上升6.53%;扣非凈利潤225.65億元,同比上升9.45%。

其中2021年第三季度,公司單季度主營收入880.96億元,同比上升12.89%;單季度歸母凈利潤84.46億元,同比上升4.4%。

表面上看,2020年市場的需求多少受到了疫情的壓制,2021年美的集團的營收增速得以重拾4年前的雙位數增長。但前三季度,相比營業收入同比增長20.57%,公司凈利潤只增長了6.75%,凈利潤增幅遠不如營收增幅。

眾所周知,去年以來原材料價格普遍上漲,抬升了家電企業的生產成本。天風證券研究報告稱,根據各家電品類核心零部件占比及其價格趨勢,預計2021年核心零部件價格變動帶來空、冰、洗及小家電成本分別上升13%、9%、7%及5%。

美的集團董秘也透露,2021年原材料的上升對產品成本也產生一定影響,公司在各個品類均進行了價格調整來應對成本上漲帶來的壓力。

然而,社會消費品零售總額增長低迷,漲價反而壓抑部分的消費需求。而從美的集團凈利潤增長大幅跑輸營收增速來看,公司的營收提升是通過犧牲利潤增長的方式來提升。

對于公司的該種增長策略,有觀點認為,家電行業不同于互聯網行業,短期的成交額并無多大意義,犧牲利潤的增長方式是不明智的。在家電產業步入紅海時,企業的競爭從業務增長轉向可持續發展的競爭,這時企業的利潤往往比成交額更重要。

短期利潤承壓之外,長期而言,美的集團的增速也明顯放緩。根據同花順iFinD數據,2017年-2020年,美的集團營業收入同比增長率分別為51.35%、8.23%、6.71%及2.27%,歸屬凈利潤增速分別為17.7%、17.05%、19.68%及12.44%。

中信建投研報稱,從目前市場的認知來看,海爾的家電業務階段性的增長路徑相比美的更為明確。因此,海爾也在最近一年多時間實現了對美的估值的反超,前者的估值能達到20倍,后者的估值中樞停留在了15倍。

多元化并購現“敗筆”

自身主業增速放緩,尋求業績增長的第二曲線成為美的集團迫在眉睫的事情。

根據東方財富證券研報,自1998年開始,美的集團就通過收購重慶通用、江蘇春花、貴雅照明等其他家電業務快速進入新領域。20年時間并購企業數量超過20起,借助資本的力量,積極四面出擊尋求多元化布局。

進一步梳理美的集團歷年來的多元化投資布局,發現其中有不少失敗之作。

2003年,美的集團進入以客車為代表的商用車領域。2004年至2006年,先后收購云南客車廠、云南航天神舟汽車有限公司和湖南省三湘客車集團有限公司三家企業,成立了全資子公司美的客車,在昆明和長沙的生產基地相繼投產。

根據當年的公開報道,美的在上述兩地項目的計劃投資金額達35億元,“力爭在3-5年內進入中國客車行業前列”,將汽車項目培育成公司新的支柱產業。

但沒過幾年,美的首次造車就遭遇“滑鐵盧”。因經營不善,美的客車基地于2008年年底全面停產。

2012年美的創始人何享健退休,方洪波接任,美的正式進入職業經理人時代。直到2017年,美的重啟戰略收購。當年1月份,美的集團以292億元的高價要約收購了德國工業機器人巨頭庫卡,持股比例達到94.55%。

這筆交易給美的增加了超200億元商譽,不過在美的集團控股后,庫卡業績遭遇了三年連降,表現不盡如人意。

去年11月24日,美的公告將收購庫卡剩余股權并將其私有化。收購價格未透露,相關資料顯示,美的2017年收購庫卡價格為每股115歐元,截止去11月23日收盤,庫卡的股價報74.4歐元/股。

面對庫卡股價與業績下滑,美的集團并未對相關商譽大幅的進行計提減值準備。根據2021年中報顯示,美的集團商譽期末賬面價值為293.32億,減值準備期末數為5.11億。

至于2020年收購合康新能,由于標的公司擁有部分新能源汽車以及充電樁產業鏈業務,被市場解讀為美的再次下注新能源汽車產業的舉動。

不過,該收購案,因發生內幕信息泄露,美的集團原副總裁妻子買賣合康新能盈利10萬被罰80萬。在美的收購前,合康新能因應收賬款、其他應收賬款、商譽減值等財務問題被深交所問詢。

2021年初的集團管理年會上,方洪波稱,“美的投資未來,要敢于進行顛覆性 投資。”此后,不論是豪擲22.97億元受讓萬東醫療29.09%的股份,成為新控股股東;還是近期美的新汽車零部件公司落戶安慶,同步規劃建設新的生產基地,計劃未來提供新能源汽車整車系統級解決方案,美的集團的多元化布局都在提速。

然而時至今日,公司除家電外的其他業務營收占比仍不高。根據財報,美的集團的業務品類除家電業務外,還有機器人、自動化系統、醫療、新能源、電梯等多個業務。

2021年上半年,美的暖通空調和消費電器營收占比分別為43.96%和37.38%,而機器人、自動化系統及其他制造業僅占7.3%,其他產品占11.36%。

行業人士認為,美的集團尋找家電業務之外的第二增長曲線這條路上,美的還有一段距離要走。