文|每日財報 呂明俠

當下,我國正加速進入老齡化社會,慢性病人口的日益增加對醫療健康方面的需求持續擴大,同時伴隨相關利好政策的不斷推動,互聯網醫療行業市場規模持續高速增長,相關企業以及資本對于該領域的前景持續看好。

作為成立近7年的健康管理及醫療服務平臺獨角獸,思派健康科技有限公司(以下簡稱:思派健康)也于去年8月向港交所提交了招股書,正式開始沖擊IPO。

時至年底,《每日財報》正在梳理健康科技類公司的發展情況。五個多月過去了,思派健康上市進程如何?思派健康業績又如何呢?

虧損中夾雜風險

思派健康成立于2014年,法定代表人為思派健康科技的執行董事兼總裁李繼。成立至今,思派健康在一級市場上已經歷了8輪的融資歷程,募資總額接近40億人民幣。斯道資本、IDG、平安創新、騰訊投資等知名風投亦參與其中。在最近的一輪融資中,騰訊一家就出資8060萬美元,折算人民幣達5.14億元。此輪融資之后,騰訊在思派健康的股權占比已達到27.14%。

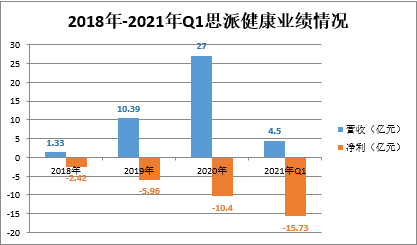

雖然從融資歷程來看,思派健康可以算作是資本市場的“明星企業”,但目前仍未實現盈利。公開數據顯示,2018年至2021年一季度,思派健康虧損分別為2.42億元、5.96億元、10.4億元、15.73億元,呈現持續擴大的局面,明確虧損累計相加得34億元。

(制圖:每日財報)

招股書顯示,思派健康最大的費用開支來自于行政開支,2018年至2021年第一季度,分別為1.44億元、2.19億元、3.61億元和1.3億元。而研發支出卻僅為1822萬元、2485萬元、4574萬元和1305萬元。

此外《每日財報》關注到,思派健康或與騰訊長期以來存在關聯交易。比如2019年和2021年一季度,思派健康向騰訊及其控制子公司提供服務金額分別為338.8萬元、410.2萬元;2018年至2021年第一季度,思派健康向騰訊及其控制子公司購買技術支持服務金額分別為23.6萬元、117.5萬元、146.6萬元和48.1萬元;2020年及2021年一季度,思派健康向騰訊及其控制子公司購買支付服務金額分別為175.9萬元、96.3萬元。

當然對于騰訊而言,雖然給思派健康大量融資,但最終還是要尋求獲利退出的。

另外,企查查數據顯示,在沖擊港交所的前一個月,思派健康母公司思派(北京)網絡科技有限公司所有股東,已經將手中所有股份通過子公司思派健康產業投資有限公司作為質權人出質。若不能盡早上市,以目前的經營和利潤實現情況看,公司質押爆雷的可能性還是存在的。

主要靠賣藥為生

招股書顯示,2018至2020年思派健康分別實現營業收入1.33億元、10.39億元、27億元,2021年一季度營業收入就達到7.65億元。

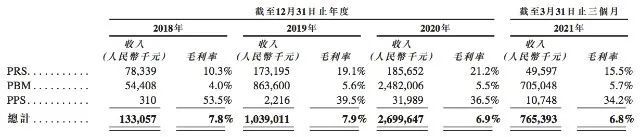

目前,思派健康有三條業務線,包括醫生研究解決方案(PRS)、藥品福利管理(PBM)及供貨商與支付方解決方案(PPS)。其中,報告期內來自藥品福利管理(PBM)的收入分別占總收入的40.9%、83.1%、91.9%及92.1%。

(來源:招股書)

值得注意的是,思派健康藥品福利管理雖然在三大業務的營收占比最高,毛利率卻最低。2018年至2021年一季度,PBM的毛利率分別為4%、5.6%、5.5%、5.7%。這或由于公司銷售的特效腫瘤藥物高度依賴少數供應商,導致自己在采購方面價格的把控還缺乏一定的話語權,所以導致毛利較低。

而從前五大供應商的采購額來看,思派健康的供應商確實比較集中。據招股書,2018年至2021年一季度,對前五大供應商采購合計分別占采購總額的65.8%、70.5%、70.8%和67.7%。在此期間,思派健康對最大供應商的采購金額占總采購比重還達到了27.3%、27.6%、32.3%和35.0%,有逐年提升之勢。可想而知,如果任一供應商出現狀況,則公司的供貨節奏很可能會受到不利影響。

其推出的支付方解決方案(PPS),該業務會員已近一千萬名,也是毛利率最高的業務,更是被寄予未來核心增長引擎厚望。

至于“醫生研究解決方案”業務,營收規模及占比雖然不斷提升,但總體上還處于非常小的規模。2018年至2021年一季度,思派健康該業務營收及占比分別為31萬元、0.2%;222萬元、0.2%;3199萬元、1.2%;1074.8萬元、1.4%。

所以從這三大業務現狀上看,思派健康要么現在核心競爭力不足,要么還需要許多時間推進高利潤的業務發展,變現不成熟的頭銜似乎還會伴隨很久。

“火熱”背后要冷靜

就賽道的發展而言,根據灼識咨詢報告,2015年中國的醫療健康支出為4.1萬億元,到了2020年已經達到7.33萬億元,年復合增長率為12.3%。2030年預計可以達到17.66萬億元,而2020年至2030年的年復合增長率為9.2%,可見行業還是有著很不錯發展前景的。

需要注意的是,在廣闊的市場藍海面前,包括互聯網巨頭等眾多企業都正在紛紛入局。2020年全年我國共注冊6.1萬家互聯網醫療相關企業,同比增長23.3%;而2021年上半年注冊數量已達到14萬家,同比增長115.4%。

雖然當前互聯網醫療形勢良好,成為眾多布局企業、甚至資本眼中的香餑餑,但火熱發展的背后,也需要冷思考。

就看思派健康在招股書中提到,數據洞察是其核心競爭優勢。但實際上,不論是對在相同領域的有著類似運營結構的零氪科技、醫渡科技,還是互聯網醫療的京東健康、阿里健康、平安好醫生來說,數據都是最基本的支撐,也是整個大數據醫療和互聯網醫療的基本支撐,所以在數據洞察這一優勢上,思派的差異化打法并不明顯。

除了來自競爭對手的壓力外,從目前來看,互聯網醫療相關制度法規、職業準則尚未完善,現行互聯網醫療服務模式存在“以藥養醫”等風險。此外,藥事監管、信息安全、病人隱私保護等問題也亟待解決。

所以總體來看,思派健康只是賽道中的“普通一份子”,存在感并不是十分顯著。對于身處藍海行業的思派健康而言,行業的加持將遠遠不夠,繼續提升專業度與創新能力才能更好地承載起資本的厚望。