文|異觀財經 夜叉白雪

1月20日美股盤后,流媒體巨頭奈飛(NFLX.US)對外公布了2021年第四季度及2021全年財務業績報告。

用戶粘性降低,營收增速放緩

奈飛的核心戰略是在全球范圍內發展流媒體會員業務,該戰略背后則重點依賴優質原創內容的持續輸出能力,尤其爆款劇對訂閱用戶的增長起到關鍵性作用。

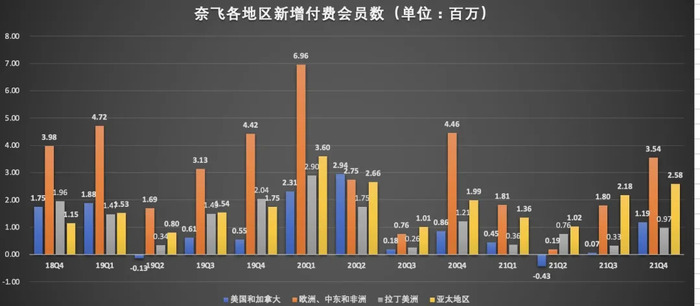

數據顯示,截至2021年四季度末,奈飛全球流媒體付費會員規模達到2.2184億,較上年同期的2.0366億,增長8.9%。四季度,奈飛凈增付費會員達到828萬,低于此前850萬的指引,同樣低于上年同期的851萬凈增,訂閱付費會員的增速呈現下滑趨勢。

美國和加拿大地區(UCAN)是奈飛最大的市場,相比其他全球市場更加成熟,市場滲透率也更高,持續三個季度增速疲軟之后,四季度受益《Squid Game》以及一些系列劇目的續集播出,付費會員凈增表現不俗,單季度凈增119萬至7522萬。

四季度,奈飛在亞太地區(APAC)的付費用戶凈增258萬,期末付費會員規模達3263萬;

歐洲、中東和非洲地區(EMEA)單季凈增付費用戶354萬,期末付費會員規模為7404萬;拉丁美洲(LATAM)單季凈增付費用戶97萬,期末付費會員規模為3996萬。

對比來看,奈飛全球流媒體訂閱會員未來訂閱用戶規模增長情況如何,關鍵還是要看APAC、EMEA、LATAM等訂閱價格相對較低的其他全球市場。

同時,《魷魚游戲》這樣的爆款劇集,確實能夠帶動訂閱會員規模的增加,然而,爆款之后,訂閱會員增速則大幅降低,這從一個側面反映出,流媒體平臺訂閱會員規模想要實現“永續增長”,需要持續、高密度打造出爆款劇集,即便奈飛自身優質內容供給已然很豐富,但也無法確保高密度推出爆款劇。

奈飛管理層對2022年一季度的用戶增長并不樂觀,指引250萬,大幅低于市場預期區間 450-600萬。

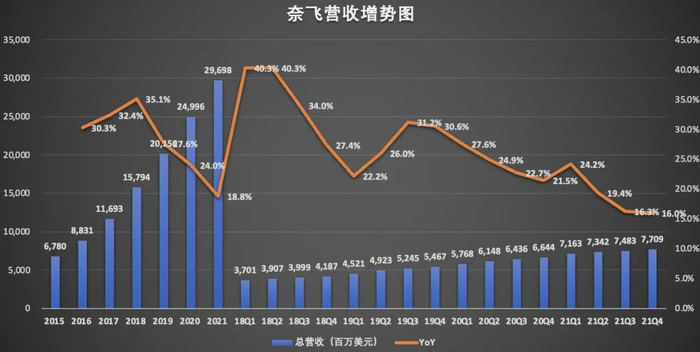

訂閱用戶的增長,也帶動了奈飛總營收的增長,但增速放緩已成事實。

數據顯示,奈飛2021全年營收296.98億美元,同比增長18.8%,低于上年24%的增速。四季度,奈飛營收77.09億美元,同比增長16%。無論是年度、還是季度的同比增速,總體均呈現放緩的趨勢。

影響奈飛盈利的關鍵因素有哪些?

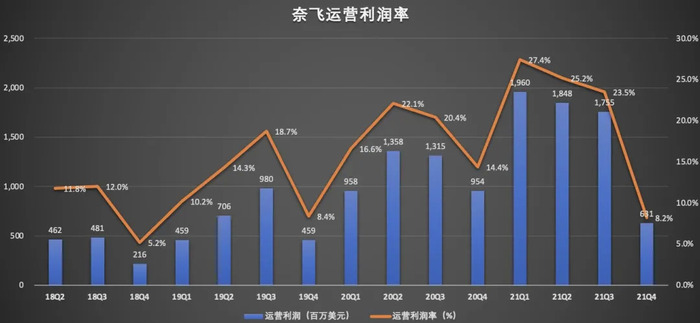

數據顯示,2021年四季度,奈飛運營利潤驟降34%,從上年同期的9.54億美元,降至2021年四季度的6.32億美元。運營利潤率從上年同期的14.4%,降低至本季度的8.2%。

事實上,影響奈飛盈利情況的因素主要有會員的付費能力、運營成本、以及行業競爭對手的競爭壓力。

首先,會員訂閱付費是奈飛的主要收入來源,會員的付費能力直接影響公司利潤情況。

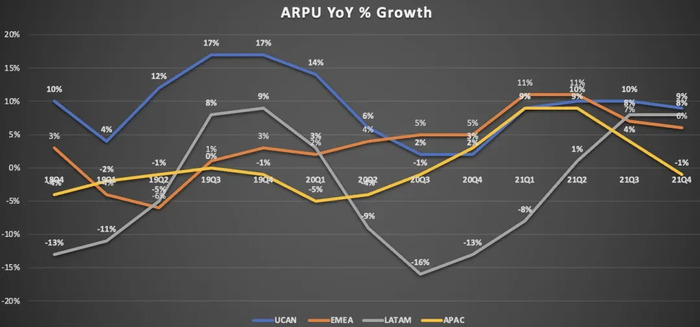

數據顯示,2021年四季度美國和加拿大地區(UCAN)的ARPU為14.78美元,較上年同期的13.51,增長9%,與上一季度的14.68美元幾乎無變化;

歐洲、中東和非洲地區(EMEA)的ARPU為11.64美元,較上年同期的11.05美元,增長5%,與上一季度的11.65美元基本持平;

拉美地區(LATAM)的ARPU為8.14美元,較上年同期的7.12美元,增長14%,與上一季度的7.86美元,增長4%;亞太地區(APAC)的ARPU為9.26美元,較上年同期的9.32美元,下降1%,與上一季度都9.60美元,下滑4%。

綜合上面的分析,奈飛全球訂閱用戶的付費能力并未顯著提升,反而呈現了粘性降低的情況。當付費會員規模增長觸頂,以及用戶粘性降低后,提高會員訂閱價格是公司提升盈利的最直接的方式。

奈飛上周全面提高了訂閱價格,入門級基本套餐的每月費用上漲1美元至9.99美元,標準套餐從13.99美元上漲至15.49美元,高級套餐從17.99美元上漲至19.99美元。加拿大的月費也進行了上調。對新訂戶而言,價格上漲立即生效,而現有訂戶在新計費費率生效前還有30天(這促使許多訂戶一了百了地取消了自己的計劃)。

值得注意的是,提價后,奈飛的定價就高于HBO Max。在奈飛提價的同時,HBO Max則一直在推出優惠政策。目前,這家流媒體服務公司為新訂戶提供20%的折扣,相當于Netflix的標準套餐,每月只需11.99美元。此優惠價有效期為12個月。

提價也可以說是一把雙刃劍,從長遠來看或有助于公司長期增長,但對于一些收入水平較低、對價格比較敏感的用戶,存在用戶流失的風險。HBO Max被視為流媒體行業“優質內容”的領頭羊,在確保優質內容的前提下,推出價格優惠政策,以吸引和留存用戶,這很可能會從“奪走”奈飛一部分用戶用戶。

其次,內容是流媒體平臺的核心資源,是吸引和留存用戶的關鍵。優質內容的持續輸出,就意味著內容成本或將持續走高,無形中將對奈飛的現金流造成壓力。

通常情況下,流媒體平臺的內容一部分是向外采購,一部分是平臺自制的內容。這兩部分均離不開錢,運營成本的支出是影響流媒體平臺利潤的最大因素,成本控制也對平臺提出較大的挑戰。

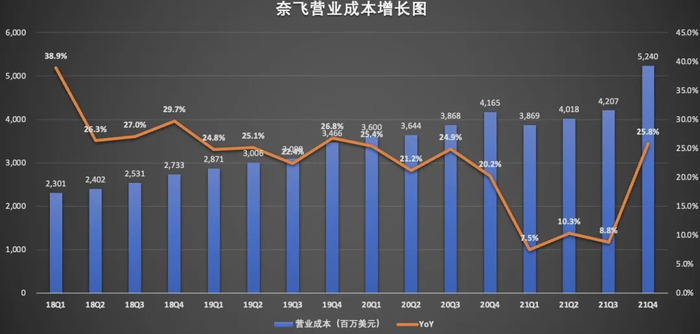

Netflix第四季度營收成本為52.40億美元,較上年同期的41.65億美元,增長25.8%。其中,營銷支出為7.93億美元,相比之下上年同期為7.63億美元;研發支出為6.47億美元,相比之下上年同期為4.87億美元;總務和行政支出為2.98億美元,相比之下上年同期為2.76億美元。

優質爆款內容的打造并非容易的事,除了內容制作有一定周期外,各項成本的投入也是巨大的。自2016年以來,奈飛已投資逾10億美元制作韓語節目,以擴大其在美國以外的用戶基礎。

此外需要提醒的是,在巨頭入局流媒體后,行業競爭加劇,同時在國際內容本土化運營中,在內容方面的現金支出勢必保持增長的態勢,這無疑將對奈飛的現金流造成較大壓力。

財報數據顯示,奈飛第四季度用于業務運營活動的凈現金為4.03億美元,相比之下上年同期為1.38億美元;自由現金流為-5.69億美元,相比之下上年同期為-2.84億美元。短期內,奈飛在成本方面的想要實現大幅壓縮較難,短期內現金流情況很難得得到改善。

最后,流媒體行業競爭激烈,迪士尼+、HBO等巨頭對奈飛造成競爭壓力。

奈飛在視頻流媒體領域正面臨著來自蘋果Apple TV+、迪士尼+、亞馬遜Prime Video、電信巨頭AT&T旗下的HBO Max等同業的激烈競爭。

從目前的行業競爭來看,迪士尼旗下的Disney+可以說是奈飛的最大競爭對手。數據顯示,截至2021財年末,迪士尼流媒體服務總用戶數量高達1.79億。

1月19日,娛樂巨頭迪士尼宣布,它已經成立了一個國際內容集團,以擴大其在不同市場的流媒體服務。該公司的目標是到2024年,迪士尼流媒體用戶總數達到2.3億至2.6億,為實現這一目標,迪士尼希望到2023年,其流媒體服務能覆蓋160多個國家,比現在增加一倍以上,從而獲得足夠的新用戶。

據悉,迪士尼已經開始投資于海外市場的本土化內容制作,目前已有超過340部作品處于不同的開發和制作階段。

從當前行業競爭態勢來看,投資奈飛還是要謹慎為好。