文|港股解碼 慧澤李

天賜材料在電解液領域連續數年市占率第一,“電解液一哥”實至名歸。然而,二級市場當下正值鋰電板塊動蕩期,天賜材料未來命運幾何呢?

先回顧一下天賜材料2021年的走勢,2021年12月31日收盤,天賜材料報收于114.65元,較2020年末的60.94元上漲88.13%。其中,2021年4月27日,天賜材料盤中最低價報35.18元,股價觸及全年最低點,2021年10月28日股價最高見170.51元,最高點相較于年初最大漲幅達到179.78%。

龍虎榜方面,截至2021年12月31日收盤,2021年天賜材料共計17次登上龍虎榜。2021年度共計10次漲停收盤,4次跌停收盤。

2022年1月18日,天賜材料收盤價為99.35元/股,相對于2021年的最高股價跌幅驚人,以該日的收盤價來看其市值為953.59億元,已經跌破千億。不過,天賜材料的業績表現很穩健,其股市表現或與整個鋰電板塊的回撤相關,天賜材料未能幸免于難。

01 業績暴漲

天賜材料預計2021年度實現歸母凈利潤21億元到23億元,同比增長294.09%~331.62%,預計實現扣非凈利潤20.59億元到22.59億元,同比增長289.72%~327.57%。

天賜材料的主營業務是鋰離子電池材料、日化材料及特種化學品。其中,鋰離子電池材料主要包括電解液和正極材料磷酸鐵鋰。電解液,又被稱為“鋰電池的血液”,負責在電池的正負極中傳導電子;正極材料方面,磷酸鐵鋰在2021年的產銷量已經超過三元高鎳,公司加碼布局磷酸鐵鋰正極材料正是審時度勢的表現。

天賜材料業績暴漲的背后正是受益于電解液的“量價齊升”有關。公司在業績預告中表示,報告期內,受全球新能源汽車行業及下游客戶需求強勁增長影響,公司鋰離子電池材料電解液產品銷量與價格同比均有較大幅度增長。

2021年電解液的需求量一路走高,受益于下游新能源汽車產銷量的不斷攀升。

在新能源汽車銷量持續高增的背景下,我國電解液產量水平也出現了大幅提升,相關數據顯示,2021年11月我國共計生產電解液4.5萬噸,同比增長近50%。

電解液的價格也在過去一年得到了大幅增長。相關數據顯示,截至2022年1月17日,我國磷酸鐵鋰電解液價格為12萬元/噸,較去年同期4.15萬元/噸的價格增長了189.16%;三元圓柱電解液11.28萬元/噸。

電解液的價格上漲動力除了受下游需求刺激以外,還受到上游原材料——六氟磷酸鋰價格上漲的牽動。

我國的電解液企業一般采取成本加成定價法,其中六氟磷酸鋰作為目前商業化應用最廣泛的電解液溶質,在電解液成本中占比最高。相關數據顯示,目前電解液成本構成中,溶質占30%~50%,溶劑占20%~30%,添加劑占10%~30%。

自2021年以來,六氟磷酸鋰價格進入了明顯的上行趨勢,截至2021年12月17日,我國六氟磷酸鋰市場主流價收報55萬元/噸,同比提高約428.85%。

相對于其它競爭對手,天賜材料戰略上早已經對六氟磷酸鋰進行了布局,較高程度的滿足了自給自足,六氟磷酸鋰的價格波動對其盈利能力的擾動比較微弱,實現毛利率的增長。

比如,2021年上半年,在六氟磷酸鋰價格大幅提升的背景下,天賜材料的相關產品毛利率就實現不降反升。2021年半年報顯示,天賜材料鋰離子電池材料實現營收31.42億元,毛利率36.18%,較上年同期增加7.07個百分點。

02 “量價齊升”能否持續?

前文提到,天賜材料的業績大幅提升,主要是從電解液的“量價齊升”中受益,但這種“量價齊升”的情況又能持續多久?“周期之痛”是否會再次出現?

通過梳理發現,六氟磷酸鋰的一大特點是價格具有“周期性”,類似于化工產品。根據GGII數據,2015年初時,六氟磷酸鋰的均價為8.6萬元/噸,隨后一路上漲,在2016年達到了42萬元/噸的高位,之后出現暴跌,到了2020年上半年的時候,最低報價甚至不到7萬元/噸。

如今六氟磷酸鋰的價格已經突破此前歷史高位,是否會重蹈覆轍出現大跌,把電解液的價格一同“拖入谷底”呢?如果電解液的價格在2022年出現“滑鐵盧”,那么對整個行業來說都是不利的。

天賜材料之前在接受媒體采訪時表示,2021年六氟磷酸鋰的漲價原因和2015年、2016年不太一樣,那時很多企業生產六氟磷酸鋰是為了得到政府相關補貼,并不是基于市場需求,缺乏了需求的支撐,六氟磷酸鋰價格才會“暴漲暴跌”。而此次六氟磷酸的價格增長,背后有強大的市場需求做支撐,不太可能重復歷史情況。

相關券商研報也認為,新能源汽車行業將持續放量,六氟磷酸鋰價格或將持續處于高位。假設2025年我國新能源汽車銷量將達汽車總銷量的35%,則對應2025年新能源汽車銷量為916.03萬輛,對應動力電池裝機量321.3萬噸,有兩倍以上增長空間。

也就是說,在未來行業需求持續放量的情況下,預期六氟磷酸鋰供需關系將持續偏緊,不但不會遭遇“暴漲暴跌”,反而還會帶動六氟磷酸鋰的產品價格持續高位運行。

為了搶占市場,目前許多電解液企業都在進行產能擴張,一個比較容易忽視的問題是,一旦新能源車未來銷量不及預期,這些增加的產能或許會影響電解液市場的供需平衡,從而對相關上市公司的業績造成不利影響。

03 擴產是主旋律

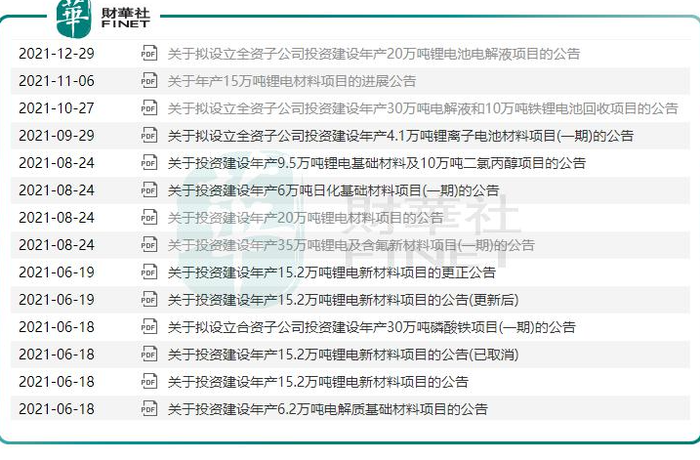

天賜材料在過去的2021這一年,頻繁發布產能擴張計劃,跑馬圈地,以鞏固自己的龍頭地位。

2021年6月,天賜材料計劃投資超20億元,建設三個項目,包括年產30萬噸磷酸鐵項目(一期)、年產15.2萬噸鋰電新材料項目和年產6.2萬噸電解質基礎材料項目。

當月,天賜材料還非公開發行股份募集資金不超過16.65億元,其中超8億元資金用來布局鋰電池業務。

2021年8月,天賜材料披露四項投資,涉及資金超過50億元,包括年產20萬噸鋰電材料項目、年產35萬噸鋰電及含氟新材料一期項目、年產9.5萬噸鋰電基礎材料及10萬噸二氯丙醇項目等項目。

2021年10月,天賜材料擬設立全資子公司四川天賜高新材料有限公司,投資15.3億元建設30萬噸電解液項目和10萬噸鐵鋰電池回收項目。

2021年12月底,天賜材料擬設立全資子公司肇慶天賜高新材料有限公司,投資8.2億元建設“年產20萬噸鋰電池電解液項目”。

上述項目建設周期在12個-24個月不等,投產時間多在2022年期間,匯總如下圖所示:

據GGII不完全統計,2021年初到2021年11月,國內規劃新增電解液產能超80萬噸。這就意味著,未來幾年,我國電解液產能或將實現成倍增長,相關企業的競爭壓力也將進一步加劇。

當然,天賜材料的競爭對手們也在積極擴產。

新宙邦2021年12月,擬在重慶投資建設重慶新宙邦鋰電池材料及半導體化學品項目,項目總投資約7.84億元,年產20萬噸鋰離子電池電解液及材料、年產8萬噸半導體化學品,一期建設周期26個月,預計在2024年上半年逐步投產。

另外,新宙邦擬以全資子公司珠海新宙邦為項目實施主體,總投資約12億元,投建年產10.5萬噸鋰電池材料、年產13萬噸半導體化學品,一期建設周期28個月,預計2024年上半年逐步投產。

兩個項目擬投資金額合計為19.84億元,項目建成達產后,新宙邦將新增30.5萬噸鋰電池材料產能。

天賜材料曾稱,“公司對以上鋰電池材料的投資是對2023年之后的市場需求作出的規劃,產能釋放最快也要等到2022年年底。”

供需不平衡是導致過去一年多時間里電解液價格上漲之因,大擴產后,大概率也會因此成為平抑價格之果,產能過剩風險同步上升。這樣一來,電解液價格就或將進入周期性調整階段,即進入周期宿命。

對于后續可能出現的價格波動風險,天賜材料在接受調研時回應稱,六氟磷酸鋰價格上漲主要由供需關系緊張導致,隨著產業擴產節奏的加快,其價格會有一定的下跌風險,公司通過與重點客戶簽訂鎖價長單的方式,對后續的部分利潤進行鎖定,以規避市場價格大幅波動風險。