記者 | 張喬遇

近日,醫療SaaS行業又添新丁——浙江太美醫療科技股份有限公司(簡稱:太美科技)向科創板遞交了招股書,華泰聯合證券為保薦機構。

太美醫療是一家數字化解決方案提供商,公司主要銷售自主研發的臨床研究、藥物警戒、醫藥市場營銷等領域的SaaS產品,并基于數字化提供相關領域服務。

2018年至2021年上半年(報告期),太美科技似乎取得了不錯的成績。IDC數據顯示,2019年中國生命科學研發信息系統解決方案廠商中,前五大廠商市場份額為37.7%,其中太美醫療科技市場份額為14.5%,位居第一位,且2018年至2020年三年營收復合增長率高達124.75%。并收獲了騰訊、高瓴、經緯創投等多家明星資本“站臺”。

但其也存在諸多內部隱患。由于人力成本較大,期間費用支出較高,截至2021年上半年太美科技合并口徑累計未彌補虧損的余額為-4.64億元。由于太美科技存在表決權差異安排,且營收不足5億元,需滿足“預計市值不低于人民幣100億元”的上市標準,但截至2020年9月太美科技估值約為80.70億元,還未滿足相關標準。

上市前實控人1元入股,預計市值恐難達上市標準

太美科技前身太美有限系于2013年由自然人唐麗莉和肖亮共同出資設立,設立時的名稱為“嘉興太美醫療科技有限公司”,法定代表人為唐麗莉,設立時的注冊資本為100萬元,其中,唐麗莉以貨幣出資55萬元,占注冊資本的55%;肖亮以貨幣出資45萬元,占注冊資本的45%。

太美醫療科技在一級市場稱得上是眾星捧月,自2013年成立以來幾乎一年一輪融資,天眼查顯示,太美科技共進行了8輪融資,融資總額高達22.75億元。其中2020年9月,太美醫療科技完成了總額超過12億元人民幣的F輪融資,由騰訊、高瓴創投領投,晨興資本、經緯創投等機構跟投。

截至發行前,騰訊控股通過林芝騰訊、蘇州湃益間接持有太美科技12.06%的股份,系除實控人外的第一大股東,經緯創投通過經緯創騰和經緯創博合計持股10.03%,高瓴通過高瓴芙恒持股2.38%。

本次發行前,趙璐直接持有太美科技17.24%的股份;同時,趙璐通過持股平臺上海小橘、上海昆銳、新余浩霖、新余深空、新余七武士、舟山憶瑾、新余諾銘、新余星盟、軟素企管控制太美科技8637.71股股份,占太美科技股本總額的16.06%。因此,趙璐合計控制太美科技1.79億股股份,占股本總額的33.30%。

招股書披露,太美科技存在表決權差異安排,每一A類股份擁有的表決權數量為每一B類股份擁有表決權數量的8倍。本次發行前,根據《公司章程》的規定,趙璐直接支配的A類股份表決權數量為7.43億票,占公司表決權總數的比例為62.50%。

同時通過控制的上海小橘等9家持股平臺合計支配的B類股份表決數量為8637.71票,占表決權總數的比例為7.27%。據此,趙璐合計支配公司表決權的比例為69.78%,為太美科技的控股股東、實際控制人。

但值得注意的是,2020年10月,趙璐通過1元/注冊資本的低價向太美科技增資69.53萬元,太美科技注冊資本由1668.63萬元增至1738.16萬元,而前一輪增資時多家機構是以合計10.7億元價格認購太美科技注冊資本221.24萬元,增資價格483.64元/注冊資本。

值得注意的是,根據《科創板上市規則》,對于具有表決權差異安排的公司,其市值及財務指標需滿足該規則第2.1.4條標準中的一項:即預計市值不低于人民幣100億元,或預計市值不低于人民幣50億元,且最近一年營業收入不低于人民幣5億元。

根據招股書披露,太美科技2020年營業收入為3.03億元,低于5億元。因此,太美科技只能選擇“預計市值不低于人民幣100億元”作為上市標準。

根據太美科技2020年9月第八次增資情況看,第八次增資金額為10.70億元,其中221.2438萬元計入注冊資本,增資完成后總注冊資本增加至1668.63萬元。由此測算,太美科技當時的估值約為80.70億元,還不滿足“預計市值不低于人民幣100億元”的要求。

若太美科技初步詢價后計算出的發行后總市值低于100億元,則存在發行被中止的風險。

銷售費用高企,增收不增利

太美科技是一家基于云計算和大數據技術的生命科學產業數字化解決方案提供商,產品和服務覆蓋臨床研究、藥物警戒、醫藥市場營銷等環節。提供的主要產品和服務可分為TrialOS醫藥研發協作平臺、數字化解決方案、臨床運營服務三大類別。

“TrialOS 醫藥研發協作平臺”是太美科技SaaS產品的集成平臺,面向行業用戶如醫藥企業/申辦方、醫院/臨床研究機構、第三方服務商等相關方的工作人員,通過平臺及相關SaaS產品開展在線協作,以數字化驅動臨床研究工作;而太美科技提供的主要數字化解決方案及涉及的主要SaaS產品與主要專業服務。

中國醫療SaaS行業整體規模較小。艾瑞咨詢數據顯示,2020年中國企業級SaaS市場規模538億元,同比增長48.7%。其中,中國醫療SaaS整體市場規模由2018年的19億元增長至2020年的37億元,占中國企業級SaaS市場規模的6.88%。

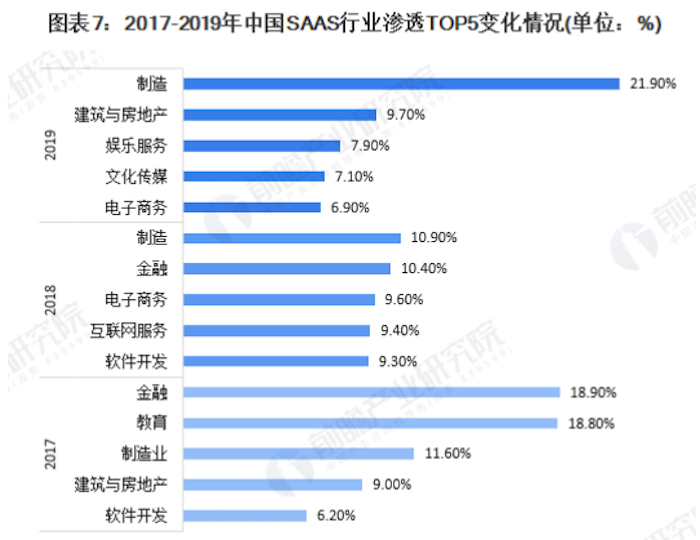

前瞻產業研究院數據顯示,2017年至2019年中國SAAS行業滲透TOP5行業集中在制造、金融、教育、電子商務等行業,對于醫療的應用并不多。

而國內SaaS行業仍處于發展期,市場參與者集中在ERP、CRM等賽道。相當一部分國內SaaS企業盈利狀況不佳。引用恒業資本董事總經理江一的話,“我們注意到現在50%的SaaS產品推向市場后,證明是完全跑偏的,只有不到10%的SaaS產品能夠盈虧平衡。僅有3%,甚至1%、2%的產品能夠對應企業客戶,產生效果化的重大影響”。

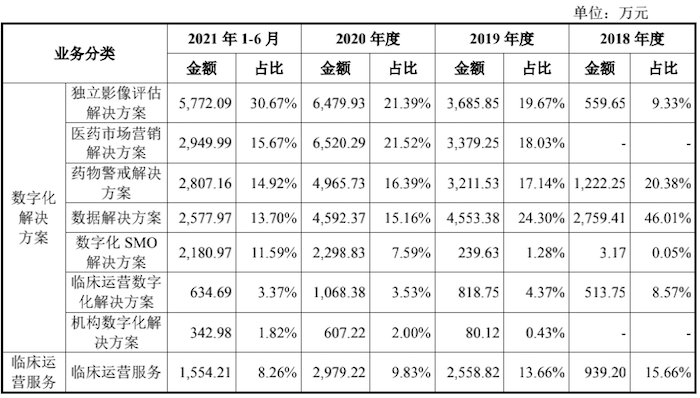

招股書顯示,報告期太美科技營業收入分別為5997.43萬元、1.87億元、3.03億元及1.88億元,2018年至2020年營業收入年復合增長率高達124.75%。

但公司也面臨盈利難題,對應各期凈利潤分別為-1.83億元、-3.89億元、-5.24億元及-1.58億元,扣除非經常性損益后的歸屬于母公司股東的凈利潤分別為-1.45億元元、-1.53億元、-2.66億元及-2.31億元。截至報告期末,太美科技尚未盈利且存在累計未彌補虧損。

導致虧損的部分原因在于太美科技的高期間費用。界面新聞記者注意到,2018年至2021年上半年,太美科技的研發費用率分別為67.58%、44.67%、35.98%和42.99%,研發費用占比走低。

而對應公司的銷售費用卻維持高位,對應各期分別為50.11%、33.61%、31.84%及37.50%。同時同行業可比公司Medidata(MDSO.O)、Veeva(VEEV.N)、醫渡科技(2158.HK)、泰格醫藥(300347.SZ)和Science37(SNCE.O)五家平均銷售費用率分別為35.72%、16.91%、15.54%和21.68%。

截至2021年上半年,太美科技共有406名研發人員、259名銷售人員,薪酬支出分別為7312.97萬元和5241.03萬元,對應上半年人均薪酬分別為18.01萬元和20.24萬元。

收購低業績公司致商譽減值,大手筆募資買房

太美有限于2019年1月至2019年3月期間陸續通過全國中小企業股份轉讓系統累計取得軟素科技29.69%的股份。

2019年6月,太美有限與軟素科技及其原股東李申嘉、蔣金根等簽訂《投資協議》,約定太美有限通過增資及受讓軟素科技原股東及其他少數股東持有的軟素科技所有股權的方式,取得軟素科技100%股權。

太美科技收購軟素科技合計成交金額為1.86億元,超過了太美科技收購前最近一個會計年度經審計的期末資產總額及資產凈額的50%,構成《上市公司重大資產重組管理辦法》對重大資產重組的認定。

因軟素科技2019年、2020年度業績未能達到《投資協議》約定的承諾要求,經減值測試,太美科技于2020年末及2021年6月末分別計提了商譽減值損失2948.35萬元和3463.42萬元。

招股書顯示,軟素科技2020年凈利潤為虧損2119.51萬元。2021年上半年,其虧損規模已達2813.84萬元。截至2021年6月末,太美科技商譽賬面價值余額為0.97億元,其中對應收購軟素科技的金額為7552.84萬元,未來仍需留意減值風險。

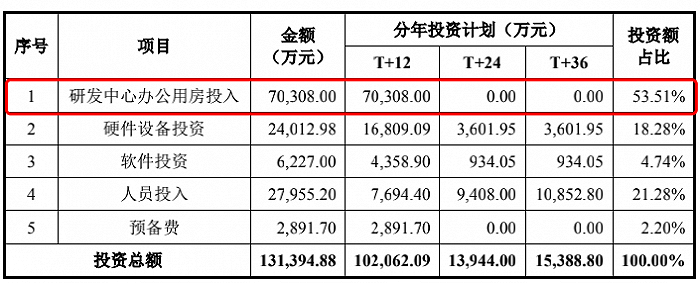

此次上市,太美科技計劃募資20億元,其中13.10億元將用于臨床研究智能化協作平臺升級、3.5億元用于臨床研究企業端系統研發升級、1.80億元獨立影像評估系統研發升級以及1.60億元藥物警戒系統研發升級項目。

臨床研究智能化協作平臺升級項目計劃投入募集資金最多,占募資總額的65.5%。但值得注意的是,其中超五成(7.03億元)將用于購買不超過2.6萬平方米的辦公樓,合理性值得商榷。

此外值得注意的是,2020年太美科技現任董事、監事、高級管理人員和核心技術人員薪酬人均百萬(獨立董事除外)。