文丨張濤(中國建設銀行金融市場部,僅代表個人觀點)

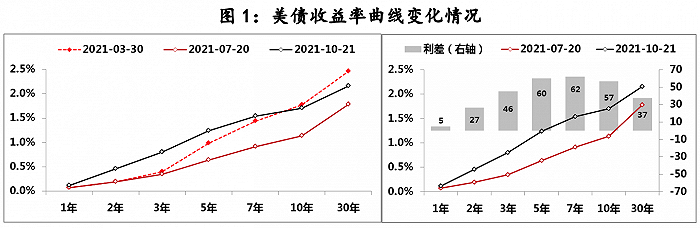

自7月20日觸及前期低點之后(10年期美債收益率最低降至1.138%), 10年美債收益率開始持續回升,至10月21日再次向上突破1.7%,最高觸及1.705%,這已經是10年美債年內第二次突破1.7%。與此同時,7年以內的各期限美債收益率則均創出年內新高,即9月份美聯儲議息會議之后,美債收益率曲線的形態發生了明顯變化,其背后又反映出怎樣的市場信息呢?

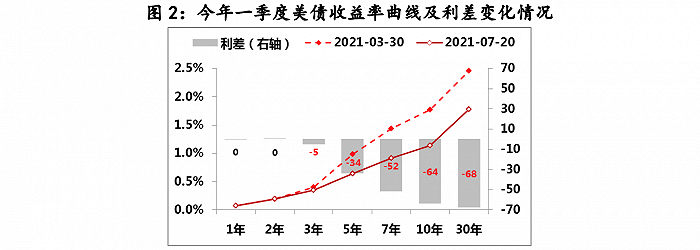

今年一季度,10年期美債收益率由年初0.93%快速上行,于3月末最高升至1.77%上方(之前我們預期10年期美債收益率年內會突破2.2%,詳見《美聯儲為何無視10年期美債收益率的上行》),之后10年期美債收益率轉入4個月的下行階段,7月中旬最低降至1.138%;與此同時,3年以上的各期限美債收益率均同步下行,而且期限越長,收益率下行幅度越大,此變化反映出市場對美國經濟前景存有擔憂,加之期間美聯儲不斷強化通脹是“暫時性”的預判,市場通脹預期遲遲沒有得到政策面的確認。

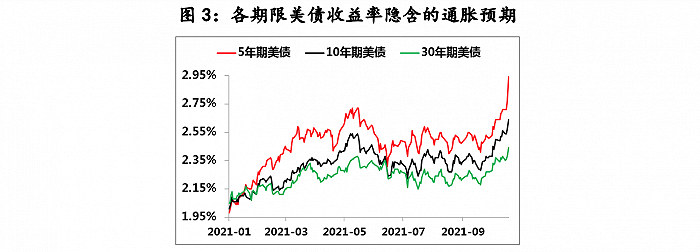

但是伴隨美聯儲對于年內啟動Taper的不斷明確,尤其是9月份議息會議之后,中短期美債收益率明顯加快了上行速度,反映出市場已經開始提前交易美聯儲的政策調整,而美聯儲點陣圖顯示的加息時點的前移,更是強化了市場情緒,加之越來越多的聯儲官員開始擔憂通脹的持續時間,而鮑威爾本人也對“暫時性”通脹的說法進行了修正,在部分得到政策確認之后,市場預期開始不斷自我強化,9月中旬以來,5年期美債收益率隱含的通脹預期快速上升,并于10月21日創出2.94%的歷史新高,而造成文初提及的美債收益率曲線形態變化的主要原因,就是市場通脹預期的自我強化。

既然美債收益率曲線形態變化的主因是市場通脹預期,那么后期美債走勢及收益率曲線形態也就自然仍會受到市場通脹預期變化的影響。

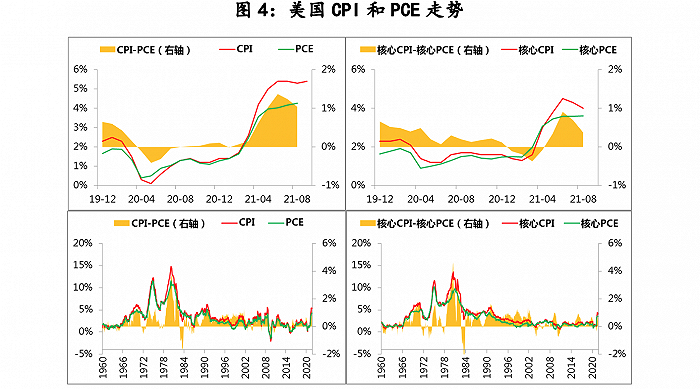

在影響通脹預期的諸多因素中,除了美聯儲對通脹形勢的預判之外,通脹指標的變化無疑也是極為重要的因素。自今年5月份美國CPI突破5%之后,美國CPI與PCE(個人消費支出)的差值就持續在1%以上,已大幅高于該差值歷史均值的0.4%,同期的核心CPI與核心PCE的差值雖然還未明顯偏離0.5%的歷史均值,也有加速擴大的苗頭。如果代表物價情況的CPI漲幅持續高于代表消費支出的PCE漲幅,那么一定會進一步強化甚至是惡化市場的通脹預期。

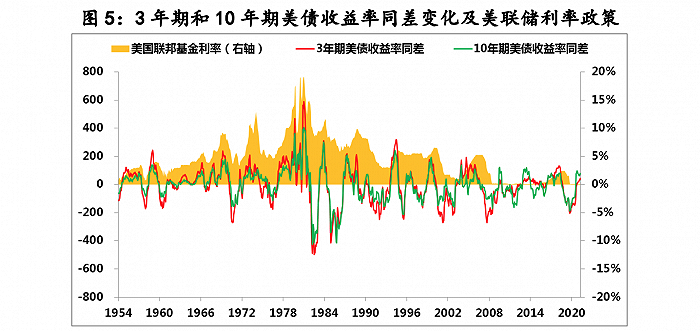

如果觀察3年期和10年美債收益率的同差變化(當期收益率與上年同期收益率的差值),9月份以來,3年期美債收益率同差呈現了快速擴大的苗頭,同差均值已經由6月份的17BPs擴大至當前的60BPs,而同期10年期美債收益率同差的變化幅度則十分有限,僅僅由6月份的80BPs擴大至當前的85BPs。由于3年期美債收益率更多受到美聯儲利率政策變化預期的影響,因此,3年期美債收益率同差擴大意味著市場關于美聯儲加息的預期正在增強,即市場認為美聯儲不會對通脹無動于衷的。

綜上,三季度以來,美債收益率曲線形態變化的背后,反映出市場和美聯儲關于通脹形勢預期博弈,但由于美聯儲在新政策框架下更加側重了就業和更能容忍通脹,所以美聯儲大幅提高了對市場通脹預期的確認門檻。由此,如果后期美國實際通脹數據越高,市場與美聯儲的預期差就越持續,相應美債收益率曲線形態也還將持續調整。

(文章僅代表作者觀點。責編郵箱:yanguihua@jiemain.com。)

參考: