記者 | 徐寧 孟令稀

編輯 | 張慧

從日常使用的手機、相機、汽車,到軍事上的導彈、雷達、潛艇,都離不開一種物質——稀土。

“中東有石油,中國有稀土。”1992年,鄧小平在南巡時指出,中國的稀土是可媲美中東石油的戰略資源。

時隔27年后,2019年5月,中國國家主席習近平赴江西贛州考察,首站調研稀土永磁企業金力永磁(300748.SZ),再次強調了稀土的重要性,稱稀土是重要的戰略資源,也是不可再生資源。

中國的稀土儲量居全球第一,產量占全球90%以上。但中國稀土行業布局混亂,非法黑稀土交易猖獗,稀土價格長期處于低位,資源被嚴重低估。

2009年,中國明確以宏觀調控市場配額的手段,推動稀土企業的聯合重組,加強對稀土行業的管理。次年起,中國稀土行業迎來漲價潮,并在此后又經歷了兩輪漲價期。

去年下半年以來,國內稀土價格再次上漲,進入十年來的第四輪景氣周期。

新華財經數據顯示,截至2月2日,中國稀土價格指數為1415.67點,較去年4月低谷1093.44點,已上漲三成。

新能源刺激需求翻倍

素有“工業維生素”之稱的稀土,是元素周期表中鑭系元素、與其同族的鈧和釔,共17種元素的總稱。

按元素間物理化學性質和地球化學性質的差異和分離工藝的要求,稀土可分為輕、中、重稀土。輕稀土主要包含鑭、鈰、鐠、釹等元素;中重稀土則包含鋱、鏑等元素。

稀土具有優異的磁、光、電等性能,應用領域十分廣泛。

稀土具有優異的磁、光、電等性能,應用領域十分廣泛。

中泰證券研報稱,稀土下游應用的最大領域是磁材,約占全球稀土消費的48%;其次是石油化工行業,約占12%;剩余部分則主要應用于玻璃、陶瓷和液晶拋光等領域。

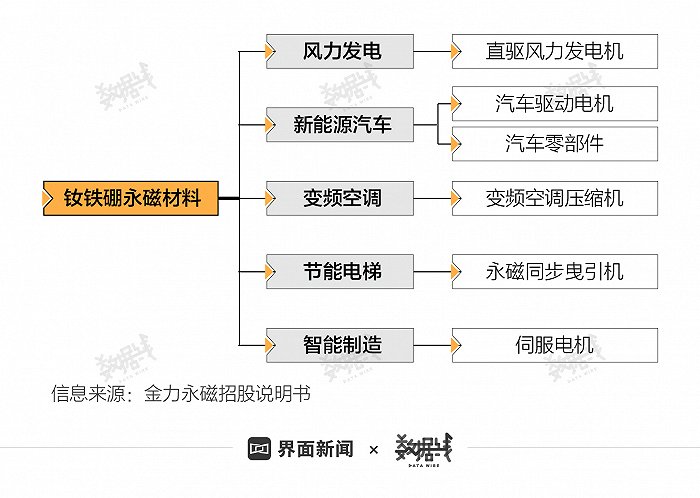

稀土磁材即釹鐵硼永磁材料,是繼第一、二代釤鈷永磁材料后的第三代永磁材料,具有高剩磁、高矯頑力和高磁能積等特性,被廣泛運用于風電、新能源汽車、變頻空調與節能電梯等領域。

浙商證券研報稱,目前,風電是釹鐵硼磁材消費量最大的下游領域。據國家能源局數據顯示,由于搶裝,去年國內新增風電裝機量為71.7 GW,同比增長176%,預計拉動釹鐵硼銷量2.2萬噸。

浙商證券研報稱,目前,風電是釹鐵硼磁材消費量最大的下游領域。據國家能源局數據顯示,由于搶裝,去年國內新增風電裝機量為71.7 GW,同比增長176%,預計拉動釹鐵硼銷量2.2萬噸。

新能源汽車是稀土磁材應用的第二大領域。中泰證券研報稱,雖然釹鐵硼磁材在新能源汽車上單耗較少,僅3 kg/輛,約是碳酸鋰的十分之一。但新能源汽車的爆發式增長,是拉動稀土磁材需求上漲的重要因素。

據研究機構EVTank預測,2025年全球新能源汽車銷量將超1200萬輛。其中,中國市場銷量占比達45.8%,約合550萬輛。

由此計算,2025全球新能源汽車對稀土磁材的需求量將達3.6萬噸,中國市場需要的稀土磁材為1.65萬噸。

產業在線數據顯示,去年前11個月,中國的變頻空調產量達7455.8萬臺,同比增長18%。這也需要大量的稀土磁材。

浙商證券、安信證券等研報均表示,釹鐵硼磁材作為稀土下游最大、成長性最好的領域,它的加速增長已驅動稀土行業供需迎來重大拐點。

據安信證券研報測算,未來五年,全球風電和新能源汽車復合年均增速分別為34%和35%,預計2025年的釹鐵硼磁材合計需求為38.6萬噸,對應鐠釹氧化物需求為11.6萬噸。

目前,全球鐠釹氧化物的年產量約5.8萬噸。由此計算,2025年的全球鐠釹氧化物需求將較當前翻倍。

釹鐵硼磁材對應的稀土元素是鐠、釹、鏑、鋱。因此,這四種元素需求量增長較大,價格上漲明顯。

生意社數據顯示,截至2月8日,輕稀土中的鐠釹氧化物的價格為46.45萬元/噸,較去年6月低谷時29.2萬元/噸的價格,已上漲59%。

中重稀土中的氧化鋱價格為882.5萬元/噸,較去年6月低谷402.5萬元/噸的均價,已上漲119.25%;氧化鏑價格為234.5萬元/噸,較去年6月196.5萬元/噸的均價,約上漲兩成。

得益于稀土價格上漲,相關稀土上市公司業績和股價也水漲船高。

盛和資源(600392.SH)預計,其去年將實現凈利潤2.5億-3億元,同比增長146%-195%。2月4日,該公司股價最高沖上20.9元/股,創下近兩年來的新高。

五礦稀土(000831.SZ)預計,去年將實現凈利潤2.22億-2.92億元,同比增長158.52%-240.02%。2月3日,該公司股價最高為20.8元/股,處于近五年來的高位。

廈門鎢業(600549.SH)預計,去年實現凈利潤6.13億元,同比增長135.29%。近期,該公司股價最高為19.5元/股,是2018年6月以來的新高。

此外,北方稀土(600111.SH)近日股價最高為19.95元/股,是自2017年10月以來的新高;廣晟有色(600259.SH)近日股價最高為40.14元/股,是自2017年7月以來的新高。

回歸產業

稀土下游需求上漲,但供給端增量有限。目前,海外礦山接近滿產,國內礦山開采、冶煉分離指標控制嚴格,預計未來稀土行業供給或偏緊。

為合理開發優勢礦產資源,近年稀土開采總量控制指標增速呈逐年下降態勢。

據自然資源部數據顯示,2018年全國稀土礦開采總量控制指標為12萬噸,同比增長14.29%;2019年指標為13.2萬噸,同比增長10%;2020年為14萬噸,同比增長6.06%。

與此前的稀土漲價周期不同,從2020年6月開始的此輪價格上漲,主要受供需基本面因素影響,漲價持續的時間較長,上漲速度較為平緩,目前已持續近七個月,尚無結束跡象。

2010-2019年,稀土行業大致經歷了三輪漲價周期。打擊黑稀土、環保、收儲等因素在當時起決定作用,價格暴漲暴跌,且持續較短。

“黑稀土”即不合法的稀土。據國金證券研報顯示,2015年時,稀土冶煉分離指標為10萬噸,但市場稀土礦分離產量約為19.2萬-20.8萬噸——相當于市面上流動的稀土約一半都不屬于合法稀土范疇。這是當時行業供給過剩、稀土價格不高的根本原因。

黑稀土主要以南方地區的中重稀土為主。南方中重稀土礦分散、容易盜采。上海鋼聯稀土高級分析師王繼向界面新聞記者表示,相比輕稀土,中重稀土更為搶手,價格也更堅挺,利益驅使黑稀土屢禁不止。

近十年,國務院、工信部等部門多次發布稀土相關政策,整治規范行業。

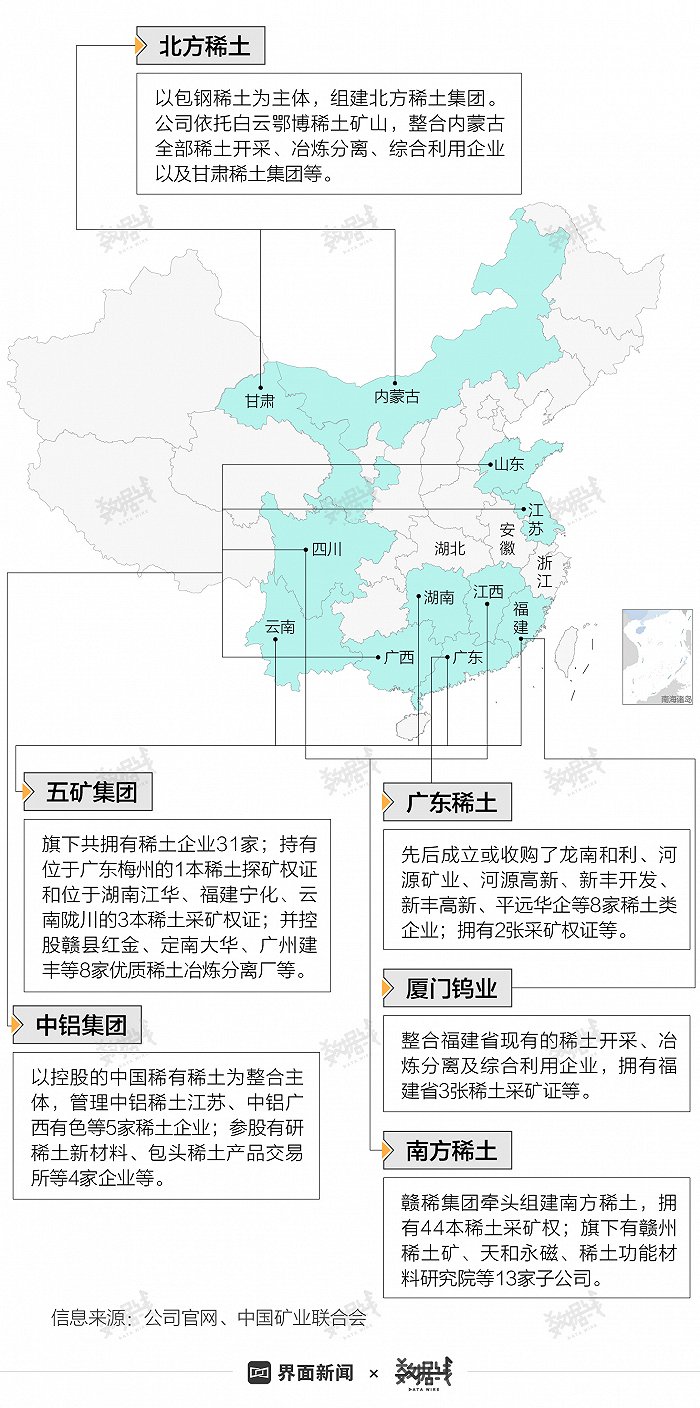

2011年,工信部提出組建“1+5”全國大型稀土集團的方案,即形成北方一家稀土公司和南方五家稀土公司。這開啟了國內稀土產業的新格局。

2011年,工信部提出組建“1+5”全國大型稀土集團的方案,即形成北方一家稀土公司和南方五家稀土公司。這開啟了國內稀土產業的新格局。

2014年,六大集團組建方案均獲得批準。

2016年10月發布的 “十三五”規劃明確,2020年底,六大稀土集團要完成對全國所有稀土開采、冶煉分離、資源綜合利用企業的整合。

截至目前,由這六家集團主導市場的格局已基本形成。

王繼告訴界面新聞記者,六大稀土集團整合稀土資源效果明顯,對市場的影響力以及話語權明顯提升。

“稀土集團整合是行業‘資源集中化’的過程,”王繼說,工信部每年下發的礦開采指標都集中于六大稀土集團,民營企業更多是涉足進口礦、再生分離等領域。

今年1月,工信部發布《稀土管理條例(征求意見稿)》(下稱《條例》)并向社會公開征求意見。

該《條例》是稀土行業首次立法,明確稀土管理職責分工,稀土開采、冶煉分離投資項目核準制度,稀土開采和冶煉分離總量指標管理制度等,并強調加強稀土的全產業鏈管理,強化監督管理。

上海有色網稀土分析師侯瑾辰向界面新聞記者表示,稀土行業政策頻出,體現了國家對稀土產業的重視。出臺政策主要集中于打擊黑稀土、環保和行業規范等方面,也表明稀土打黑逐漸常態化。

王繼認為,監管部門打黑已取得成效,近年來黑稀土產量已大幅減少。隨著管理逐漸規范化,稀土行業的話語權也逐步回歸產業。

加強國際話語權

中國是稀土儲量大國,也是全球稀土出口量最大的國家,但并未真正掌握市場價格話語權。

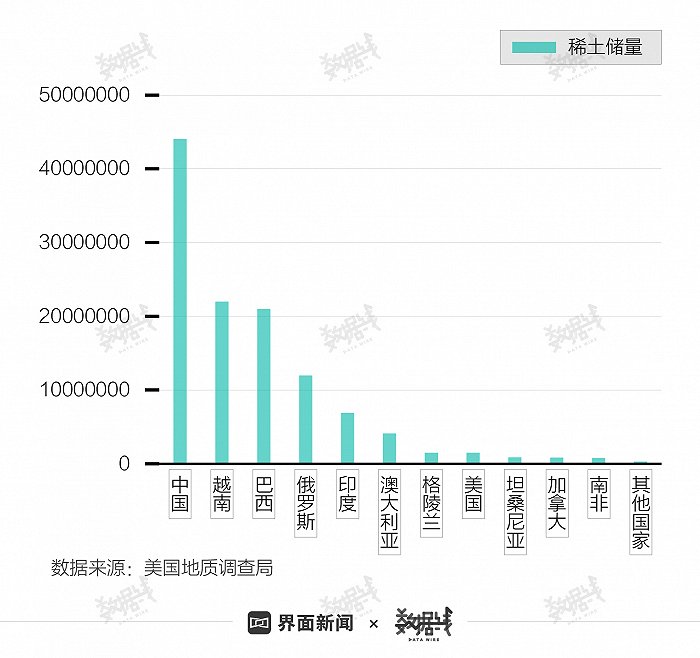

據美國地質調查局(USGS)最新數據顯示,2020年,全球稀土儲量為1.2億噸,其中,中國儲量為4400萬噸,占比36.67%;其次是越南和巴西,儲量分別為2200和2100萬噸,占比分別為18.33和17.5%。

海關數據顯示,2019年中國稀土產品共出口至60余個國家和地區,日美是最主要出口國家。其中,出口日本1.65噸,占比為35.6%;出口美國1.53萬噸,占比為33%。

1980年代中期,中國打破了國外在稀土提取、分離技術上的壟斷。隨著技術迅速推廣及產品低價,中國的稀土產品開始沖擊全球市場。

據國務院新聞辦公室2012年發布的《中國的稀土狀況與政策》白皮書顯示,中國承擔著全球九成以上的市場供應。

但大規模的稀土供應,開采領域缺乏有力監管,也帶來環境污染嚴重、產品過度競爭導致低價等問題。

上海有色網曾報道,中國雖然主導著稀土行業的各個生產環節,但由于產業布局分散、競爭秩序亂,國外買家可以通過向多個稀土企業同時詢價的手段來壓低價格,導致中國并未將稀土的定價權完全掌握在自己手中,企業利潤較低。

稀土金融市場的缺失,也讓中國稀土無法做到更合理的貿易定價。

侯瑾辰告訴界面新聞記者,中國有兩家稀土現貨交易所,包頭稀土產品交易所和江西贛州稀有金屬交易所有限責任公司,但還沒有建立稀土的期貨交易所。

2018年3月,上海期貨交易所(下稱上期所)與中國稀土行業協會簽署戰略合作框架協議。

彼時,中國稀土行業協會會長張洪杰公開表示,協會將與上期所就優化中國稀土市場定價機制、探索推進中國稀土期貨市場建設等方面展開更緊密合作。

侯瑾辰向界面新聞記者表示,中國稀土行業完善市場秩序,有利于中國稀土企業在和國外買家談判時爭取更多的話語權。

若中國逐漸掌握稀土定價權,未來稀有金屬產品的定價權或將向中國傾斜。

稀土獨立分析師吳辰輝也認為,近五年,國家管理層對稀土行業持續科學的監管,讓行業的合力更強大,使得其他國家不敢再無視中國的存在。

據美國地質調查局數據顯示,2018年美國稀土全部從國外進口,其中約八成進口稀土來自中國。

一位接近稀土市場的相關人士向界面新聞記者表示,中國政府今年可能對中重稀土進行收儲,但具體時間及收儲量尚未披露。收儲是指政府對國計民生、經濟安全和國防建設具有關鍵作用的重要物資進行儲備管理。

2011年,國務院首次提出建立稀土戰略儲備體系。次年,國家開啟兩次稀土收儲工作。2017年,國家又進行了三次稀土收儲工作。

近兩年,美國希望加大其國內的生產稀土,以擺脫稀土產品嚴重依賴進口的局面。去年6月,美國唯一一家鈾礦加工企業Energy Fuels,開始準備生產稀土產品。

日本也在研究資源政策,試圖減少稀土及稀有金屬的對外依賴。

侯瑾辰向界面新聞記者表示,中國想要完全掌握稀土定價權還需要做許多工作,人民幣的國際化、稀土期貨交易所的設立、稀土技術專利的掌握等。

中國科學院戰略問題咨詢研究中心副主任周城雄曾在環球網上發表文章稱,對中國稀土業而言,只依賴價格和資源優勢,路只會越走越窄,必須設法提高創新能力,才能真正提升中國稀土資源的能力,甚至參與整合世界稀土資源。