文丨張濤 路思遠(yuǎn)(中國建設(shè)銀行金融市場部)

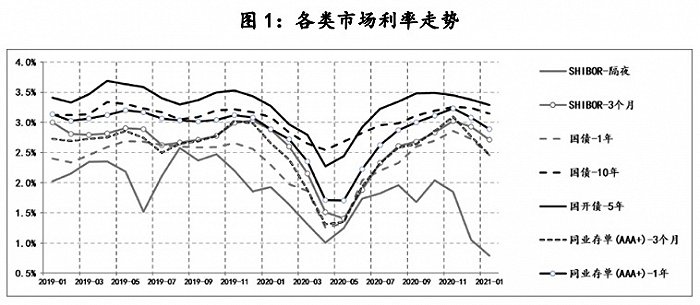

凡是過往,皆為序章。在剛剛過去的2020年,與疫情漲消同步,中國金融市場利率也走出了一波“V”形走勢,而且幅度是史無前例的。目前除了隔夜資金利率之外,在經(jīng)濟(jì)復(fù)工進(jìn)程順利推進(jìn)的帶動下,很多類市場利率均已回升至疫情前以上的水平,那么2021年中國的利率環(huán)境又將何去何從呢?

穩(wěn)杠桿更依賴于經(jīng)濟(jì)基本面的改善,過度收緊融資環(huán)境可能會適得其反

之前我們已分別對中國宏觀經(jīng)濟(jì)運(yùn)行和對應(yīng)的金融條件進(jìn)行了展望,目前整體看,在疫后反彈效應(yīng)推動下,2021年中國經(jīng)濟(jì)將階段性重返高速階段,預(yù)計全年GDP實際增速可能會接近10%,由此,與經(jīng)濟(jì)運(yùn)行相應(yīng)的金融條件也就無需進(jìn)一步放松,而是要按照中央經(jīng)濟(jì)工作會議提出的“不急轉(zhuǎn)彎”的要求,穩(wěn)步的從對沖疫情的特殊狀態(tài)中淡出。

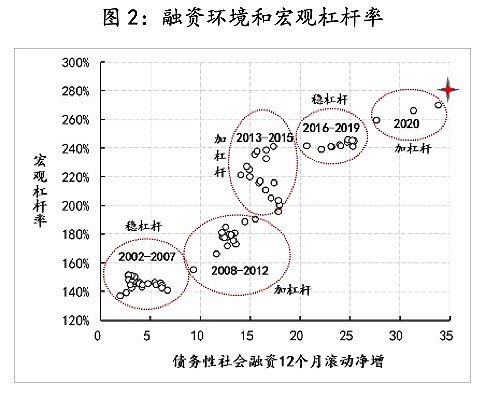

但政策淡出并不意味著融資環(huán)境會大幅收緊,而從歷史數(shù)據(jù)而言,前兩次穩(wěn)杠桿更多取決于經(jīng)濟(jì)增長的改善,例如,2016至2019年期間雖然非金融部門的債務(wù)平均增幅超過10%,但由于同期中國GDP名義平均增速也高達(dá)9.4%,得以讓宏觀杠桿率穩(wěn)定在240%-245%。另外,2013年至2015年的經(jīng)驗顯示,由于融資環(huán)境的收緊,債務(wù)性社會融資擴(kuò)張速度由18萬億/年大幅降至14萬億/年,經(jīng)濟(jì)增長受到更大程度的制約,GDP名義增速也由10.1%大幅降至7%,最終導(dǎo)致宏觀杠桿率不降反升,由200%升至227%。

宏觀杠桿率 = 非金融部門債務(wù)余額 ÷ GDP名義值

從正方兩次經(jīng)驗來看,要想實現(xiàn)穩(wěn)杠桿,過度收緊融資環(huán)境反而會適得其反,穩(wěn)杠桿更取決于經(jīng)濟(jì)基本面的狀況。而2013-2015年的經(jīng)驗則表明,過度收緊融資環(huán)境反而令宏觀杠桿率被動上升的風(fēng)險大幅增加。因此,預(yù)計在未來穩(wěn)杠桿的宏調(diào)過程中,融資環(huán)境不會大幅收緊,而2021年利率的波動也應(yīng)以此為邊界。

央行資產(chǎn)負(fù)債表大概率會保持穩(wěn)定,利率波動區(qū)間不會發(fā)散

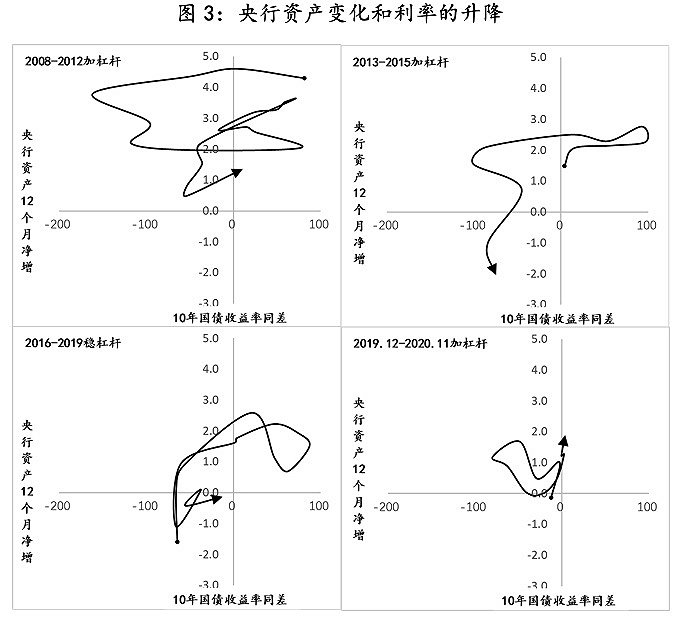

除了融資環(huán)境因素之外,影響利率環(huán)境更為重要的因素就是央行的動向。在2008-2012和2013-2015的兩輪加杠桿過程中,央行資產(chǎn)負(fù)債表的波動很明顯,分別為大幅擴(kuò)表,主動加杠桿;大幅縮表,令杠桿率被動提高,共同之處就是利率多數(shù)時間下降,例如10年期國債收益率同差多數(shù)時間處于負(fù)值區(qū)間,而且利率波動劇烈,例如10年國債收益率同差波動幅度高達(dá)-150BPs至100BPs。而在2016-2019穩(wěn)杠桿期間,央行資產(chǎn)負(fù)債表穩(wěn)定性明顯提高,相應(yīng)利率的波動也較前有所收斂,加之本次抗疫對沖期間,央行依然保持了資產(chǎn)負(fù)債表的穩(wěn)定,對應(yīng)著利率圍繞疫情前的水平波動。

因此,預(yù)計在未來穩(wěn)杠桿的宏調(diào)過程中,央行會繼續(xù)保持資產(chǎn)負(fù)債表的穩(wěn)定,既不會進(jìn)行縮表操作,同時繼續(xù)堅持不搞“大水漫灌”,而在央行這樣的政策操作下,未來利率的波動幅度不應(yīng)呈發(fā)散態(tài)勢,很可能就是在目前的水平附近波動,波動范圍控制在-50BPs至50BPs之內(nèi),即對應(yīng)著10年國債收益率波動區(qū)間在2.8%--3.6%。

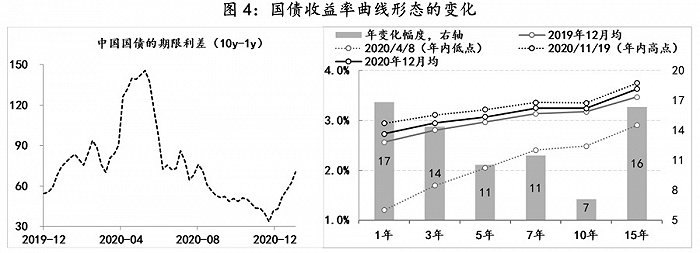

收益率曲線只會適度陡峭化

伴隨2020年疫情沖擊、對沖疫情和疫后恢復(fù)的環(huán)境演變,利率的期限利差也呈現(xiàn)出上升——下降——反彈的變化,到了2020年年底,利率曲線形態(tài)又基本恢復(fù)呈疫情前的樣子。而在2021年,利率曲線的形態(tài)繼續(xù)陡峭化的概率并不高,即以國債為例,10年期國債和1年期國債的利差不會持續(xù)處于100BPs以上的水平,反而從金融支持實體經(jīng)濟(jì)的角度,利率更趨于平坦化。因為,利率曲線陡峭化,即期限利差擴(kuò)大更有利于商業(yè)銀行賺取期限錯配的利潤(負(fù)債期限低于資產(chǎn)期限),但不利于實體經(jīng)濟(jì)綜合融資成本的降低(金融資產(chǎn)期限低于負(fù)債期限),而按照商業(yè)可持續(xù)原則,金融支持實體的宏觀訴求,反應(yīng)到利率曲線形態(tài)的變化上,就是要在金融行業(yè)的利潤率與實體經(jīng)濟(jì)的利潤率之間求得平衡,從此邏輯出發(fā),宏觀層更樂于見到利率曲線適度的陡峭化,例如,將10年期國債和1年期國債的利差保持在60BPs至80BPs。

以上三個方面就是我們對于2021年中國利率環(huán)境的看法,但需要格外警惕信用違約黑天鵝事件以及政策部門應(yīng)對,均會階段性對利率環(huán)境形成預(yù)期外的沖擊。

(文章僅代表作者觀點。責(zé)編郵箱:yanguihua@jiemian.com。)

相關(guān)閱讀:

2021年中國宏觀經(jīng)濟(jì)展望:沖高回落后,向常態(tài)靠攏

2021年金融環(huán)境預(yù)測:關(guān)于“穩(wěn)杠桿”、流動性與人民幣價格的展望