文丨張濤 路思遠(中國建設銀行金融市場部)

雖然各國同步受到新冠疫情的嚴重沖擊,但有別于其他國家,中國疫情較早地被控制住,使得復工復產持續性得到了有效保證,而其他發達經濟體的恢復進程則因疫情反復,被多次阻斷。按照當前經濟恢復速度,預計2020年中國經濟能夠實現2%以上的增長,意味著繼疫情曲線率先平坦化后,中國經濟和抗疫政策的曲線也將平坦化,即與其他國家相比,中國的抗疫政策更加具備淡出的條件。

所以,不同于其他國家急盼疫苗來阻退疫情,短期內疫苗對中國經濟保持復蘇趨勢的必要性相對較弱,因此,與其他國家的疫苗主線不同,2021年中國經濟主線將會是抗疫政策淡出后的經濟返途,由此返途的路徑、熱度及不確定因素反饋影響自然就成為明年宏觀經濟的關注點。

返途路徑——沖高回落后,向常態靠攏

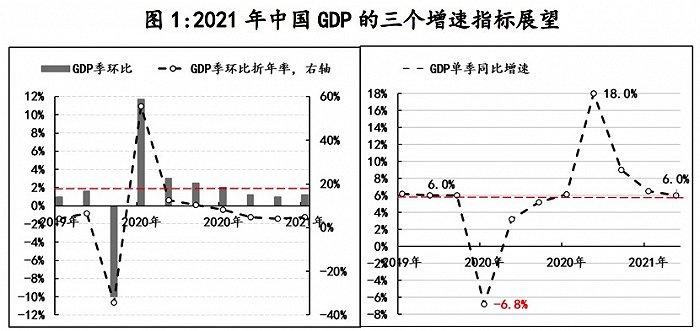

國家統計局數據顯示,2020年一季度中國經濟增速出現了大幅下降,單季同比增速由上年四季度的6%降至-6.8%,單季環比增速由1.6%降至-10%,對應的GDP季環比折年率由6.6%降至-34.4%,即疫情將中國經濟砸出了一個史無前例的“深坑”。二季度疫情平穩后,復工復產有序推進,加之政策對沖及時且力度巨大,疊加一季度經濟跌幅“深坑”的基數效應,二季度GDP季環比增速已大幅回升至11.7%,對應GDP季環比折年率更是高達55.7%,GDP單季同比增速回升至3.2%。

當然,類似二季度如此高的經濟增速肯定是不可持續的,但海外疫情的反復,令二季度后中國的生產替代一直超預期延續,相應中國出口增速超預期逐季走高,二季度為0.57%,三季度為7.53%,10月與11月的平均增速為20%,加之抗疫政策對投資的刺激,讓中國經濟在三季度就一舉完成疫后“V型”修復,GDP累計同比增速由負轉正,由上半年的-1.6%回升至0.7%。

就目前經濟恢復情況而言,中國經濟雖已進入疫后沖高回落階段,但在明年一季度之前,GDP單季環比依然能夠維持在2%以上的高水平,即GDP環比折年率依然能夠保持在8%以上,由此預計明年一季度GDP同比增速將升至18%左右。對2021年中國經濟整體增速預判的關鍵,就在于對沖高后經濟回落的速度和幅度的預判,按照“三駕馬車”的框架來觀察,明年消費大體保持平穩,投資對經濟增長的拉動在穩定宏觀杠桿率的宏觀訴求下會有所收斂,預計出口也會伴隨中國生產替代效應消退,而回歸疫情前軌跡。由此,明年二季度之后,中國GDP季度環比增速可能會趨勢性地回落至2%以下,并還會經歷一個逐季回落的階段,至明年四季度GDP季環比增速穩定在1.2%附近,GDP單季同比增速也隨之逐季回落至6%附近,相應2021年GDP全年增速約10%。

但若把疫情和疫后恢復綜合起來考慮,2020年與2021年GDP的平均增速能夠保持在6%左右,即中國經濟增長回歸常態軌跡。

其次,返途熱度——供需修復存有時滯

鑒于疫后經濟返途必然要經歷一個高速階段,相應是否會推動物價過快上漲,就成為2021年中國經濟的另一個重要關注點。

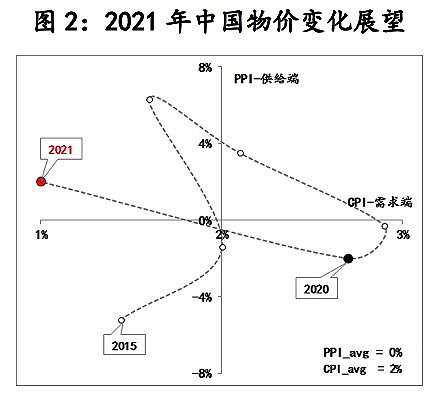

在疫情爆發初期,供給鏈一度因大面積隔離措施而被阻斷,但居民消費端的物價水平始終保持回落態勢,尤其是受豬肉價格持續回落的帶動(豬肉價格漲幅由2月份的135.2%降至11月份的-12.5%),食品類CPI漲幅由21.9%回落至-2%,相應帶動CPI漲幅由5.4%降至-0.5%。按照以往豬肉及食品價格的經驗數據,食品價格在2021年應還不會出現明顯反彈,加之明年構成CPI漲幅中的翹尾因素可能是負值,預計2021年CPI年漲幅在1%左右。

與居民消費需求端物價回落不同,上游產出的物價水平則呈現回升態勢,PPI月度環比漲幅已于6月份擺脫了2月至5月連續四個月的負增長狀態,至今已連續6個月保持正增長,6個月PPI累計上漲了1.7%,預計上漲態勢還將延續,由此直接會將明年構成PPI漲幅中的翹尾因素推高至1%以上,疊加新漲價因素,預計2021年PPI年漲幅回升至2%左右。

綜上,今明兩年中國經濟供需兩端的物價變化情況是:由2020年3%的CPI和-2%的PPI,轉向1%的CPI和2%的PPI的組合格局,即需求端物價漲幅回落了2%(CPI),供給端物價漲幅提高了4%(PPI),屬于典型的復蘇階段經濟特征(2015年以來,CPI和PPI年漲幅平均水平分別為2%和0%),即返途熱度尚不會對經濟構成不利影響,不過由于本次疫情對供應鏈帶來巨大沖擊和之后政策對沖也更側重率先恢復供應鏈,因此客觀上造成供需恢復存在明顯的時滯。

第三,返途風險——中國經濟恢復外溢性影響的反饋

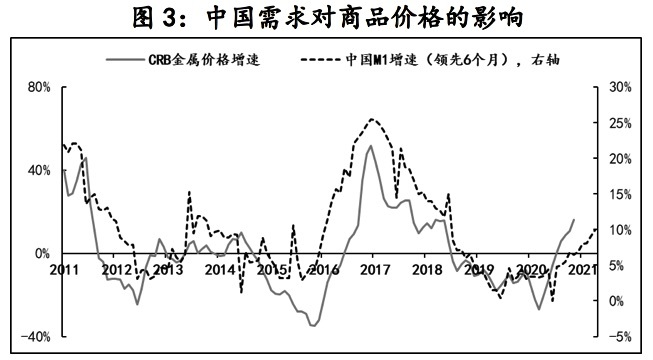

伴隨中國經濟于三季度由負轉正,尤其是受益于保護市場主體等“六保”為主要內容的逆周期調控,中國需求對全球商品價格的推動十分明顯,其中尤以金屬價格最為明顯,CRB金屬價格同比漲幅于8月份由負轉正,結束了兩年之久負增長的弱市格局,目前漲幅已經超過16%。而且本次疫情以來,中國需求對全球商品價格的領先關系愈發明顯,例如,中國M1(企業用于經營的活期存款)同比增速大致明顯領先CRB金屬價格6個月至9個月,參照已公布的M1增速,預計明年商品價格還將保持上升態勢。

鑒于中國經濟與其他國家恢復存在時滯,因此不排除,當明年下半年中國GDP季環比增速逐漸向1%回落時,全球商品價格漲勢很可能不會同步放緩,因為上升的海外需求很有可能會續接彌補中國需求的收縮,即明年商品價格存在持續上升的支撐條件。

對于中國而言,尤其是明年下半年,一方面經濟進入沖高回落常態的尾部,即經濟結束了疫后高速恢復階段,進一步向中期增速靠攏(按照已公布的2035年遠景目標,2021年至2035年期間經濟平均增長率只需4.7%即可完成遠景目標),另一方面商品價格卻因中國和其他國家需求續接帶動下持續上漲,即進入明年二季度,很可能出現經濟增速下降和商品價格上升并存的局面,甚至是階段性的短期“滯漲”。

上述,就是當下我們對明年中國宏觀經濟展望時,最為關注的三個核心問題。

(文章僅代表作者觀點。責編郵箱:yanguihua@jiemian.com)