文 | 獨角金融 謝美浴

編輯 | 付 影

入股杭州銀行(600926.SH)20年之久的澳洲聯邦銀行,決定“清倉”離場。

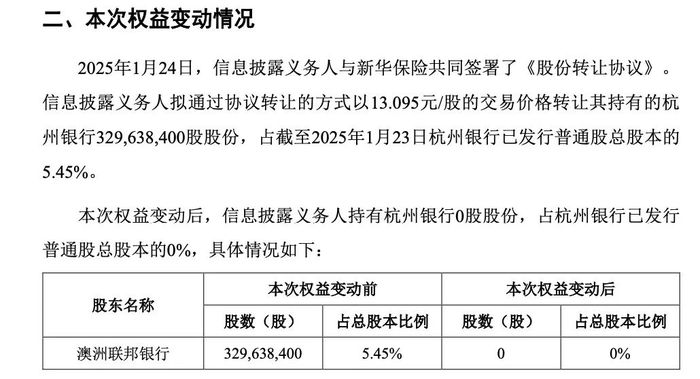

1月24日,杭州銀行發布公告,外資股東澳洲聯邦銀行擬“清倉”所持杭州銀行5.45%的股權,受讓方為新華保險(601336.SH)。

公告顯示,澳洲聯邦銀行轉讓所持杭州銀行股份為13.1元/股,股份轉讓價款共43.17億元。截至1月24日,杭州銀行最新收盤價為14.59元/股。相對市場價格,轉讓價格已折價10%左右。

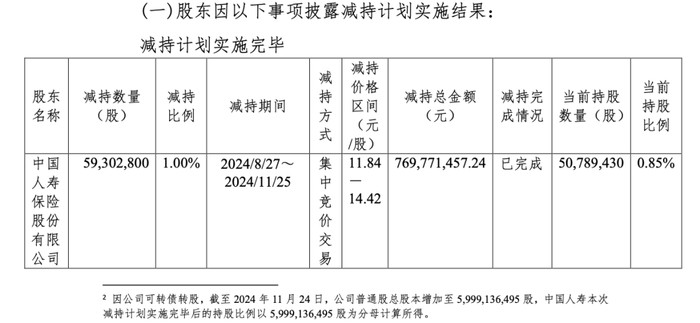

值得一提的是,2024年11月,陪伴杭州銀行15年的中國人壽(601628.SH),才剛剛對杭州銀行減持5930.28萬股,套現約7.7億元。

業績方面,杭州銀行仍是城商行中的優等生,2024年前三季度,杭州銀行營業收入 284.94 億元,同比增長 3.87%;凈利潤138.7億元,同比增長18.63%。

但杭州銀行也有需要完善之處,如回報股東方面已連續3年分紅率低于25%。而據《金融時報》報道,2023年銀行業上市公司分紅總額達6133.5億元,占銀行業凈利潤的29.28%,相當于2023年銀行業上市公司將近30%的利潤用于分紅。總資產已突破兩萬億大關的杭州銀行,下一步棋該如何走?

01 投資20年,澳洲聯邦銀行43億“清倉”離場

澳洲聯邦銀行與杭州銀行已經相伴20年。

澳洲聯邦銀行成立于1911年,公司為澳大利亞領先的綜合金融服務機構之一,主要在澳大利亞及新西蘭開展業務,同時也在英國、歐洲、北美及亞洲(包括北京和上海的分支機構)開展業務。

據杭州銀行招股書顯示,2005年9月,杭州銀行向澳洲聯邦銀行定向增發新股2.5億股,每股認購價格2.5元;2006年11月,澳洲聯邦銀行以0.36億元受讓浙江恒勵置業集團有限公司持有杭州銀行的1420萬股股份。

2009年,杭州銀行增資擴股,澳洲聯邦銀行再以現金出資9.1億元,認購其7000萬股;2014年,在杭州銀行增資擴股過程中,澳洲聯邦銀行又以每股10.85元的價格,認購杭州銀行7000萬股股份。

到2016年6月末,澳洲聯邦銀行持有杭州銀行近20%股權,為杭州銀行第一大股東。

而近年來,澳洲聯邦銀行開始大手筆轉讓杭州銀行股份。

2022年2月,澳洲聯邦銀行與杭州市城市建設投資集團有限公司、杭州市交通投資集團有限公司簽署股份轉讓協議,向二者合計轉讓杭州銀行5.94億股股份,占杭州銀行當時已發行普通股總股本的10%,轉讓價格為13.94元/股,總價82.75億元。

此次交易完成后,澳洲聯邦銀行持股比例降至5.56%。彼時澳洲聯邦銀行曾承諾,對杭州銀行剩余股份至少安排為期三年的鎖定期。

如今三年之期剛到,澳洲聯邦銀行就作價43.17億元,將所持杭州銀行剩余股權轉讓給了新華保險。

圖源:杭州銀行公告

澳洲聯邦銀行為何“清倉”杭州銀行股權?公告中提到是為了配合公司專注澳大利亞與新西蘭核心銀行業務、剝離非核心業務與投資的戰略。

中國投資協會上市公司投資專業委員會副會長支培元分析指出,“新華保險作為大型金融機構,資金實力雄厚、客戶資源廣泛,其入股有望為杭州銀行帶來新的業務合作契機,如深化銀保合作、共同開發創新金融產品、拓展銷售渠道等。同時,新華保險注重長期投資,有助于穩定杭州銀行股權結構,增強市場對該行的信心,吸引更多投資者關注。”

“然而,這一股權變動也存在潛在挑戰。短期內,市場可能對股權結構的突然變化產生疑慮,影響投資者情緒,導致股價波動。此外,澳洲聯邦銀行的退出可能使杭州銀行失去一些基于此前合作建立的國際業務渠道或技術交流機會,在業務銜接上需要一定時間調整。”支培元表示。

值得一提的是,除了澳洲聯邦銀行外,2024年11月中國人壽已減持杭州銀行5930.28萬股,持股比例降至0.85%,套現7.7億元。根據此前減持計劃公告,中國人壽減持杭州銀行股權原因為自身戰略安排和資產配置的需要。

02 資產質量領跑行業, 一年6次違規被罰超千萬

作為國內城商行的業績佼佼者,杭州銀行的業務發展和市場表現一直備受關注。

杭州銀行成立于1996年9月,注冊資本59.3億元,法定代表人為宋劍斌,目前,該行擁有200余家分支機構,網點覆蓋長三角、珠三角、環渤海灣等經濟圈。2016年10月27日,該行成功登陸A股,發行價為14.39元。

上市后,杭州銀行股價曾沖到30.29元/股,此后開啟了震蕩式下跌之路。尤其是在2020年4月最低時其股價已經跌至7.45元/股,隨后觸底反彈開啟了一波上漲。

上市首年,杭州銀行2016年末總資產為7204.24億元。時間來到2024年上半年,該行的總資產已經達到1.98萬億元,較上年末增長7.79%。

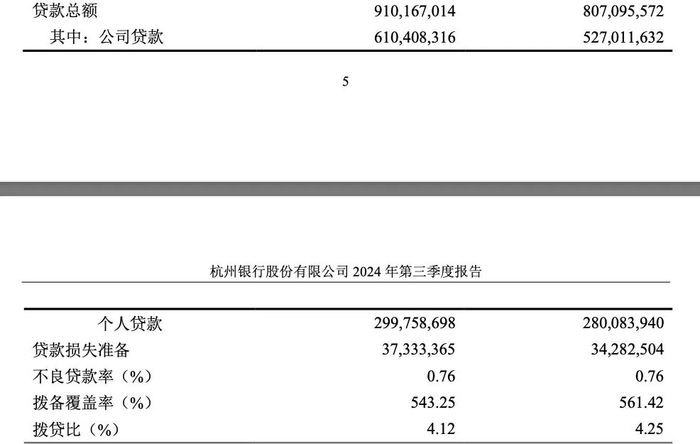

從資產質量來看,杭州銀行堪比大行,資產質量指標領跑行業。2024年三季度末,杭州銀行的不良貸款率為0.76%,與2023年末持平。而中國銀行業協會《城市商業銀行發展報告(2024)》顯示,2023年末城商行不良貸款率為1.75%。

2024年三季度末,杭州銀行的撥備覆蓋率為543.25%。撥備覆蓋率反映了銀行對貸款損失的彌補能力和對貸款風險的防范能力,撥備覆蓋率越高,反映了銀行具有更強的不良貸款風險緩釋能力。

不過,根據財政部2019年9月發布的《金融企業財務規則(征求意見稿)》,銀行業金融機構的撥備覆蓋率基本標準為150%,對于超過監管要求2倍以上的,應視為存在隱藏利潤的傾向,要對超額計提部分還原成未分配利潤進行分配。

香頌資本董事沈萌認為,“高撥備覆蓋率雖然可以顯示出管理層經營的穩健或對風險的管理,但也不排除會讓市場產生其他猜測,比如是否潛在風險遠大于表面的情況,所以才特別提高撥備率。”

北山常成基金投研院執行院長王兆江也指出:“過高的撥備覆蓋率說明杭州銀行閑置資金使用不充分,貸款占比較小,這樣會降低銀行本身的盈利能力,從而導致股東回報率不高,壓制資本市場的投融資潛力。”

同時,杭州銀行還面臨內控管理的挑戰。

2024年11月25日,杭州銀行涉及未對交易單證的真實性及其與外匯收支的一致性進行合理審查、違反規定辦理資本項目付匯等多項違規行為被罰沒645.5萬元。

同年8月12日,杭州銀行因違規向借款人收取委托貸款手續費、在投資同業理財產品時風險資產權重計量不審慎,以及向監管部門報送錯誤數據,部分EAST數據(監管標準化數據)存在質量問題,被罰款110萬元。

一起受罰的,還有時任時任杭州銀行北京分行金融發展四部總經理助理張璇,時任杭州銀行西湖支行客戶經理傅百三、萬里,時任杭州銀行彭埠支行行長孫雷雷。

2024年1月15日,浙江監管局開出的2024年“1號罰單”也給了杭州銀行。 因存在包括債券承銷業務與債券交易/投資業務間“防火墻”建設不到位、余額包銷業務未嚴格執行統一授信要求等違規違規行為,杭州銀行被罰款210萬元。同時,時任杭州銀行南京分行投資銀行部副總經理(主持工作)的毛韻喆也受到警告處罰。

此外,杭州銀行北京分行、合肥分行、舟山分行因違規辦理結匯業務、違反規定辦理資本項目資金收付、與融資租賃公司合作的業務管理不審慎等,相繼被罰款92.5萬元、45.51萬元、100萬元。2024年,杭州銀行上述6張罰單,涉及罰款合計1203.51萬元。

03 營收凈利持續雙增, 連續三年分紅比例低于25%

近年來,凈息差收窄,銀行業經營整體承壓,2024年前三季度,杭州銀行凈息差為1.29%、同比收窄了0.12個百分點。

但杭州銀行的業績似乎沒有受到明顯影響。2024年前三季度,杭州銀行營業收入 284.94 億元,同比增長 3.87%;凈利潤138.7億元,同比增長18.63%。

杭州銀行2021年至今凈利潤能夠連續保持在20%左右的增幅,確實難得。2024年前三季度,在A股42家銀行中,杭州銀行凈利潤增速排名第二,僅次于浦發銀行。

而在杭州銀行的業績增長構成中,投資業務和基建相關貸款扮演了重要角色。2024年前三季度,杭州銀行投資收益59.75億元,同比增長27.9%,是杭州銀行業績增長的主要支撐。

在貸款業務中,自2020年開始,對公貸款一直在杭州銀行占據主要地位。2020年-2023年,對公貸款占總貸款規模的比例分別為61%、62%、63%、65%。2024年前三季度,杭州銀行對公貸款為6104.08億元,占總貸款規模比例為67%。

圖源:杭州銀行三季報

興業證券發布的研報分析指出,杭州銀行對公基本盤繼續夯實,零售業務轉型和信用小微縱深推進,同時加強負債成本管理,息差收窄壓力有望趨緩。

此外,2024年三季度末,杭州銀行資產總額突破了2萬億大關,較2023年末增長9.58%至2.02萬億元。其中,貸款總額9101.67億元,較2023年末增長12.77%;存款總額1.18萬億元,較2023年末增長12.59%。

不過,截至2024年三季度末,杭州銀行的核心一級資本充足率為8.76%,較2023年末上升了0.7%,不過仍然在較低水平。

支培元指出,“較低的核心一級資本充足率會限制銀行的信貸投放能力和業務擴張速度,影響其服務實體經濟的效能,同時也可能引發市場對銀行穩健性的擔憂,不利于銀行的長期發展。”

“為提升核心一級資本充足率,杭州銀行可通過內源融資,即提高盈利能力,優化業務結構,提升資產質量,增加凈利潤留存等;或借助外源融資,如發行普通股、優先股或可轉債等方式籌集資金。此外,也可以考慮引入戰略投資者。“支培元表示。

另一面,從業績表現看,杭州銀行并不缺錢,但分紅率卻已三年低于25%。

自從2016年上市后,杭州銀行僅2019年、2020年現金分紅比例超過了30%,分別為34.13%、31.37%。2021年至2023年,該行的現金分紅比例分別24.55%、20.31%、21.44%。

從監管引導看,財政部2020年12月印發的《商業銀行績效評價辦法》將“分紅上繳比例”納入到經營效益的考核指標中,只要被考核銀行的分紅率達到30%即可獲得7分滿分,低于30%的則按照實際分紅率占30%的比例計算分數。

對于分紅比例低于30%,杭州銀行有兩方面考慮因素,一是資本監管要求趨嚴,為應對各種挑戰加強內生資本積累,保障內源性資本的持續補充,進一步增強抵御風險能力。二是支持實體經濟發展,該行處于穩健發展階段,合理保留部分利潤以及充實核心一級資本,滿足合意信貸規模投放,有利于公司增強對實體經濟的支持力度。

杭州銀行在2025年1月的業績說明會上表示,2025年有充分信心保持資產質量基本穩定,將在穩步提升貸款占比的同時,持續優化信貸投放結構,資源向科創、實體制造業等戰略性板塊予以傾斜。

總的來看, 市場的波動往往與內外部因素有關,這家城商行中的業績優等生,接下來能否提升分紅比例,積極改善公司治理以及合規管理?評論區聊聊吧。