界面新聞記者 | 鄒文榕

自2023年“業務三分類”通知發布以來,信托業正站上高質量發展的新起點上。

2024年,全行業信托資產規模首次達到27萬億元,資產管理信托、資產服務信托、公益慈善信托三大業務發展均取得積極成果。

擺脫傳統路徑依賴雖已見成效,但想要實現質量與效益的平衡,仍待行業探索。為引導行業實現健康、可持續發展,年內,監管頻頻出手,以較之過往更細化、更嚴格的方式,促使信托公司走向差異化和特色化的發展道路。

信托資產規模站上27萬億元

中國信托業協會披露,截至2024年二季度末,信托資產規模余額達到27萬億元,連續9個季度實現同比正增長。

這一規模不僅刷新了“資管新規”前行業最高數據(26.25萬億元),且站在新的歷史高度上,信托資產結構也已發生全新變化。

其中,證券投資信托規模累計達到9.10萬億元,較2023年末提升24.26%。標品信托已經成為全行業轉型共識。

近期召開的2024年中國信托業年會還透露,近一年來,全行業資產服務信托規模接近11萬億元,占比已達40%。

另據慈善中國網披露,截至12月12日,全社會已備案登記累計2158條慈善信托數據,財產總規模共82.69億元。

信托業配套制度已啟動修訂

信托業務“三分類”改革推進已一年有余,信托業“一法三規”何時修訂仍是行業關注焦點。

作為業內指導性文件,“一法”指《信托法》,“三規”涉及《信托公司管理辦法》、《信托公司集合資金信托計劃管理辦法》和《信托公司凈資本管理辦法》。目前四份行業指導文件自成立以來均未曾修訂,服役時間已長達23年、17年、17年和14年。

據證券時報報道,年初監管部門向信托公司下發《信托公司管理辦法(修訂征求意見稿)》;年末舉行的2024年中國信托業年會上,有監管人士亦透露,目前正制定1+N制度體系,其中“1”是指《關于信托業進一步高質量發展的指導意見》,“N”是指資產服務信托、資產管理信托等的業務細則。

同時,為推動行業深度轉型,監管部門正加快推進《信托法》修訂,也在推動信托財產登記制度和慈善信托稅收優惠制度盡快落地。

信托配合銀行理財使用“平滑機制”被調查

2022年銀行理財破凈潮以來,為維持“低波穩健”效果,銀行理財在產品中嵌套信托平滑機制以調節收益的現象越發常見,不少短期理財7日年化甚至高達4%,引發監管關注。

6月,某地金融監管局向轄內信托公司發布《關于進一步加強信托公司與理財公司合作業務合規管理的通知》,針對信托公司配合理財公司使用平滑機制調節產品收益,配合理財公司在不同理財產品間交易風險資產,為現金管理類理財違規投資低評級債券、違規嵌套投資存款提供通道,配合理財產品不當使用估值方法等四大問題進行排查。

針對平滑機制,《通知》指出,信托公司存在配合理財公司違規使用平滑機制調節產品收益,也即由多只理財產品申購同一集合資金信托計劃,合同約定信托計劃于贖回開放日或每個工作日通過循環“補差”和“計提”特別信托利益,實現不同理財產品間的收益平滑和凈值持續增加。

監管認為,相關業務模式使理財產品凈值未充分反映底層資產的風險收益波動情況,違反資管新規關于凈值化管理有關要求,涉嫌不公平對待投資者。

信托公司三方代銷被全面叫停

信托禁止通過三方財富公司或者個人推銷信托產品在業內早已是明文規定,按照《信托公司集合資金信托計劃管理辦法》、《關于信托公司風險監管的指導意見》等規定,信托公司發行信托產品只能通過信托公司直銷或委托商業銀行代銷。

但禁令之下,部分非標政信業務規模較大的信托公司仍與三方代銷合作密切。

6月中旬,部分信托公司收到屬地監管部門窗口指導,要求徹查與第三方代銷機構合作明細,叫停第三方代銷業務。

此外,因非標信托業務此前一直為監管壓降重點,有業內人士分析,叫停第三方代銷或也與此前非標類產品發行過多有關,部分信托公司政信業務收到監管窗口指導。

根據監管要求,信托機構需嚴格落實《關于金融支持融資平臺債務風險化解的指導意見》(國辦發〔2023〕35號文),通過“融資平臺查詢系統”查詢確認相關平臺是否列入監管名單中。若在名單之內,不管作為融資主體或者擔保主體,相關債務只減不增,降低高息非標融資。

信托產品有望迎來“強信披”時代

長期以來,包括信托等在內的資管產品存在信息披露不夠標準化、統一化、透明化的問題。

為對齊不同資管產品信披“顆粒度”,年中,證券時報報道,國家金融監督管理總局向部分信托公司、銀行理財、保險資管等下發《資產管理產品信息披露管理辦法(征求意見稿)》。

征求意見稿明確資管產品信息披露的一般規定,包括信息披露責任、方式、一般信息披露內容、信息披露合同約定等;同時強調了禁止性行為,包括虛假記載、違規承諾收益或者承擔損失;對私募產品進行公開披露或變相公開披露等。

信托非標業務需進行組合投資

7月,上海證券報報道,監管召集部分信托公司召開線上會議,傳達多項監管精神,比如非標信托需進行組合投資,新增固收類(債券投資)信托產品需用市值法估值等。

監管明確非標信托需進行組合投資,后續單一資產占組合的比例或不得高于25%。業內人士彼時表示,25%的比例限制可能到年底正式實施,目前要求非標組合至少投資兩個標的。

界面新聞記者從部分機構處獲悉,截至目前,非標25%比例限制尚未實施,各家在投資組合的實踐上進度也不一致,50%+50%、80%+20%、90%+10%的組合比例較為常見。

20家信托公司密集“換帥”

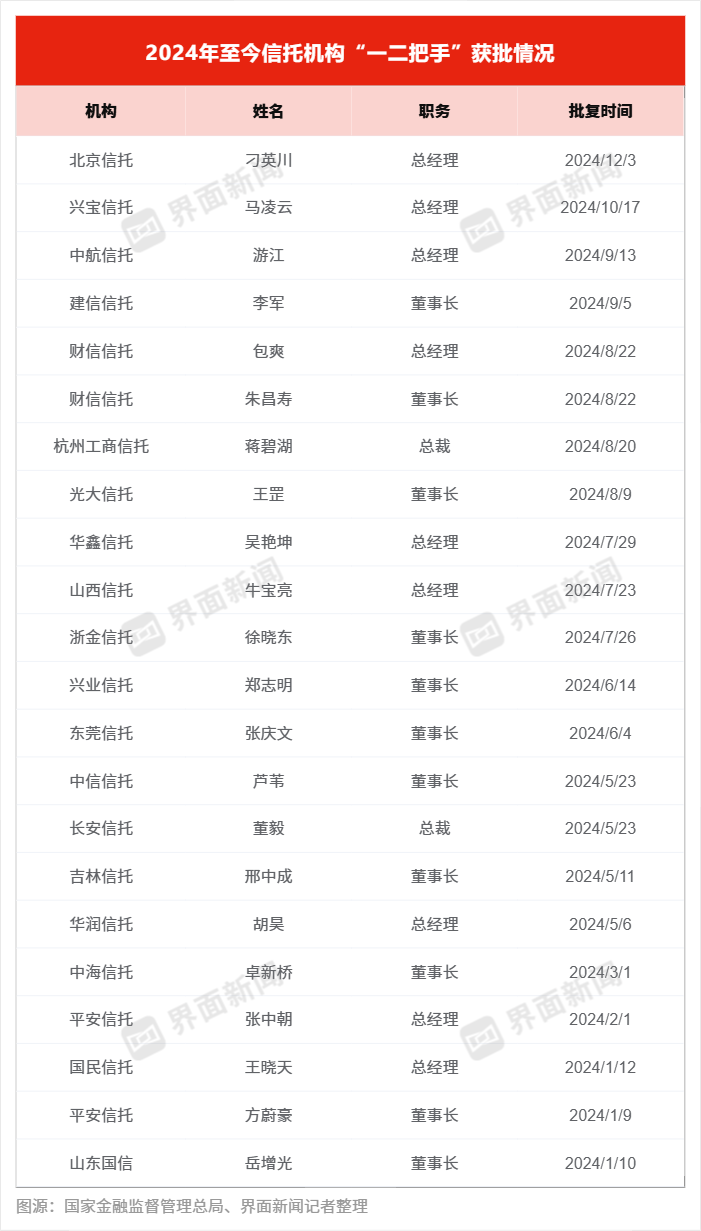

2024年以來,信托業高管更迭密度仍不遜于往年。截至發稿,已有20家機構共計22位信托董事長/總經理獲批。

平安信托和財信信托的董事長及總經理均于年內獲批上任;另有9家信托公司董事長迎新,9家機構總經理/總裁任命獲批。

此外,7月,中國信托業保障基金有限責任公司新任總裁及副總裁人選也相繼官宣。不過,公司官網顯示二人的高管任命仍處于擬任狀態。

“退金令”下,信托股權轉讓困難

6月,國務院國資委黨委在擴大會議上表示,各中央企業原則上不得新設、收購、新參股各類金融機構。

“退金令”下,部分信托退出中小金融機構股權有所提速,中小股東轉讓信托公司股權的也不在少數。

北京產權交易所顯示,目前,中航信托掛牌轉讓的嘉合基金27.27%股權,以及外貿信托持有的25%寶盈基金股權轉讓均仍在招商;國元信托轉讓金信基金31%或已找到接盤方,相關股東變更材料已在3月獲證監會接收;重慶信托轉讓國都證券4.72%股權于12月獲證監會批準。

相比之下,國央企股東退出信托公司股權稍顯困難。年內,北京信托、華信信托、中誠信托、中海信托、大業信托以及華鑫信托股東均曾公開掛牌過所持有的信托子公司股權。目前僅北京信托一持股0.18%的股東獲批退出。

此外,8月,中國信托登記有限責任公司51%股權轉讓亦被公開掛牌,轉讓底價15.6億元,轉讓方為公司第一大股東——中央國債登記結算有限責任公司。目前,該筆股權仍在平臺掛牌。

問題信托機構風險持續化解

1月,雪松信托官網發布三所(會計師事務所、資產評估公司、律師事務所)聘請公告,擬開展審計、評估和法律盡調相關工作,推動雪松信托清產核資項目。知情人士向界面新聞記者透露,三所在今年初進駐公司,相關審計工作已于上半年結束。

4月,國家金融監督管理總局四川監管局批復,同意四川信托依法進入破產程序。四川信托為我國2001年《信托法》頒布以來,第二家進入破產程序的信托公司。但與新華破產清算所不同的是,四川信托進入的是破產重整流程。

民生信托也于當月公告,公司與中信信托、華融信托簽訂了《委托服務協議》,聘請上述兩家公司為公司日常經營管理提供服務。公司相關的債權債務關系、信托法律關系不因此而發生改變。委托服務自2024年4月11日開始,結束時間由雙方協商。

9月,華融信托獲批更名為“興寶國際信托有限責任公司”。華融信托為首家由中國信保基金公司獨立接盤的陷入困境的信托公司。