文 | 略大參考 楊知潮

編輯 | 原野

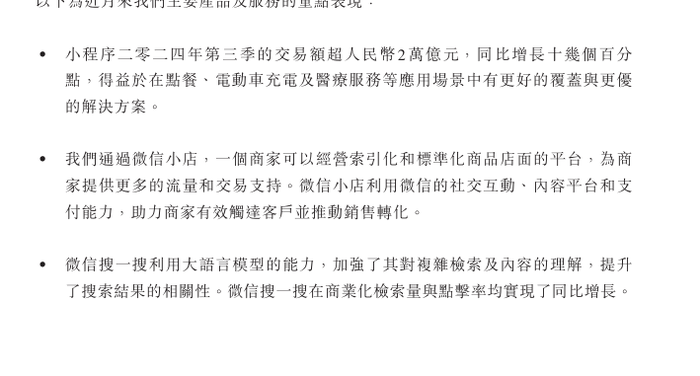

11月13日發布的三季報,騰訊首次披露了一個數據:三季度小程序GMV超過2萬億元,同比增長超過10%——這個數字比雙11的全網GMV還高。

在很長的時間里,超級APP微信的賺錢能力并不算強。相比淘寶、美團、抖音,這個APP離交易太遠。但經過數個季度的培育,它已經成為了互聯網世界的收費站:

吃飯點餐,微信有自己的餐飲系統。開車充電,微信可以連接充電樁。打車買票,微信有專用的小程序。花錢消費,微信有支付。即便是一毛不拔,微信也還有理財業務。

而只要有流量和錢從微信中流過,騰訊就可以收一筆費用。

01 微信,老根發新芽

三季報里,騰訊把小程序的成績放在了業績亮點的最開頭:2024年三季度,小程序的交易額超過2萬億。小程序的增長得益于在點餐、電動車充電、醫療服務等場景有更好的覆蓋。

潤物細無聲。騰訊已經幾乎覆蓋了衣食住行的全部,從線下的點菜到付款,從線上的搜索到小游戲,雁過拔毛,一系列的數字化交易,通過視頻號、小程序、搜一搜這些流量入口,都能在騰訊這里沉淀為一定量的收入。

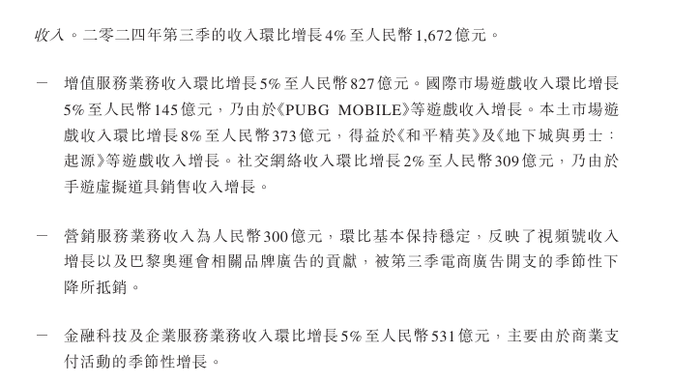

收入最明顯的體現是廣告,三季度,騰訊廣告同比增長16.6%,仍然是騰訊增長最快的業務。如果這一速度能維持,廣告將有希望取代社交娛樂業務,成為騰訊第三大收入來源——考慮到廣告的高毛利特性,它甚至有可能成為僅次于游戲的第二大利潤來源。

相較于此前幾個季度,微信廣告收入的增速有所下滑,低于分析師預期。但這不意味著微信的廣告業務達到了天花板。

當下微信的發展方向十分簡單:“向錢看齊”,把更多的流量,轉化為收入。用高管在財報會議中的話來說就是:我們系統地加強了微信的交易能力。

騰訊方面透露,目前的視頻號廣告加載率仍然遠低于同行,處于低個位數范圍。對于這部分變現騰訊非常保守,他們計劃在幾年的時間內逐步提升廣告加載率。

——如果這些廣告能夠流入騰訊自己的電商,將會轉化出更多利潤。在電話會上,馬化騰重點提到了微信小店:公司正在圍繞微信小店來升級整個電商戰略,希望基于微信生態來創造一個統一的、值得信賴的交易體驗。

看起來,有些類似抖音的打通貨架場和內容場。不過從過往騰訊在電商領域屢戰屢敗的經驗來看,微信小店的結局還需要時間來回答。

微信的另一個強大變現渠道來自金融。

三季度,騰訊的金融支付收入出現下滑。但花錢少了,存錢就會變多,與之對應的是,理財收入的上漲,最終基本抵消了支付收入的下滑。

有關理財收入,管理層在財報會議中提到了自己的藍圖:我們的長期目標是逐步引導更多用戶不僅僅購買貨幣市場基金,還可以投資于長期的股票型基金和ETF等產品。這意味著微信支付可以扮演一個類似券商的角色,而這向來是一個現金奶牛。

——從這也可以看出,微信想賺錢,渠道實在太多了。

02 游戲:最穩定的印鈔機

“我們的策略,我們相信,無論是國際還是國內,行業的稀缺資源是常青游戲。”

管理層在財報會議上的這話,是騰訊三季度的縮影。由于成癮性的存在和遷徙成本,當下的游戲用戶表現出了極強的忠誠度。看似老邁的騰訊游戲,也同比增長12.6%,達到了518億,創下收入和增速的歷史新高。

其中,本土游戲增長14%,國際游戲增長11%(剔除匯率影響)。

具體來看,王牌游戲《王者榮耀》和《和平精英》流水實現同比增長。中堅力量《無畏契約》和《火影忍者》季度日活創新高。

當然,騰訊也不完全是吃老本。在《地下城與勇士:起源》之后,三季度騰訊又做出了一個新爆款:《三角洲行動》,這款游戲首周注冊突破2500萬,騰訊認為這款游戲有長青的潛力。騰訊難以復制出一個新的《王者榮耀》,但零零散散,這家游戲公司還是制造出了一些爆款。

如果論單個游戲,騰訊存在一定下滑的風險。比如《地下城與勇士》開發公司Nexon下調了在中國區的預期,多個第三方數據也顯示,《地下城與勇士:起源》的流水出現了下滑的跡象。

但老中青三代的結合,造就了騰訊游戲的一個獨特優勢:它擁有很多超級爆款,但并不依賴某一個爆款,因此具備著相當強的抗風險能力,這可能是騰訊游戲相對其他游戲公司最大的優勢。

社交娛樂這邊的收入則基本維持穩定。由于直播業務的長期衰弱,眼下的騰訊社交網絡收入已經難以實現大規模的增長,占比不斷下滑:2021年Q1時候,社交網絡收入的占比還有21.3%,但到了2024年三季度,這一占比已經下滑到了18.5%。

雖然社交網絡收入的數量不行,但質量卻在提高。

一位重度騰訊用戶在微博上分享:從微信讀書、到QQ音樂,再到騰訊視頻,每個月他和家人在騰訊上充的錢接近百元。這是騰訊社交網絡業務當下的發展縮影:付費習慣的逐步養成。

落在財報里,是長視頻付費會員數同比增長6%,已經達到了1.16億。音樂那邊,在線音樂訂閱收入同比增長20.3%。在線音樂付費用戶數同比增長15.5%至1.19億,ARPPU進一步提升至10.8元。

如果加上閱文、虎牙等角色,把騰訊“奶頭樂帝國”的所有付費會員合并計算,其總數已經達到了2.65億,同比增長超過9%。

伴隨著付費用戶增長的放緩,騰訊已經在思考如何提高客單價。以騰訊音樂為例,更高級的SVIP數量已經超過了1000萬,最終拉高了ARPPU。雖然SVIP的規模占比仍然很低,但好消息是,其中多為年輕用戶。

這意味著,隨著更愿意付費購買內容的年輕一代的成長,漲價、提升付費率的策略,在相當長的時間里仍然會是有效的。

03 收費站的建成

相較于在海外再造一個拼多多的Temu,用即時零售席卷一切的美團,騰訊財報里吃老本的味道還是重了些。畢竟,新的《王者榮耀》還未出現,有關視頻號商業化的數據也越來越少的公開。

整個財報和財報會議里,騰訊管理層也透露出了一種保守,或者說穩重。

他們不會為未來畫餅,也沒有宣傳某個業務的何種想象力,即便是騰訊的AI業務,他們也沒有許以何種厚望。

比如在財報會議上,有分析師擔心,騰訊的利潤增長是可以持續的嗎?騰訊方面的回答是:沒有可分享的增長目標。——考慮到不久前拼多多和理想汽車都因管理層放出預期而遭遇股價大跌,這或許也是一種自我保護。

對于AI這種前沿技術,盡管騰訊也通過元寶進行了布局,單季度投入近200億元的研發開支,但對于AI的創收能力,他們的態度顯得非常保守:中國實際上沒有一個非常大的ToB市場,SaaS生態系統在中國并不那么活躍,總之,中國AI收入不會像美國那樣爆炸性增長。

但保守的底氣是,騰訊本就守著印鈔機。

整個三季度,騰訊調整后凈利潤達到了598.1億,同比增長33.2%,前三季度調整后凈利潤一共增長了45.5%,毛利率提升到了53%。

眼下,騰訊的“內生性增長”空間仍然十分巨大,視頻號還未真正進入賺錢的周期、搜一搜和AI的結合足以再造出一個主流搜索引擎、小程序游戲市場仍然保持著高兩位數的增長。老游戲還沒看到衰弱趨勢,新游戲卻已經具備了長牛的潛力。

即便是騰訊自己不涉及新興產業,騰訊依然有機會以“收費站”的模式分一杯羹,比如新能源汽車的充電站無論由誰來搭建,他們都得依賴微信平臺去連接用戶和完成支付,而微信就可以從中收錢。

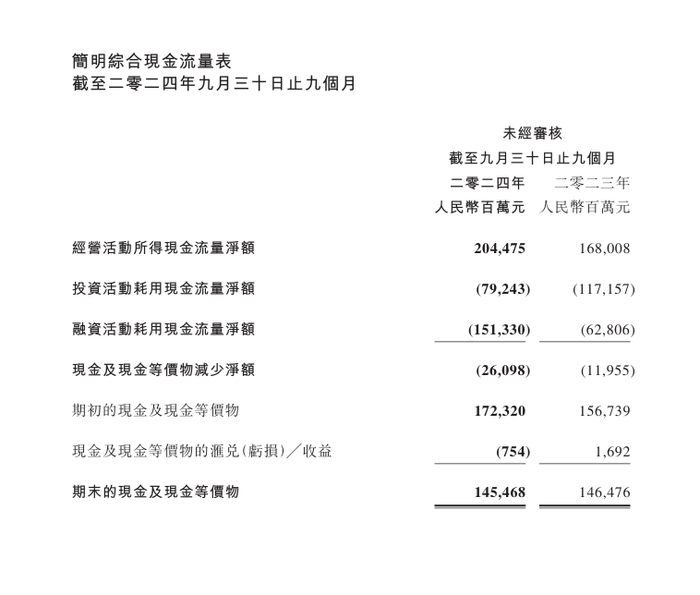

眼下,騰訊的錢已經多到花不完。整個2024年,騰訊已經投入了900億進行回購,預計今年總投入會超過之前定下的1000億目標。即便在如此大規模的回購下,騰訊的現金流仍然得到了顯著改善,賬上凈現金達到了955億,利息收入就達到了40億,超過了很多互聯網公司的年利潤。

并且管理層預計,明年仍然會產生顯著的自由現金流,可以進行分紅和回購——這或許就是錢淹脖子的感覺。