文 | 創業最前線 星空

編輯 | 蛋總

雖遲但到,成立已有19年的健康160,再次踏上IPO之路。

10月31日,健康160國際有限公司(以下簡稱“健康160”)向港交所遞交了上市招股書,擬在香港主板上市,申萬宏源香港和清科資本為聯席保薦人。

其實在2023年12月15日,該公司也曾提交招股書,但因為6個月內未通過聆訊,目前相關資料已經失效。

“二戰”港交所,健康160能否成功上市?

01 上半年營收增長乏力,付費企業客戶大幅下降

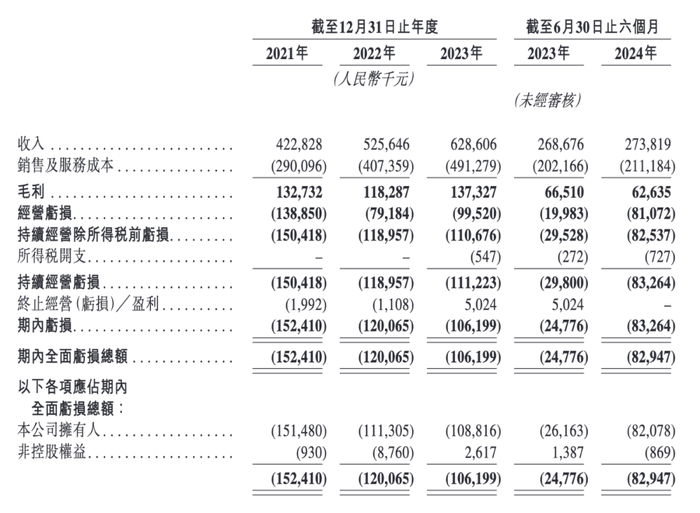

健康160最新的招股書顯示,2021年、2022年、2023年和2024年上半年(以下簡稱“報告期”),該公司的營收分別是4.228億元、5.256億元、6.286億元和2.738億元。

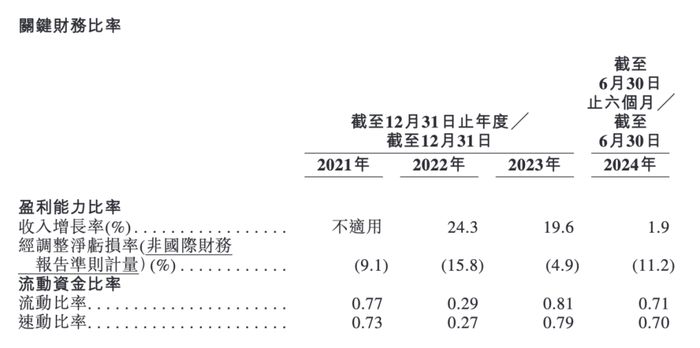

其中2024年上半年,該公司的營收較上年同期的2.687億元僅增長約1.9%,增速大幅放緩。而此前2022年、2023年的年營收增速均在兩位數以上,分別是24.3%和19.6%。

當前,健康160的主營業務有兩大塊,分別是醫藥健康用品銷售和數字醫療健康解決方案。

2024年上半年,醫藥健康用品銷售營收為1.968億元,較上年同期的1.856億元增加了6.1%。

不過,數字醫療健康解決方案業務的營收為7700萬元,較去年同期的8310萬元減少了7.4%。主要是在線營銷解決方案所得收入減少了890萬元,因為今年上半年公司將該業務的策略重點專項推廣160云醫院,但160云醫院的訂閱量增長并未帶來即時的收入增長。

此外,報告期內,健康160的業務還存在依賴低毛利率業務的特點。

過去3年半,健康160醫藥健康用品銷售收入占比為62.3%、73.2%、71.7%及71.9%;其中醫藥健康用品批發帶來的收入占比分別為42.2%、57.8%、66.1%及67.2%。

而從毛利率來看,醫藥健康用品銷售業務在2021年至2024年上半年的毛利率分別為4%、4.1%、1.9%和1.9%。

同期,數字醫療健康解決方案帶來的收入占比分別為37.7%、26.8%、28.3%及28.1%,毛利率分別為76.6%、72.8%、72.4%及76.4%。

也就是說,健康160公司的醫藥健康用品銷售業務營收占比超過6成,但其毛利率卻不到5%,甚至一度低至不到2%。而毛利率更高的數字醫療健康解決方案業務,其營收占比最高不到4成且呈現整體下滑趨勢。

盡管如此,在過往記錄期內,盡管健康160的大部分收入來自醫藥健康用品銷售業務,但數字醫療健康解決方案依然貢獻了他們毛利的大部分。

報告期內,公司整體毛利率分別為31.4%、22.5%、21.8%以及22.9%,整體呈現下滑趨勢,其中2024年上半年較去年同期的毛利率也有1.9個百分點的下降。

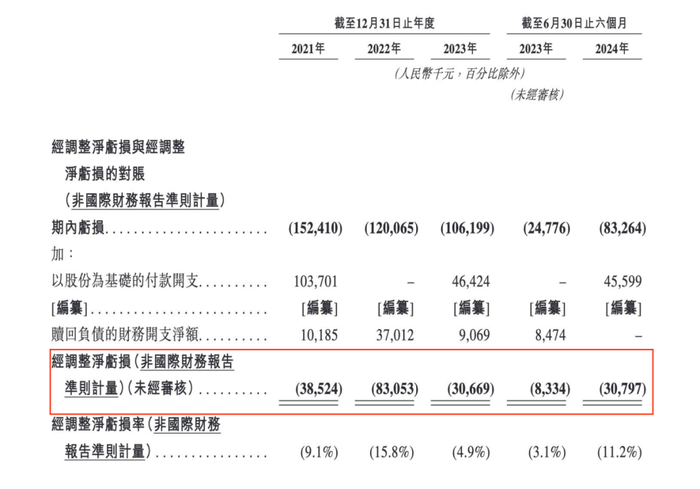

招股書顯示,報告期內,健康160公司權益持有人應占虧損分別是1.515億元、1.113億元、1.088億元及8207.8萬元;經調整凈虧損分別為3852.4萬元、8305.3萬元、3066.9萬元和3079.7萬元。

其中,2024年上半年權益持有人應占虧損8207.8萬元,較去年同期的2616.3萬元,同比擴大了213.7%。對此,健康160解釋稱,主要是因為向他們的銷售、行政及研發團隊授出股份激勵而產生以股份為基礎的付款開支。

此外,從用戶數據看,報告期內,該公司的注冊個人用戶數分別為3710萬、4330萬、4660萬和4890萬,呈現增長趨勢。

但平均月活躍用戶數則呈現整體下降趨勢,分別為390萬、330萬、310萬和300萬;平均日活躍用戶也出現增長乏力的情況,分別為40萬、30萬、30萬、30萬。

值得關注的是,報告期內,健康160付費企業客戶數呈現大幅下降趨勢,分別是245個、376個、145個和65個。

對此,健康160表示,這一下降主要是由于獲客方式發生了戰略性轉變,他們將重點放在了采購需求較大的企業客戶上。

健康160付費客戶中的個人用戶數也從2021年的1010.6萬人下降到2024年上半年的547.9萬人。

對于未來,健康160在招股書中表示,將計劃通過開發數字醫院解決方案等利潤更高的業務,進一步實現收入來源的多元化,不同業務線的收入組合的變動可能會對公司的盈利能力產生重大影響,因此,他們決定優化產品及服務組合,提高整體盈利能力。

02 存貨成本逐年增高,面臨短期償債壓力

最新的招股書披露,健康160的存貨成本在過往業績記錄期以及未來都是該公司銷售及服務總成本的重要組成部分。

健康160的存貨成本是指第三方供應商購買產品產生的成本,包括藥品、醫療健康用品以及醫療用品及設備。

報告期內,其存貨成本分別為2.503億元、3.648億元、4.408億元和1.926億元,分別占銷售及服務成本的86.3%、89.5%、89.7%和91.2%,呈現逐年上升趨勢。

同期,技術服務費用分別為2290萬元、2160萬元、2840萬元和770萬元,分別占銷售及服務成本的7.9%、5.3%、5.8%和3.7%。

健康160在招股書中明確表示,醫藥健康用品購買價格的變動已經并將繼續影響公司的銷售及服務總成本以及毛利率,若他們無法控制該等成本,其可能會嚴重影響公司的盈利能力。

報告期內,在該公司的關鍵財務比率中,其流動資金比率的流動比率分別為0.77、0.29、0.81、0.71。同期的速動比率分別為0.73、0.27、0.79、0.7。這些財務數據也說明該公司短期內在償債方面有一定的壓力。

報告期內,健康160的現金及現金等價物分別為8943.9萬元、3774.8萬元、5755.5萬元和4611.3萬元。

而同期,該公司90天內的貿易應付款項及應付票據金額分別是6466.6萬元、3971.8萬元、7997萬元和7020萬元。

報告期內,該公司的流動負債總額分別為2.961億元、5.441億元、2.533億元和3.042億元。

可以看到,今年上半年,該公司的現金及現金等價物無法覆蓋90天內的貿易應付款項及應付票據,并且也低于該公司的流動負債總額。

此外,健康160的流動負債凈額從2023年的4746.7萬元增加到2024年上半年的8737.4萬元,主要原因是該公司在今年上半年增加了短期借款4910萬元,且合約負債增加了1190萬元。現金及現金等價物減少了1140萬元。

健康160在招股書中表示,借款的增加主要用于支持業務擴張。

鑒于截至2024年6月30日的流動負債凈額狀況,該公司表示正在通過專注于高效的資產管理及審慎的負債控制,積極努力提升公司的流動負債凈額狀況。

其中,包括優化庫存管理、通過更嚴格的信貸條款加強對貿易營收款項的控制、通過優化現金管理確保流動性、延長與供應商的付款期限以改善應付款項管理等。

不過,這些措施落地后的效果如何,仍需時間檢驗。

03 曾獲9次融資,羅寧政持股33.99%

實際上,健康160的融資次數并不少,根據36氪創投平臺數據,健康160至少有過9次融資歷史。

圖 / 36氪創投平臺

招股書顯示,健康160的前身是羅寧政在2005年創辦的深圳寧遠,2005年就獲得了廈門立桐投資管理、盈信投資集團的投資。

羅寧政出生于1973年,他1996年7月畢業于國防科技大學計算機工程專業,曾在桂林工學院(現在的桂林理工大學)任教,1997年12月起在深圳市中西醫結合醫院提供計算機工程服務,2005年至2011年,在深圳中西醫結合醫院兼任信息健教科副主任。

羅寧政創辦的深圳寧遠早期是從事醫院管理系統的開發,2010年該公司推出在線掛號業務以及健康160平臺。

2012年,深圳寧遠獲得了啟賦資本的500萬元天使輪投資。此后啟賦資本又在2014年、2016年參與該公司的融資。

深圳寧遠的其他投資方還包括基石資本、遠致資本、中航信托、光谷醫院等。

2015年,當時的深圳寧遠還曾成功掛牌新三板,2017年6月,深圳寧遠更名為健康160。

2018年,健康160發布公告表示為配合公司業務發展及戰略需要,綜合考慮公司掛牌維護成本、后續投資機構引入等因素,決定從新三板摘牌。

當時羅寧政曾表態,2019年就要啟動IPO。

公開資料顯示,健康160最近的一次融資是在2020年底,之后就沒有新的融資報道。

不過,該公司一直有獲得銀行的借款。截至2024年6月30日,健康160的借款增加了427.4%至5270萬元,主要原因就是2024年上半年他們獲得了新的銀行借款,其中大部分為有抵押或有擔保。

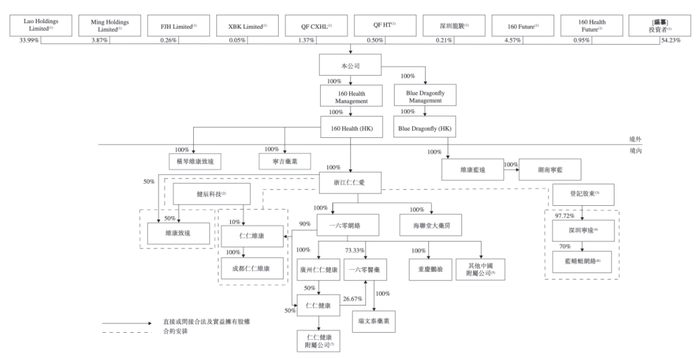

招股書顯示,上市前,羅寧政通過Luo Holdings Limited持有健康160公司33.99%的股份。此外,啟賦資本創始人傅哲寬持股17.07%。基石資本持股6.49%,分享投資持股4.21%,清科實體持股1.26%。

未來,健康160想要成功上市,依然要確保公司的穩健經營,嘗試改善公司的盈利能力,降低自身的償債壓力,這些都是羅寧政及其管理團隊要盡快解決的經營難題。