界面新聞記者 | 郭凈凈

近日,港交所官網披露,活力集團控股有限公司(簡稱“活力集團”)提交的主板上市申請材料已獲受理。至此,這家前新三板公司正式沖刺港股IPO。

活力集團前身是深圳活力天匯科技股份有限公司,簡稱“活力天匯”,曾于2017年9月11日在新三板掛牌;考慮到于新三板的買賣活動、股份流動性及品牌知名度可能無法符合預期,該公司于2021年2月18日摘牌。公司原計劃申請上交所科創板IPO上市,曾與申萬宏源證券訂立輔導協議,并于2019年5月向深圳證監局提交上市輔導備案。

活力集團表示,考慮到其長期業務發展計劃及進一步擴張的融資需求,公司于2021年7月自愿決定不再繼續進行A股上市申請,并尋求在香港上市。公司稱,其2023年收入超過5億港元,預計市值超過上市規則第8.05(3)條規定的40億港元。

市場份額僅1.2%,遠低于第一名的31.6%

作為綜合出行平臺,活力集團分別于2009年、于2012年推出航班管家、高鐵管家這兩大拳頭產品;公司從一家純粹旅行信息提供商發展成為一個綜合出行平臺,為用戶提供出行前、出行中、出行后的一站式旅游相關服務。

據弗若斯特沙利文,該公司2023年總交易額為308億元,在中國一站式綜合出行平臺中位居第二,當年公司市場份額約1.2%,而排名第一的同行市場份額高達31.6%,排名在活力集團之后的同行公司市場份額為0.2%。

具體看來,2021年至2023年及截至2024年6月30日止六個月,活力集團出售的機票數量分別約為1440萬張、1180萬張、2210萬張及1420萬張;機票GMV分別約為98億元、89億元、183億元及110億元。截至2024年6月30日,該公司的機票供貨商包括超過440家國內及國際航空公司及超過190家機票代理機構,覆蓋中國超過7400條國內航線及超過250個機場以及中國境外超過57000條航線及超過4500個機場。

根據弗若斯特沙利文的資料,按2023年在線機票預訂產生的總交易額計,活力集團是中國第五大第三方平臺,其市場份額約1.5%;而排在該公司前面的四個同行市場份額分別是26.8%、8.7%、5.5%、1.9%。

另外,2021年至2023年及截至2024年6月30日止六個月,活力集團出售的火車票數量分別約為7850萬張、3850萬張、8930萬張及4740萬張,合共產生火車票GMV分別約95億元、49億元、123億元及60億元。于2023年,按GMV計算,中國前五大第三方平臺約占在線火車票預訂市場的25.6%,其中該公司以市場份額2.2%排名第三,排在其前面的同行市場份額分別是17.8%、2.3%。

活力集團稱,公司是首個獲得中國航空業權威數據來源官方授權的出行平臺。截至2024年6月30日,公司的服務遍及逾220個國家和地區逾5000個機場,包括逾3000個國內火車站及為逾40萬家酒店提供預訂選擇;所有平臺的注冊用戶累計超過1.74億人。截至最后實際可行日期,該公司數據及技術服務覆蓋出行、旅游、酒店、保險及物流等逾150家公司。

不過,活力集團稱,公司非常依賴上游航班數據供貨商的官方數據授權以為用戶提供服務。該公司與中國一家航空業權威數據來源訂立數據授權協議,并預計在現有期限屆滿后續簽協議,其與該供貨商訂立的協議為期一年,并允許在通知后終止。“如果該供貨商終止合約,或在現有期限到期時拒絕續簽,我們可能無法以商業上可行的方式物色提供航班信息的替代途徑,在這情況下,將會對我們的業務、財務狀況及經營業績造成重大不利影響。”

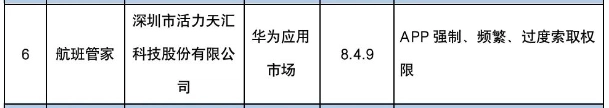

需要指出的是,活力集團旗下兩大拳頭產品航班管家、高鐵管家曾因侵害用戶權益行為遭工信部通報。界面新聞獲悉,工信部曾于2023年3月通報,航班管家(應用版本:8.4.9)所涉問題為“APP強制、頻繁、過度索取權限”。

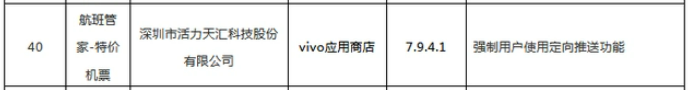

另外,工信部曾于2020年12月發布2020年第六批關于侵害用戶權益行為的APP通報,航班管家、高鐵管家所涉問題均為“強制用戶使用定向推送功能”。

報告期內曾連虧兩年,8年融資近12億元

活力集團收入主要來自旅行相關服務,包括交通票務、企業差旅管理、網約車、住宿預訂及其他旅行相關服務。

2021年至2023年及2024年上半年,該公司實現收入分別是3.44億元、2.8億元、5.02億元及2.81億元,期內利潤分別是-3.58億元、-75.8萬元、5930.9萬元、3171.2萬元。報告期內,該公司的毛利率分別為49.8%、47.1%、56.8%、58.6%。

活力集團客戶包括付費用戶、TSP及需要旅游、營銷或技術服務的企業客戶。報告期內,該公司五大客戶的應占收入分別為5440萬元、8460萬元、8980萬元及6330萬元,分別占總收入的15.9%、30.2%、18%及22.5%;其中,公司最大客戶應占收入分別為1700萬元、3810萬元、3090萬元及2550萬元,分別占總收入的5%、13.6%、6.2%及9.1%。

活力集團指出,公司處于高度競爭行業且擬繼續產生大量廣告及營銷開支,并利用其他資源維持及增加品牌認可度。2021年至2023年及2024年上半年,該公司銷售及營銷開支分別是9451.3萬元、4409.8萬元、1.16億元、6264.9萬元,分別占收入比例的27.5%、15.7%、23.1%、22.3%。

報告期內,該公司的銷售成本分別是1.73億元、1.48億元、2.17億元及1.16億元,分別占當期收入比例的50.2%、52.9%、43.2%、41.4%;一般及行政開支分別是2.88億元、2779.7萬元、3907.7萬元、2718.4萬元,分別占收入比例的83.8%、9.9%、7.8%、9.7%;研發開支分別是1.44億元、5920.2萬元、7131.3萬元、3792.1萬元,分別占收入比例的42%、21.1%、14.2%、13.5%。

另據關注,2021年至2023年及截至2024年6月30日止六個月,活力集團的總負債分別是2.16億元、2.23億元、2.82億元、4.41億元,其中流動負債總額分別是2.1億元、2.19億元、2.71億元、4.33億元;期末現金及現金等價物分別是2.88億元、2.84億元、2.69億元、4.81億元。

報告期內,公司融資活動所得/(所用)現金凈額分別是9252.4萬元、-3168.9萬元、-214.5萬元、1.01億元,經營活動(所用)/所得現金凈額分別是-2565萬元、201.5萬元、1764.8萬元、8687.9萬元。

活力集團解釋稱,公司于2021年錄得經營現金流出2565萬元;鑒于過往現金需求及疫情后的快速增長,公司日后可能需要額外的現金資源用于業務擴張、營銷計劃、技術投資或可能決定進行的其他投資。倘該等資源不足以滿足其現金需求,公司或會尋求獲得信貸融資或出售額外的股本或債務證券。“出售額外的股本證券可能導致現有股東被攤薄。產生債務將導致償債責任增加,并可能導致產生經營性及融資性契諾,從而限制營運。目前尚不清楚是否能夠以可接受的金額或條款獲得融資,或者根本無法獲得。”

活力集團自2016年完成六輪融資,曾先后獲得民航基金、大鵬航旅、陜西紓困基金、Fontus SPC、華興資本、華蓋創投、山東高速、華金資本(000532.SZ)等投資,合計增資額約12億元。招股書顯示,活力集團共同創辦人執行董事、董事會主席兼首席執行官王江控制行使公司合共約35.15%的投票權。

針對此次港股IPO融資目的,活力集團表示,擬將用于增強研發能力且在業務營運中擴大AI的應用;布局海外業務,包括與海外市場的當地服務供應商合作、打造海外產品;并進一步投資于銷售及營銷工作等。