界面新聞記者 | 袁穎琪

界面新聞編輯 | 陳菲遐

雙匯發展(000895.SZ)已連續三個季度營收、凈利雙雙下滑。

這家公司最新披露的財報顯示, 2024年上半年營收275.93億元,同比下降9.31%;歸母凈利潤22.96億元,同比下降19.05%。比這個數據更糟的是,今年二季度雙匯發展營收和歸母凈利潤較前一季度加速下滑,分別下滑9.78%和24.02%。

盡管業績下降,但雙匯發展仍然保持了一直以來的高分紅政策,計劃向全體股東每10股派發現金紅利6.6元(含稅),股利分配率達到99.58%。

雙匯發展業績持續下滑的原因是什么?該怎樣解讀中報透露出的信息?

需求萎縮,經銷商數量下降

雙匯發展業務涵蓋了從飼料生產到商業零售的整個產業鏈,具體包括養殖、畜禽屠宰、肉類食品加工銷售、肉類罐頭、速凍肉制品、定型包裝熟肉制品(含清真食品)等。

分產品看,肉制品業務方面,雙匯發展上半年銷售收入為123.73億元,同比下降9.64%。其中,第二季度包裝肉制品板塊收入55.8億元,同比下滑15.19%。雙匯發展表示,肉制品板塊營收加速下滑,主要是由于市場需求不振,線下傳統渠道銷量下滑明顯所導致。

生鮮產品業務方面,雙匯發展上半年營業收入133.25億元,同比下降16.14%。其中,第二季度生鮮板塊收入74.26億元,同比下降7.01%。盡管面臨挑戰,但收入降幅有收窄趨勢,營業利潤也開始恢復增長。

上半年肉制品市場需求疲軟,雙匯發展的肉制品業務面臨“量價齊跌”局面。上半年,雙匯發展肉類產品總外銷量151萬噸,同比下降7.74%。同時,因生鮮品業部分渠道低價競爭激烈,公司控制在低毛利、經營效果不佳渠道的銷售,生鮮品業經銷商數量同比下降。截至6月底經銷商為17305家,對比年初凈減少455家,降幅2.56%。這是多年來雙匯發展的經銷商首次出現下降。其中,長江以南的經銷商為5759家,較年初下降4.53%;長江以北的經銷商為11546家,較年初下降1.55%。

利潤端方面,盡管生鮮豬產品、禽產品市場價格低迷,造成雙匯發展產品毛利率下降,但整體噸利仍處于歷史較好時期。上半年白羽肉雞均價為3.77元/斤,較去年同期下滑0.92元/斤,跌幅達19.62%。豬肉價格則從最低不足14元/公斤上漲至約18元/公斤,主要得益于市場售價上浮以及養殖端成本顯著下行。雙匯發展上半年的利潤總額為31.53億元,同比下降14.16%。2024年一季度雙匯發展肉制品噸利為5000元/噸左右,環比、同比均明顯提升,并創歷年單季度最高;二季度噸利有所下降。上半年雙匯發展肉制品噸利在4700元左右,同比明顯提升。預計下半年公司肉制品噸利環比上半年會有所下降,但仍有望維持在較好水平,全年肉制品噸利將處于歷史高位。

“特色”凍肉業務失去優勢

上述收入、利潤的波動,主要源自肉制品產業鏈供需變化帶來的周期性波動。不同于一般肉制品加工企業,雙匯發展有很大一部分生鮮凍品業務與母公司相關。

雙匯發展主營業務包括屠宰業務和肉制品業務,其中屠宰業務生產的生鮮凍品包括冷鮮肉和凍肉。凍肉部分來源于國內生豬屠宰,部分通過雙匯發展母公司羅特克斯從美國進口,利用中美豬肉價差異降低原料成本,擴大利潤。

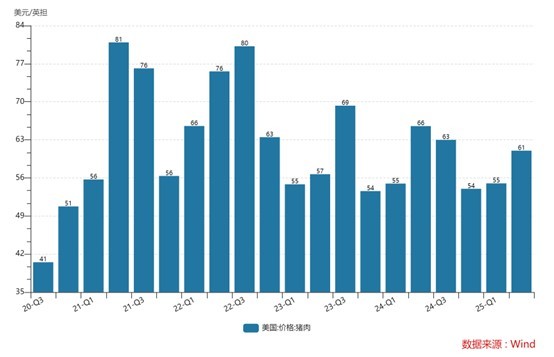

由于飼料成本和規模化養殖的差異,中國的生豬價格常年高于美國,中美豬肉價差較大。按照Wind數據,一季度美國豬肉55美元/英擔的價格換算,約相當于8.2元/公斤,不考慮運輸成本的情況下低于當前國內豬肉價格的18元/公斤。而目前正是國內豬肉價格的歷史低位區間。通常情況下,雙匯發展會在中美豬肉價格價差加大的時候,或者國內豬肉價格高企的時候,加大進口凍肉業務,以期獲得更高利潤空間。

自從疫情爆發以來,美國國內通貨膨脹飆漲,有一段時間國際海運的運費也在上漲,兩相擠壓之下,雙匯發展的進口凍肉利潤空間就被擠壓了。而2020年至2023年,由于在高點時“囤”多了凍肉,疊加國內豬肉價格快速下行和需求萎縮,雙匯發展連續多年計提這些“凍肉”的減值損失。2020年至2023年,公司資產減值損失(大部分為存貨跌價損失)合計為29億元。今年上半年,該趨勢仍在繼續,雙匯發展又計提存貨減值1.39億元。

事實上,2019年開始,雙匯發展持續計提存貨減值的情況未有間斷。而此前,雙匯發展鮮少出現這樣大額計提。

雙匯發展的這項“特色”凍肉業務之所以可以進行,也和母公司資源有關。2019年初,雙匯發展通過向其控股股東雙匯發展集團的唯一股東羅特克斯發行股份的方式,以402億元吸收合并雙匯發展集團,這次交易構成了重大資產重組。此次重組目的是為了進一步聚焦肉業主業,優化治理結構,并且通過并購方式,雙匯發展的股份與雙匯發展集團的股東進行交換,從而實現對母公司的解散。2019年9月,雙匯發展完成了對雙匯發展集團的吸收合并,羅特克斯持有雙匯發展73.41%的股權,成為第一大股東。在此之前,雙匯發展集團的重組歷程還包括了對美國史密斯菲爾德的收購,以及萬洲國際在香港的上市,中間涉及多次管理層收購和股權變更,股權結構極為復雜。直至2019年雙匯發展通過增發股份整體吸收合并雙匯發展集團剩余資產,雙匯發展的股權結構變的清晰,雙匯發展成為萬洲國際在中國的唯一業務實體。

此后,雙匯發展每年的年報中都會披露和母公司羅特克斯的關聯交易。2019年以來,雙匯發展和羅特克斯的關聯交易約占其關聯交易總額的70%左右。最高峰是2020年,雙匯發展和羅特克斯的關聯交易為120.84億元,此后逐年下降,2021年到今年上半年分別為93.21億元、62億元、60億元和28.8億元。2024年上半年受價差等因素影響,公司肉類進口量同比小幅下降。

今年下半年,考慮到加息預期,美國的豬肉價格有望回升。疊加運費價格可能回升等多重因素,雙匯發展進口凍肉業務的“價格差”走闊仍不樂觀。公司表示,下半年將加強拓展采購網絡,豐富進口品類,爭取外貿業務穩定發展。

養殖業務虧損

雙匯發展的養殖業務也受到了一定程度挑戰。

2022年前后,雙匯發展研判上游養殖業會是未來增長較快的行業,于是加大養殖板塊業務布局。2020年時,雙匯發展定向增發的募資項目中就包含了肉雞產業化產能建設項目和生豬養殖產能建設項目。兩個養殖項目合計計劃投資總額超過78億元。隨著新建項目陸續投產,公司的養豬業和禽產業規模會大幅增長,產業協同優勢也會明顯增強。

不過,雙匯發展擴產能的時間節點正好趕上了養殖行業需求低迷、供給清退的階段。由于禽類、豬市場價格低迷,公司養殖板塊也處于虧損中。雙匯發展上半年養殖業務虧損3.25億元,延續了去年的虧損狀態,主要由于毛雞價格大幅下降導致禽類養殖業務利潤受到影響。

上半年,盡管生豬出欄量同比下降,但雙匯發展的養殖指標有所改善。公司將繼續加強養豬業的整頓提升,以持續改善養殖成績。同時,肉雞養殖方面,出欄量同比增長,養殖成本同比下降。下半年如果白羽雞行情回升,隨著出欄量進一步增加,養殖成本有望繼續下降,白羽雞的盈利壓力將有所緩解。

雙匯發展的半年報也并非全無亮點。整體肉制品需求疲軟情況下,公司開拓新渠道希望穩定營收。上半年,雙匯發展肉制品在會員超市、休閑零食、連鎖便利等新渠道的銷量同比實現40%以上的增長,同時線上電商業務的銷量、收入同比實現兩位數增長。

展望下半年,雙匯發展半年報中凸顯出的問題并不容易解決。需求疲軟,進口凍肉優勢不再,養殖業務虧損等不利因素恐怕依然會存在。這將對雙匯發展的管理提出更高要求。