文|MedTrend醫趨勢

在大健康領域,創新藥無疑是最充滿變數的賽道之一。

中國創新藥市場,從資本的瘋狂涌入,到近6000億市值化為烏有,只不過短短三年時間。

而跟歐美比起來,中國創新藥產業還很年輕,泡沫、失敗、套利的混亂局面是成長必經之路;與此同時其展現出的自我調整、修正、追趕的能力也異常驚人。

7月9日,中國臨床階段Biotech康諾亞發布公告,將2款雙抗新藥CM512、CM536的大中華區外全球權益授權給美國創新藥企Belenos Biosciences。

- 根據協議,康諾亞將收到1500萬美元(約1億元人民幣)預付款、1.7億美元(約12.3億元人民幣)里程碑金額,以及特定比例的銷售分成。此外,康諾亞全資附屬公司一橋香港將獲得Belenos約30.01%的股權;康諾亞董事長陳博將加入Belenos董事會。

近期,像這樣“資金+股權”的出海新模式,似乎在2024年以來被越來越多的中國藥企采用,比如此前恒瑞GLP組合授權給Hercules、葆元醫藥與美國藥企Nuvation Bio的全股票交易等。在艱難環境下,中國創新藥企不斷探索新模式“自救”的同時,國家重磅政策也迎來曙光。

7月5日,國務院常務會議召開,流傳已久的《全鏈條支持創新藥發展實施方案》(下稱“方案”)正式獲審議通過。今年以來,北京、上海、廣州、珠海、江蘇、山東為代表的多個省市,已紛紛率先出臺相關全鏈條創新藥扶持政策。

在經歷了2015、2020兩大歷史節點的中國創新藥行業,2024中國創新藥賽道是否會再次迎來歷史性變革?

01、BD取代IPO成為募資主渠道

自上世紀七十年代起,美國首次見證了Biotech企業的誕生。然而,在接下來的幾十年里,由于業績長期虧損和投資回報的不確定性,許多企業逐漸失去了市場的青睞,導致數千家企業黯然離場。而首批“勝出”的三大企業——基因泰克、安進、渤健,如今仍舊在新一輪周期中接受著市場的考驗。

中國創新藥企在全球舞臺暫露頭角源自于License-out。

2020年被稱作中國創新藥License-out元年,國內藥物出海數量迎來爆發性增長。據咨詢機構ChinaBio統計顯示,2020年中國藥企和海外藥企的跨境交易達到271起,相較2015年增長300%,且創下了單項金額30億美元的全球新記錄。

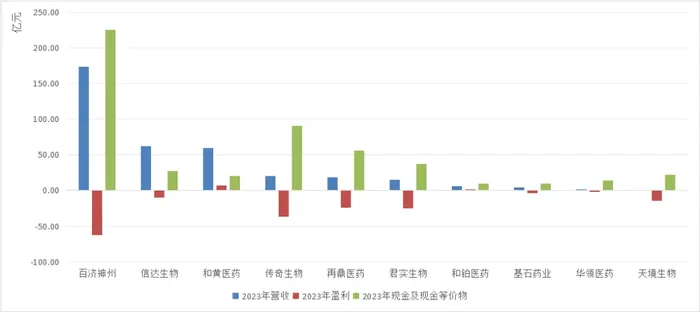

同年,著名醫藥網站FiercePharma評選出了全球最關注的十大中國生物科技企業,包括,百濟神州、君實生物、信達生物、天境生物、再鼎醫藥、基石藥業、和黃醫藥、傳奇生物、和鉑醫藥、華領醫藥(排名不分先后)。

三年后,分化之路越發明顯。

百濟神州仍是中國創新藥企領頭羊,但是虧損依舊嚴重。

信達生物越來越有老牌藥企的感覺,比如“養一個創新藥企孩子”。

- 2024年7月5日,宣布將此前在原BCMA CAR-T合作下擁有的相關權益(按照約定價格)退回給馴鹿生物;同時,信達將按照相同價格入股馴鹿生物,入股后將持有馴鹿生物18%的股份。

和黃醫藥無論在盈利方面還是出海成果,顯然都走的很穩健。

- 2023年,和黃醫藥營收增長97%至8.38億美元。其中將呋喹替尼除在中國以外的全球權益授予了武田制藥,首付款高達4億美元(28億元),總額可達11.3億美元,創下中國小分子新藥出海授權交易的新紀錄;11月呋喹替尼在美國獲批上市后,兩個月內即實現了1510萬美元的銷售額。

和鉑、基石似乎開啟了專注研發模式。

2022年10月,和鉑醫藥將其處于關鍵性臨床III期的兩個核心產品將一停一“賣”;11月15日,將旗下生物大分子工廠以損失約6193萬元出售給藥明海德;在這一系列戰略調整操作后,其股價波動上揚。

2023年,和鉑醫藥繼續發揮License out“專長”,2月就創新雙抗B7H4 x 4-1BB( HBM7008)與Cullinan Oncology達成超6億美元的合作;12月授予輝瑞一款創新ADC產品HBM9033的獨家許可權,獲得5300萬美元首付款及最高超10億美元的里程碑付款。截至2023年,凈利潤1.61億元。

基石藥業商業化速度很快,6年左右時間就上市了4款新藥(且都是腫瘤藥);目前商業化已全部授權出去。

- PD-L1舒格利單抗由輝瑞負責在中國大陸地區的開發和商業化;

- 普拉替尼在中國大陸的商業化權益轉給了艾力斯;

- 艾伏尼布在大中華地區和新加坡的獨家權益出售給施維雅;

- 2024年7月,基石藥業與恒瑞醫藥簽訂阿伐替尼片在中國大陸獨家推廣協議:基石藥業將獲得3500萬人民幣首付款,同時阿伐替尼在中國大陸的銷售收入仍將納入基石藥業財報,恒瑞醫藥后續將從基石藥業收取服務費。

而天境生物經歷了管理層大換血后,如今已成為一家總部位于美國的全球生物技術公司。

有趣的是,文首License out事件主角康諾亞創始人陳博,此前與君實生物有頗深的淵源。

- 2012年12月,君實生物在上海成立;2013年1月,科學家陳博、投資人熊俊成為君實生物大股東,此后陳博領導研發出中國首個PD-1產品——特瑞普利單抗注射液;2018年12月,陳博于君實生物登陸港交所前正式退出。

創新研發管線似乎是中國藥企在全球舞臺的新名片,2023年,中國對外授權(License out)交易數量首次超過對內授權交易數量,這表明中國創新生物技術被越來越多的跨國藥企認可。

截至2024年1月,中國的新藥研發企業數量占全球的16%,位居全球第二。

具體來看,截至2024年1月2日,全球新藥研發管線數量>70個的企業共25家,中國有4家。

- 恒瑞醫藥首次躋身Top10,位居第8,擁有研發管線147個;

- 中國生物制藥(第15)、復星醫藥(第17)、石藥集團(第24),分別擁有研發管線103個、90個、73個。

與此同時,2023年BD首付款(22億美元,約160億元)首次超過IPO渠道募資總額,也意味著中國創新藥企融資方式有了顛覆性改變;BD取代IPO成為中國創新藥企募資主要來源。

02、市場為什么對“全鏈條支持”反應冷淡?

資本永遠沖在產業最前線。

逐利是資本的天性,能夠快速捕捉到具有潛力和增長空間的產業機會。當一個產業展現出良好的發展前景、創新的商業模式或巨大的市場需求時,資本往往會率先涌入,為產業的發展提供必要的資金支持。

2015年,在經歷了號稱“史上最嚴的數據核查要求”后,中國醫藥產業的創新和集約化兩大方向被確定。

- 2015年7月22日,CFDA發布的《國家食品藥品監督管理總局關于開展藥物臨床試驗數據自查核查工作的公告(2015年第117號)》。

- 2018年3月,中國國家藥品監督管理局(NMPA)成立,國產創新藥集中獲批上市;同年,麥肯錫報告中國對全球醫藥研發的貢獻率上升至4%-8%,中國開始躋身全球醫藥創新研發第二梯隊。

- 2019年,首個完全由中國企業自主研發的創新藥(澤布替尼)被美國FDA獲批,標志著中國藥物研發領域在國際舞臺上邁出了具有里程碑意義的一步。

2020年,中國創新藥在研產品貢獻率躍居全球第二,僅次于美國,與此同時歐洲和日本新藥研發地位開始下降;業界普遍認為中國創新藥進入了激動人心的“黃金時代”。

從2015到2020年,似乎只要帶著“創新靶點”概念,就能收獲資本的青睞,或連續十幾個漲停,甚至千億市值。2020年12月,恒瑞醫藥市值突破6000億元。雖然,其至今仍是中國市值最高的藥企,但已僅剩2/5。

從歷史市值來看,2015年和2020年是中國創新藥企股價最鼎盛時期,此后便一路下行。麥肯錫報告評估了60家總部位于中國的生物技術公司股價表現,發現截至2023年9月,每四家公司中就有三家的交易價格低于其IPO價格。

然而,從“方案”正式被確認,目前二級市場反應來看,周五各大醫藥指數暴力反彈,而周一又悉數跌回去,周二繼續下行。

隨著創新藥“方案”落地,2024年創新藥企市值是否會再次回歸,或許仍取決于能真正為市場和企業帶來多少實際收益。

03、創新藥定價權的期待

在中國市場,創新藥想要迅速實現放量,進醫保是主要途徑,但同時也要經受以價換量的考驗。據統計,首次進入醫保的創新藥品平均降幅在40-62%之間。

因此,企業對“方案”最大的期待或許在于“創新藥定價權”。

而海外市場的吸引力之一,便在于其提供的定價自由,讓企業可以尋求更大利潤空間。

- 比如,百濟神州的澤布替尼在海外定價約為國內的10倍,君實生物的特瑞普利單抗美國價格為中國的32倍,和黃醫藥的呋喹替尼美國價格為中國的23倍。

出海對中國藥企的重要性首要體現在開辟新的盈利途徑上;同時,出海模式也呈現出更為多元化的特點,比如跟資本合作。

舉例來說,康諾亞是一家專注于自主發現及開發自體免疫及免疫腫瘤治療領域創新生物療法的公司。公司目前有9種可進入臨床試驗申請及臨床階段的候選藥物處于內部研發階段,其中5種候選藥物處于臨床開發階段。其核心產品CM310是首個進入臨床研究的國產IL-4Rα抗體藥物,用于治療多種過敏性疾病。

Belenos Biosciences由醫療專業基金OrbiMed(奧博資本)控股,此次交易后,OrbiMed持股比例50.26%,康諾亞全資附屬公司一橋香港持股30.01%。

“資金+股權”這一策略,一方面確保產品在進軍海外市場并成功商業化后,仍能保持可觀的海外權益份額,另一方面通過融入當地本土企業的運營模式,能夠更加高效地拓展海外市場,實現更廣泛的業務覆蓋。

而無論何種模式,創新藥企都是為了活下去。

今年3月,中國醫藥創新促進會執行會長宋瑞霖曾指出“創新藥研發周期長、投入高、風險大,只有獲得合理回報,研發企業才能實現可持續發展,為患者研發出更多、更好的創新藥。其中,完善創新藥定價機制和藥費支付機制是重中之重。

一是要真正體現創新藥的研發成本和臨床價值;二是在完善現有支付手段的基礎上,積極探索符合國情的商業健康保險,滿足不同患者的多元化用藥需求。”