文|子彈財經

保險業投資端已經頂著壓力,在漫長的黑暗通道里走了太久。從2023年二季度起,權益市場陰跌不止,大盤最近又跌回到3000點以下,對應資產類別價值縮水。同期,十年期國債收益率從2.8%上方下滑到如今的2.2%關口附近,侵蝕保險公司投資利潤。

前路還沒看到光亮,因此,險企投資端的任何風吹草動,都被無限放大。

近日,新能源汽車品牌智己發生工商變更:新增中國太保(601601.SH)等股東。

這也是當下中國太保唯一一個沒有通過資管公司或者基金、直接對外投資的公司。

1 中國太保和智己汽車的“三重因緣”

公開資料顯示,目前中國太保持有智己汽車科技有限公司1.9512%的股權,按照后者137.75億元的注冊資本計算,這部分股權對應價值約2.69億元。

在「子彈財經」看來,中國太保選擇投資智己汽車,除了看中其價值潛力外,背后還有“三重因緣”。

首先是地域因素。智己汽車是由上汽集團、張江高科、阿里巴巴共同打造的新能源品牌,上汽集團和張江高科都是滬上實力強勁的集團。智己汽車也位于上海,可謂上海基因濃厚。中國太保的總部也設在上海,無論和智己汽車還是其主要股東,都算“老鄉”。

其次,中國太保與智己最主要的股東——上汽集團合作由來已久。早在2018年,二者就形成了全面戰略合作關系,成為保險業和制造業強強聯手的典型合作,在品牌車險、產業投融資等領域探索業務共享合作。

第三,中國太保在新能源汽車產業鏈上下游早已布局,形成縱深。尤其是太保產險的新能源車險業務,是近些年屢次出現在財報里面的發展重點。此次直接投資智己,給中國太保未來進一步深度參與新能源汽車行業、提供在這一垂直領域更專業的金融服務,打開了想象空間。

在險資里,中國太保投資整車企業或者新能源領域并不是孤例。比如2022年,廣汽集團旗下廣汽埃安完成超180億元A輪融資,人保資本是聯合領投方之一。國壽也曾經在2022年底設立總規模100億元的股權投資基金并完成首筆出資,用于風電、光伏等清潔能源項目。

在財務報表里,購買未上市公司股權屬于險資的另類投資,也或被歸類為報表里“長期股權投資”一項,按照長期股權投資的會計政策處理。

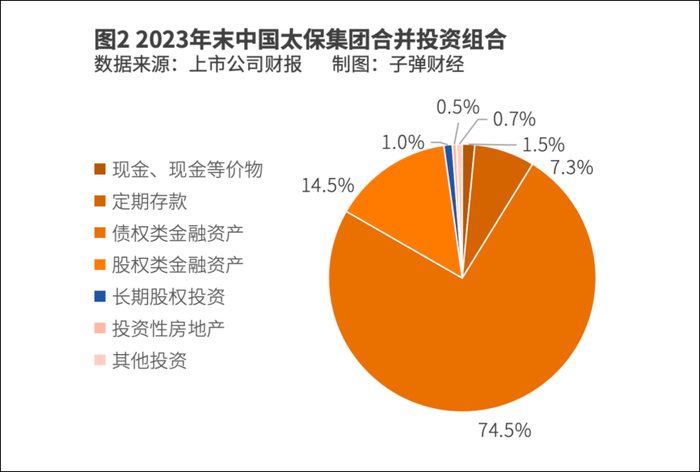

放在資產端整體來看,這類高風險、高回報的另類投資額占比并不高。財報數據顯示,2023年末,中國太保集團管理資產規模2.25萬億元,較上年末增長15.0%。按照投資對象分類,2023年公司長期股權投資從258.29億元下滑到231.84億元,在整體資管規模里的占比僅有1%。

既然占比不大,增配這一類資產又有什么意義?

2 加強權益類投資,爭取長期投資回報

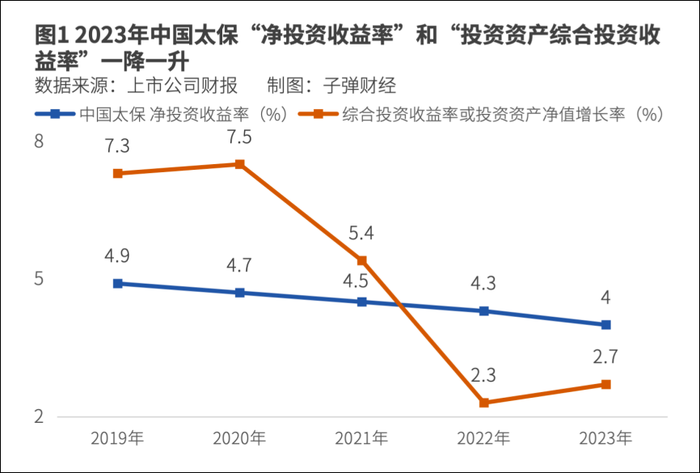

在低利率和權益市場表現不佳的背景下,資產端承壓是險企面臨的行業性問題。近些年,中國太保“凈投資收益率”持續下降,2023年從4.3%下滑到了4.0%。

但另一項指標“投資資產綜合投資收益率”出現向好跡象、觸底回升。這一數據在2023年以前有另外一個名字,被記為“投資資產凈值增長率”,從2020年的峰值7.5%明顯下滑到2022年的2.3%,后又在2023年回升到了2.7%。

“凈投資收益率”和“投資資產綜合投資收益率”一降一升,關竅在于公允價值計量上。中國太保2023年年報寫道,綜合投資收益率的上升,主要原因正是當期計入以公允價值計量且其變動計入其他綜合收益的權益類資產的變動影響的增長。

此次投資智己汽車,未來或將體現在中國太保財務報表的“長期股權投資”一項。2023年,中國太保長期股權投資計提減值準備4.99億元,較2022年計提的減值2.74億元規模擴大。

不過無論和自己比還是和行業比,中國太保的投資表現并不拔尖。

先來看“和自己比”。在把未來投資收益率假設從5%調降到4.5%的情況下,中國太保“凈投資收益率”繼續下探至4.0%,延續了連續多年的下滑趨勢。

再來看和同行“掰手腕”的情況。和同樣下調長期投資回報率假設至4.5%的中國平安(601318.SH)相比,中國太保4.0%的“凈投資收益率”也低于中國平安的4.2%,但好在高于中國人壽(601628.SH)、新華保險(601336.SH)。

盡管此次對智己汽車的股權投資受到了市場關注,2023年財報數據顯示,固收類產品仍是資產配置重點。按投資對象分類,現金、存款、債權類金融資產占比合計達到83.3%,前兩者占比出現小幅下滑,債權類金融資產在總投資資產的占比從2022年的69.1%上升到2023年的74.5%。股權類金融資產、長期股權投資的占比分別從14.8%和1.3%下滑到了14.5%和1.0%。

中國太保在財報中展望稱,會進一步落實精細化的“啞鈴型”資產配置策略,一手加強長期利率債的配置,以延展固定收益資產久期;另一手適當增加權益類資產以及未上市股權等另類投資的配置,進而提高長期投資回報。

在這樣的戰略資產配置牽引下,中國太保能否如愿應對權益市場調整和利率中樞趨勢下行帶來的雙重挑戰?這要打個大大的問號。

3 壽險、產險保費增長,各遇難題

中國太保是為數不多的人身險(壽險)和財險(產險)兩大業務并重的保險巨頭。最新數據顯示,中國太保的保費端壓力出現改善跡象,但還沒到松一口氣的時候。

2024年前三月,中國太保的原保費收入為1541.77億元,累計同比下滑0.18%,是六家上市險企里唯二的下滑者。直到前四月,該指標才終于從同比縮減扭正為增長。細分來看,產險業務的發展形勢較壽險稍好。

先看壓力更大的壽險。最新數據顯示,2024年前五月,太保壽險累計原保費收入為1222.90億元,同比仍下降2.1%,但好在下降幅度趨緩。

信息披露更詳細的年報顯示,2023年太保壽險依靠“傳統型保險”產品實現規模保費增長,但是長期健康型保險、分紅型保險、萬能型保險、稅延養老保險和短期意外與健康保險等多類別壽險保費下滑。

壽險銷售的兩個重要模式——個險銷售和銀保渠道,也都分別面臨不同的挑戰。

目前的太保壽險個險銷售模式延續“長航行動”二期轉型戰略,踐行代理人“三化五最”,渠道核心指標逐漸顯現改善。“長航行動”主要圍繞個險渠道的質態升級,這一深化轉型措施于2021年初發起、一期工程自2022年上半年啟動。如今“長航行動”來到二期工程,但公司管理層更迭。

2023年12月,中國太保宣布黨委書記、董事長孔慶偉因年齡原因卸任,時任中國太保總裁傅帆接棒;趙永剛“回歸”擔任總裁。2023年,公司月均保險營銷員已經優化至21萬人,較2017年近90萬人的峰值大幅下降;核心人力月人均首年規模保費43503元,同比增長26.6%;核心人力月人均首年傭金收入6051元,同比增長46.3%。“傅趙配”如何將轉型戰略繼續縱深開展,是接下來的重要看點。

太保壽險的銀保渠道面臨監管壓力,一季度增長大幅放緩,新保業務出現大幅下滑。2023年銀保渠道和其中的新報業務規模保費同比增速還能達到12.5%和3.6%,但這兩個指標在2024年一季度驟然“變臉”為微增0.7%和下滑21.8%,受到“報行合一”政策影響非常明顯。

再看中國太保增長相對更好的產險板塊,這部分業務展現出轉型和增長并重的特點。2024年前五月,太保產險累計原保費收入919.24億元,同比增長7.6%。數據披露更詳實的一季報顯示,當季產險保費收入624.9億元,同比增長8.6%,其中車險和非車險同比增長2.2%和13.8%,非車險的占比超過車險業務。

此次入股智己汽車之后,太保產險能不能受益于這樣的產業鏈深度布局?新能源車險成本結構優化會否繼續開展?非車險保費收入高增能否延續?答案尚未可知,但重重困難已經擺在眼前,其一是新能源車險成本高昂,其二是合規風險近期集中暴露。6月26日,國家金監總局網站公示,太保產險下屬三家公司同日收到罰款通知,違法違規事實包括截留保費、虛列業務費用。

中國太保2024年上半年在二級市場表現亮眼,17.16%的漲幅領銜A股保險板塊。中郵證券、開源證券等多家機構在研報中,也維持著對其“增持”或“買入”評級。但在保費收入增長不易、權益市場持續波動、利率中樞下行的背景下,中國太保的經營仍承受資產和負債雙端的壓力。小額另類投資遠不會成為投資壓艙石,復元和反彈的故事仍待續寫。