文 | 創業最前線 段楠楠

編輯 | 蛋總

近日,國內“光伏一哥”寶座易主了。

隨著隆基綠能、通威股份股價紛紛大跌,截至6月13日收盤,陽光電源以1427億元市值登頂“光伏一哥”。

在上游硅料、硅片、組件價格大跌的背景下,陽光電源由于原材料采購成本下降,2023年營收及歸母凈利潤均創下歷史新高。

此外,作為公募基金的“團寵”,陽光電源是如何做到在大部分光伏企業都虧損的情況下,自身卻能實現大幅盈利?它又是如何逆襲成為新的“光伏一哥”?

1、公募大佬持倉超30億元

公開資料顯示,陽光電源成立于1997年,公司創始人為曹仁賢。成立初期,公司便以光伏逆變器作為公司主要發展方向。

1998年,成立僅一年的陽光電源生產的逆變器便應用于南疆鐵路。彼時國內的光伏市場還是以外國企業為主,在國際巨頭企業的夾擊下,陽光電源初始過得并不舒坦。

2002年在“西部省區無電鄉通電工程”中,公司才得以打開市場。為了專注逆變器市場,陽光電源將公司主要資源都集中在逆變器研發、生產上。

在陽光電源的努力下,公司逆變器獲得了長足進步,光伏逆變器轉換效率從早期的90%提升到目前的99%以上,價格從每瓦十幾元降至0.2元左右。

2013年,陽光電源開始向產業鏈下游延伸,公司開始涉足EPC、光伏發電、儲能、氫能等領域,但公司收入來源依然是圍繞光伏產業鏈進行重點布局。

2020年,隨著“雙碳”的提出,光伏正式進入高速發展階段,我國光伏裝機量開始大幅提升,陽光電源因此受益。

2020年,陽光電源還是一家年營收只有100億元、市值不到100億元的中型光伏企業。與彼時的“光伏一哥”隆基綠能相比,陽光電源不論是經營規模還是市值都相差甚遠。

2023年,陽光電源營業收入增長至722.5億元,歸母凈利潤達94.4億元,雖然營收規模較隆基綠能仍有差距,但兩者歸母凈利潤越來越接近(隆基綠能為107.51億元)。

2024年一季度,在隆基綠能大幅虧損23.5億元的情況下,陽光電源實現歸母凈利潤20.96億元,從利潤上完成了對隆基綠能的反超。Wind數據顯示,陽光電源也是2024年一季度光伏行業的“盈利之王”。

由于經營業績表現較好,在光伏產業鏈股票普遍大跌超75%的情況下,陽光電源股價較為堅挺。截至6月13日,陽光電源報收68.84元/股,較巔峰期僅下跌44%左右,而前“光伏一哥”隆基綠能較巔峰期超76%。(編者按:6月13日,陽光電源進行了分紅除權,故統一采用分紅除權后的數據。)

就在6月7日,憑著“少跌就是贏”,陽光電源以1450億元市值超過隆基綠能、通威股份等光伏巨頭,順利登頂A股“光伏一哥”。

業績穩定、持續盈利,是陽光電源跌幅較小的核心原因,但公募基金的“不離不棄”也是陽光電源股價堅挺的重要原因。

截至2023年12月31日,公募基金對陽光電源的持股金額高達277.05億元,排名行業第一。其中,“公募大佬”劉格菘更是重倉押注。(編者按:由于一季報公募基金披露持倉消息不完整,故采用2023年公募持倉情況。)

數據顯示,2023年底,劉格菘管理的基金合計持有陽光電源金額超30億元,廣發基金另外一位基金經理鄭澄然持有陽光電源金額也超過15億元。

此前,其他光伏巨頭遭遇公募基金大量減持,而以廣發基金為代表的公募基金對陽光電源不離不棄,使得陽光電源能成為新的“光伏一哥”。

2、掙上游的錢,業績大增

「創業最前線」發現,陽光電源盈利持續增長,一方面與光伏新增裝機量持續擴大以及公司業務多元化布局有關,另一方面與公司原材料價格下跌有關。

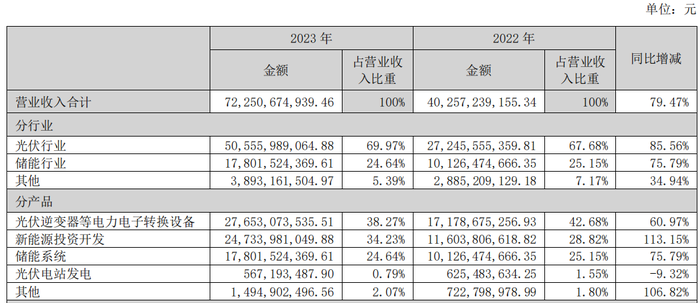

從業務來看,陽光電源收入主要由逆變器、新能源投資開發、儲能系統三部分構成,這些都屬于光伏產業鏈上下游業務。

其中,新能源開發投資是下游業務,該業務經營規模的擴大對公司逆變器出貨也有較大幫助。

所謂“新能源投資開發”,即投資建設新能源電站,實現新能源發電的目的。過去幾年,以光伏為代表的新能源大發展,各地對于光伏電站的建設也在加快。

這使得陽光電源的新能源開發投資收入快速上升,數據顯示,2023年這一收入為247.34億元,同比增長113.15%。

建設開發電站就必然要使用到組件,而建設光伏系統時,組件又必須與逆變器配比使用。在公司新能源投資開發建設高增長的拉動下,陽光電源逆變器收入實現了高速增長。2023年,公司逆變器收入為276.53億元,同比增長60.97%。

據悉,陽光電源集中式電站EPC業務模式是,電站建設完成后陽光電源轉手出售,公司在其中掙點“代工”的辛苦錢。

建設光伏電站,對原材料價格極其敏感。2021年,光伏組件價格大漲,最高觸及2元/W的高峰,陽光電源電站業務陷入虧損當中。

在此影響下,2021年在其他光伏企業業績大增的情況下,陽光電源歸母凈利潤同比下滑19%。

近兩年,由于光伏產業鏈產能嚴重過剩,硅料、硅片、電池、組件價格均在暴跌。由于原材料采購成本下降,陽光電源盈利能力有所提升。

數據顯示,2021年公司電站投資開發毛利率為11.91%,2023年陽光電源該業務毛利率上升至16.36%。

除新能源投資開發外,陽光電源逆變器業務也是如此。據悉,逆變器原材料主要是晶體管,前幾年晶體管供應緊張因而價格大漲,近幾年隨著供給復蘇,晶體管價格有所下降,陽光電源逆變器盈利能力開始變強。

從本質而言,陽光電源掙的是周期輪動的錢,即上游原材料廠商虧損的錢。但產能過剩并不是常態,組件價格不可能一直低迷,陽光電源的新能源開發投資也不可能一直維持如此高的利潤。

同理,逆變器和儲能系統業務也是如此,2023年,陽光電源逆變器及儲能系統毛利率分別高達37.93%、37.47%。

作為制造業企業,擁有如此高的毛利率并不常見。作為對比,技術含量更高寧德時代的動力電池及儲能電池毛利率也僅20%出頭。

目前,不少光伏廠商也在開始做光伏一體化運營,如天合光能、晶科能源、東方日升等都開始做儲能產品,在市場日益競爭激烈的背景下,陽光電源儲能產品還能否維持較高的毛利率值得關注。

3、存貨及應收賬款減值近37億

雖然陽光電源業績持續高增長,但財務上存在隱憂——龐大的應收賬款及存貨或影響公司財務健康。

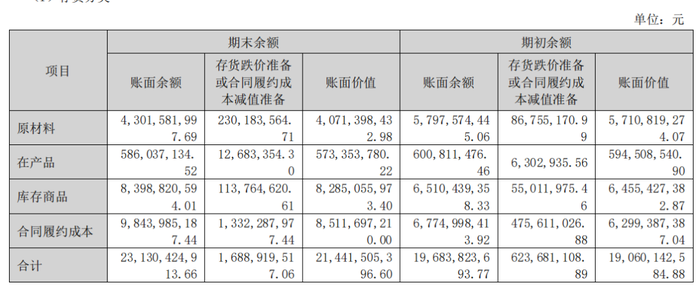

截至2023年12月31日,陽光電源存貨賬面余額為231.30億元,財報顯示陽光電源存貨主要分別原材料、在產品、庫存商品及合同履約成本四類。

2023年,陽光電源該四類存貨均發生減值,其中合同履約成本減值金額更是高達13.32億元。根據陽光電源年報披露的信息,公司合同履約成本主要包含括直接人工、直接材料、制造費用等。

由于陽光電源客戶眾多,因此無法確定具體是哪些業務引起的合同履約成本減值,不過僅98.44億元的合同履約成本就產生了13.32億元的減值,也讓投資者對公司該項資產質量產生擔憂。

在合同履約成本大額減值的影響下,陽光電源僅存貨減值準備金額便高達16.89億元,使得陽光電源實際存貨賬面價值僅剩214.42億元。

值得注意的是,由于經營規模的擴大,截至2024年3月31日,陽光電源存貨賬面價值再度增長至231.1億元。

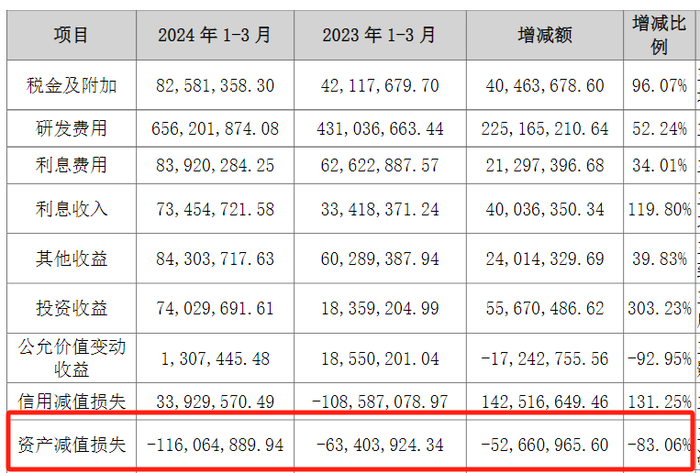

此外,陽光電源2024年一季度再度計提了1.16億元資產減值,較去年同期的6340.39萬元大幅上升,而1.16億元的資產減值中,有多少是由存貨減值引起便不得而知。

除存貨減值外,應收賬款及應收票據產生的壞賬也讓人擔憂。

截至2023年12月31日,陽光電源應收賬款及應收票據余額為217.9億元,這也讓陽光電源付出了較為沉重的代價。

2023年,陽光電源僅應收賬款壞賬準備金額便超過20億元,這幾乎占公司應收賬款余額的十分之一。

這也意味著,陽光電源僅應收賬款壞賬準備及存貨跌價準備合計便接近37億元。

在行業持續增長、公司原材料成本較低、盈利能力較強時,近37億元的應收賬款及存貨減值給公司業績帶來的傷害不會太大。

但如果行業景氣度下滑,上游原材料價格開始上漲,陽光電源還不能及時減少存貨及應收賬款規模,將對公司業績產生較大影響,這點從光伏中上游企業通威股份、隆基綠能的業績表現便能看出。

對于陽光電源而言,由于硅料、硅片、組件等產品的產能嚴重過剩,作為下游光伏企業的陽光電源因此風光無限。

然而,“萬物皆周期”,等上游供需達到新平衡時,硅料、組件將開啟新一輪漲價周期,屆時陽光電源又該如何應對,「創業最前線」將保持關注。

美編 | 李雨霏

審核 | 頌文