界面新聞記者 | 尹靖霏 陳慧東

存放在財務公司的巨額存款開始計提減值準備,股價持續下跌,ST億利(600277.SH)已觸發退市風險。

4月底,ST億利發出一份被年審會計師出具保留意見的年報,上市公司存放在集團財務公司的近40億元存款顯露“暴雷”跡象。五一假期后開盤第一天,ST億利股價直接一字跌停。5月28日,該股繼續跌停,報0.88元/股,市值31.3億元。從5月6日至5月28日的17個交易日,ST億利收16個跌停板,跌幅57%。

5月24日,ST億利發布“公司股票可能存在因股價低于1元而終止上市的風險”風險提示公告。

作為難兄難弟,“東旭系”兩兄弟上市公司日子也不好過。

5月上旬,“東旭系”東旭光電(000413.SZ)、東旭藍天(000040.SZ)爆出合計逾百億資金被封鎖在集團財務公司。5月13日,因年報難產,兩家公司均收到證監會的《立案告知書》。東旭光電和東旭藍天表示,公司目前正在加緊推進年報,力保不被退市,當前公司經營正常,人員工資均能正常發放。東旭光電稱:目前鎖在關聯財務公司中的大額資金支取困難,用于日常工資發放和稅款等小額資金可從中支取。

ST億利和東旭光電、東旭藍天共同的問題是,上市公司大量貨幣資金存放在關聯財務公司,如今卻支取困難。

當下部分財務公司正成為資金占用的隱秘通道。相關違規案例中,上市公司資金通過關聯財務公司轉出體外流轉,關聯交易都被隱匿或不被披露,直至流動性暴雷才浮出水面。

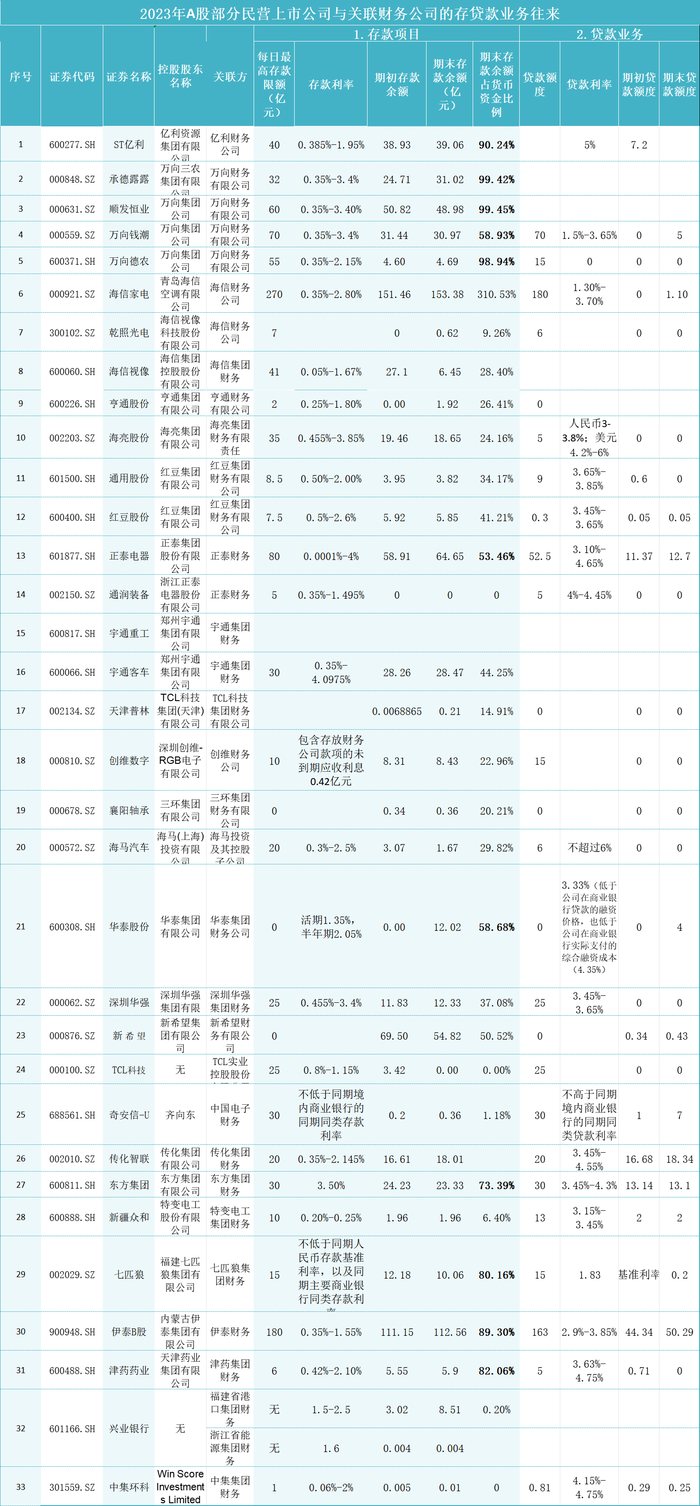

據界面新聞不完全統計,截至5月25日A股5000余家上市公司中,至少有347家上市公司在2023年與關聯財務公司存在存貸款業務,其中約9成為國企,余下的33家均為民營上市公司。5月以來相繼暴雷的ST億利和“東旭系”兩兄弟均為民營上市公司。

上市公司和關聯財務公司之間究竟藏著一個怎樣的世界?

高存低貸,上市公司“輸血”財務公司

- 界面新聞了解到,企業集團財務公司是為企業集團成員單位提供財務管理服務的非銀行金融機構。集團財務公司與集團旗下的上市公司之間簽署《金融服務協議》,前者為上市公司提供資金結算、授信融資、資金管理、銀行承兌匯票貼現等金融服務。

廈門大學會計學院教授黃世忠對界面新聞表示:從財務角度看,集團公司要提高資金的使用效率,集團通常會采取集權制的管理模式,對資金進行統一歸集和調配,從提高資金使用效率。

一位銀行相關工作人員告訴記者,財務公司相當于集團內部的銀行,集團下控股公司會把資金存入集團財務公司,由財務公司對資金做統籌處理。財務公司也可以借款給上市公司,借款利率一般比銀行還低。

此前據證券時報統計顯示,2023年8成上市公司對所在的集團財務公司是資金凈輸出者,只有約兩成是資金凈輸入者。根據界面新聞統計,33家民營上市公司,多數拿出超2成的貨幣資金存至關聯財務公司,但從財務公司貸款者卻屈指可數。關聯財務公司與上市公司均隸屬于同一控股股東。

截至2023年末,33家民營上市公司中,其存放在關聯財務公司的資金占當期上市公司總貨幣資金超90%的有承德露露(000848.SZ)、順發恒業(000631.SZ)、萬向德農(600371.SH)、ST億利(600277.SH);存放資金占比超50%的有華泰股份(600308.SH)、新 希 望(000876.SZ)、萬向錢潮(000559.SZ)、正泰電器(601877.SH)、東方集團(600811.SH)、七匹狼(002029.SZ)、伊泰B股(900948.SH)、津藥藥業(600488.SH)。

- 承德露露、順發恒業、萬向錢潮、萬向德農均屬于“萬向系”,其實控人為魯偉鼎。截至2023年末,承德露露、順發恒業、萬向德農把自家近100%的貨幣資金都存入了萬向財務有限公司,分別存入了31億元和49億元和4.7億元,但2023年末貸款余額卻為0元。萬向錢潮將自家近6成的資金,即近31億元存入萬象財務公司,而貸款余額僅約5億元。

- 已經暴雷的ST億利,2023年末將自家約90%的貨幣資金,即39億元存入了億利集團財務有限公司,期末從該財務公司的貸款金額為0元。

- 津藥藥業2023年末將自家約8成的資金,即5.9億元存入了天津醫藥集團財務有限公司,但同期從該財務公司的貸款數為0元。

相較于前述幾家上市公司,華泰股份、正泰電器和東方集團還能從財務公司獲得一定的貸款,但依舊是關聯財務公司的資金凈輸入者。

- 華泰股份將自家近6成的資金,即12億元存入了華泰集團財務有限公司,2023年末從該財務公司的貸款余額為4億元。

- 正泰電器將自家超5成的資金,即64.65億元存入了正泰財務公司,2023年末從該財務公司的貸款余額為12.7億元。

- 東方集團2023年將自家超7成的資金,即23.33億元存入了東方集團財務有限公司,但2023年末從該財務公司的貸款額為13億元。

- 伊泰B股2023年將自家近9成的資金,即約113億元存入了內蒙古伊泰財務有限公司,同期末貸款余額為50億元。

根據界面新聞的統計,33家民營上市公司根據存款期限不同,關聯財務公司給予的存款利率在0.25%至4.1%之間,多數低于3%,從關聯財務公司的貸款利率多在3%至5%之間。海亮股份證券部對界面新聞表示:“相較于銀行的存貸款利率,財務公司的存款利率更高,貸款利率更低。”

上市公司將資金存入關聯財務公司的同時,卻舍近求遠,從銀行等外部獲得融資的規模巨大。他們為何不選擇低成本、強關系的關聯財務公司貸款呢?

對于此,通用股份董秘辦稱:“我們每年都會和關聯財務公司簽訂協議,規定存貸款的額度。公司主營業務為輪胎制造與銷售,單個項目資金需求大,但從關聯財務公司貸款是有額度限制的,不能覆蓋到單個項目的資金需求,在項目籌備前期我們會與銀行溝通貸款的事情。同時部分項目從銀行貸款可獲得國家補貼,有時還有稅收優惠。所以我們會優先考慮外部融資貸款。”

或許原因不僅僅于此。一家上市公司董秘辦對界面新聞表示,集團財務公司是監管機構批復的正規金融公司,上市公司將資金存入其中是合法合規的,我們存入財務公司都需簽訂金融協議,但金融協議并不是強制性的,即上市公司不是必須將資金存至關聯財務公司。

在資金歸集背后,財務公司的弊端逐漸顯示。一是有些財務公司正成為資金占用的隱蔽通道;二是,其涉案金額較大。據證券時報報道,自2023年以來,就有超過20家財務公司收到金融監管總局或派出機構開出的行政處罰罰單,處罰事由包括存貸款業務違規、信貸資金被挪用、內控制度執行不到位、高管長期缺位等。

新希望董秘辦相關負責人表示,公司存放在財務公司的資金不存在非經營性占用等問題,“證監會都有防范侵占中小股東權益的要求,包括對于關聯交易方面,以及在財務公司的存款利率要高于行業水平。”

通用股份董秘辦稱:我們存入關聯財務公司的資金一般可隨時支取,財務公司首先要保證我們上市公司的資金需求,我們控股股東是紅豆集團,不會存在資金違規占用問題。

東旭光電董秘辦稱,控股股東和我們之間是相互獨立的,前者是不能干預公司內部經營和管理的。

目前因集團財務公司出現資金暴雷,甚至戴帽退市的民營上市公司屢見不鮮,這恐還只是冰山一角。

利用財務公司多元化跑馬圈地

根據界面新聞統計,前述33家民營上市公司背后均矗立著一家家集團公司,這些集團公司均有業務多元化屬性,有的甚至帶有官商結合的影子。

“集團公司會通過設立很多相互控股的公司,構建如同蜘蛛網一般的關系網控制財務公司和上市公司。”一位光伏領域上市公司高層告訴界面新聞記者,“一般擁有財務公司的多是多元發展的集團公司。現實中存在的一種情況是政府業務的項目款難以及時到賬,集團就設立財務公司,先把最富的上市公司的錢拿過來,相當于父母要求孩子上交壓歲錢,又把這些錢分給其他的兄弟姐妹。”

這些集團公司的多元化擴張意味著對資金需求量巨大,伴隨著這些公司的行業周期下行或擴張不及預期,又加劇了其資金需求,上市公司就成了集團的“融資工具”。

以ST億利的控股股東億利集團為例,其業務涉足光氫治沙、煤化工、醫藥康養等領域。但公司經營不善的同時,不斷激進地進行產能擴張,尤其是煤化工板塊,投入巨大但盈利能力差。

“財務公司底下一般會有一個做重資產業務的公司。這涉及到錢從財務公司如何出去的問題,如果直接把財務公司的錢轉給關聯企業,就涉及到關聯交易會被監管。但集團下面公司如果有大宗業務,就很簡單,直接將款項以經營之名用作大宗業務。”上述公司人士稱。

安徽一位擬上市公司董秘告訴界面新聞記者,“民營上市公司的資金也不好監管,本來上市公司募投項目的資金歸證監會管,證監會管得很好。但一旦募投項目提前完結、變換用途,那部分錢就可以直接補流,就不歸證監會管了。而且這些資金流向集團下面的非上市公司,這些公司是不用信披的,投資者也根本無從知道這些錢的流向。集團把上市公司資金通過財務公司通道轉移到體外,又進一步加劇了其資金占用態勢。”

近期“東旭系”的暴雷就與掌門人李兆廷的瘋狂擴張不無關系。

- 作為資本市場的老手,李兆廷將集團從一家名不見經傳的玻璃制造設備生產商,發展成為坐擁三家上市公司、橫跨多個行業、資產超過2000億元的集團,只用了不到十年。主營業務從此前的光電顯示材料開始逐步涉及到石墨烯、建筑安裝、裝備及技術服務、新能源汽車、電子通訊產品。與此同時,東旭集團還將觸角伸至金融領域,相繼收購了衡水銀行、西藏金融租賃、金鷹基金等三塊金融牌照。

“萬向系”多元化擴張也尤為典型。

- 萬向錢潮、承德露露、萬向德農和順發恒業4家上市公司均隸屬于萬向系。該集團由浙商教父、傳奇浙商魯冠球創立,2017年由其兒子魯偉鼎接班。萬向控股涉及了多個投資領域,參控股的金融機構多達20家,擁有信托、銀行、保險、基金、支付、期貨等牌照,還參股了華誼兄弟、廣汽集團等上市公司。2002年7月萬向系成立了萬向財務公司,這4家上市公司成為萬向財務公司的主要資金供給者。

另如“海信系”,海信家電(000921.SZ)、乾照光電(300102.SZ)、海信視像(600060.SH)均隸屬于海信系。

- 天眼查顯示,這3家上市公司的幕后第一大股東均為海信集團控股股份有限公司(下稱海信集團控股)。海信集團控股直接控股參股的企業就達數十家,除家電這一主營業務外,還涉足智慧交通、精準醫療和光通信,旗下還有金融、房地產、醫療等子公司。海信集團控股持有海信財務公司73%的股份。2023年末海信家電在海信財務公司的存款余額153.38億元,貸款余額僅為1.1億元。

“東方系”也有強勁的資金歸集動力。

- 東方集團參控股四家上市公司:東方集團、聯合能源集團(00467.HK)、民生銀行(600016.SH、01988.HK)、錦州港(600190.SH、900952.SH),主要投資和經營現代農業及健康食品、石油天然氣及新能源、信息安全、金融、資源物產、港口交通、新型城鎮化開發七大產業。

“正泰系”也是其中的一員。

- 天眼查顯示,正泰集團直接控股和參股的上市公司近50家,除去能源公司外,還參股了銀行、小額貸公司、房地產和高鐵開發等公司。正泰電器將自家超5成的資金,即64.65億元存入了正泰財務公司,2023年末從該財務公司的貸款余額為12.7億元。

上市公司淪為融資平臺

作為集團下設的“影子銀行”,有些財務公司淪為集團對上市公司進行違規資金占用的隱秘通道。除了自身業務沉淀下真金白銀外,上市公司可借助上市平臺優勢,通過增發、發債、銀行貸款等方式多元化籌集資金,而這些資金往往歸集到關聯財務公司。同時,上市公司控股股東也不閑著,利用股權質押等方式籌措資金。

以“萬向系”為例,近幾年來,萬向財務成為了“萬向系”的資金流動中心。四家上市公司在萬向財務存款長期維持在百億元以上。

“支援”萬向財務的承德露露,其資金主要來自主營業務沉淀下的真金白銀。2020年至2023年其經營性凈現金流在6.16億元至6.88億元之間。

順發恒業“支援”萬向財務的資金則包括來自定增。在萬向系于2008年入主后,順發恒業2016年定向募資約16億元。

除主營業務沉淀下真金白銀外,萬向錢潮還通過外債向萬向財務“輸血”。數據顯示,2023年末萬向錢潮短期借款達35.54億元,1年內到期的非流動負債達9.97,長期負債達1.66億元,僅從銀行就借貸了47.17億元。

根據萬向錢潮發布的《關于萬向財務有限公司的風險評估報告》,截至2023年年末,萬向財務公司吸收存款余額為207.65億元,發放貸款余額為175.86億元。2023年末,旗下4家上市公司存入萬向財務的資金合計達115.66億元,以此計算,截至2023年年末,萬向財務公司超過一半的存款來源于上述四家“萬向系”上市公司。

2024年4月16日,承德露露與萬向財務再度簽訂《金融服務協議》,約定2024年至2025年5月31日承德露露在萬向財務賬戶的日存款余額最高不超過32億元。

東旭系上市公司把通過定增“支援”財務公司的方式玩得輕車熟路。當前,東旭光電、東旭藍天的逾百億元資金“鎖”在“東旭系”財務公司。在2015年東旭系入主后,東旭藍天在2016年和2018年通過2次定增合計募資115億元。自2013年借殼上市后,東旭光電通過五花八門項目從市場拿錢——累計增發5次,發行30.68億股,募集資金273億元。除此之外,借款也成為2家上市公司的常規操作。

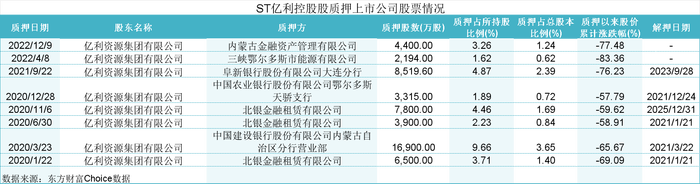

除了上市平臺融資、借債外,控股股東質押股權融資也是常用工具。

以ST億利為利,截至2023年末,控股股東億利資源集團有限公司已經將持有的100%股份全部質押出去了。質押方多來自于內蒙古,比如質押給內蒙古金融資產管理有限公司4400萬股,質押給中國建設銀行股份有限公司內蒙古自治區分行營業部1.7億股。

自身虛開商票,同業拆借

相較于利用上市公司的平臺歸集資金,借助自身獲得的金融牌照,財務公司獲得更大的融資自由度。商業承兌匯票和將同業拆借作為長期融資工具,尤其是前者讓集團財務公司的融資行為更加如虎添翼。

其一,財務公司又是如何玩轉商票的?

國有銀行開出的承兌匯票是一定可以到期兌付的,商業承兌匯票是企業開出的,一般都是大型企業才能開,比銀行開出的承兌匯票風險更高一些。

位于河南鄭州的一家五大行營業部工作人員對界面新聞表示,此前企業開具商業承兌匯票需要向銀行繳納保證金,保證金的多寡決定了企業能開出多少商票。但集團財務公司憑借金融牌照可發行商票,無需保證金的資金數額限制。比如,2016年,在寶塔石化財務公司成立之后,寶塔石化可以不用交納保證金就可以簽發財票(統計中財票計入銀票),票據融資逐漸成為寶塔石化融資的主要方式,即通過簽發不具有真實貿易背景的商票來獲得“融資”。

現實場景中,商票在供應鏈中常常被用作支付手段。一家全國前十大城商行的工作人員稱:“商票在集團內部或在公司供應鏈體系中才作為支付方式推廣。承兌商票的財務公司及背后的集團比較強勢,如果不用商票,他們就不和你玩。”

商票背后可操作的空間尤為廣。

“商票是企業開出的白條,沒有兜底,是純信用的性質。集團公司往往會借財務公司成立很多商票公司,企業性質一般是商貿物流公司為主,可以開大額有背書的轉賬憑證。”上述光伏領域上市公司高層稱,比如做煤炭行業,企業可以開商票做國際貿易,另外,商票存在非法吸儲的性質,而且“想開多少開多少”。在2017、2018年一些企業開出的商票最高利率可以達到23%,現實是企業在商票到期后根本就無法兌付,“擱在現在就是本金就沒了”。

上述合肥擬上市公司董秘稱,“票據法要求所有票據都要有真實業務在后面做支撐,原因就在于集團公司通過發商票的玩法太多了——走報銷、撐收入、抵稅等等。”

其二,除去商票,同業拆借也是具有相應牌照的財務公司融資慣用的玩法。

界面新聞了解到,同業拆借是指銀行、非銀行金融機構之間相互融通短期資金的行為。通過相關審批,銀行、企業集團財務公司、基金管理公司、證券公司、信托公司、城鄉信用聯社、金融租賃公司均可進入全國銀行間同業拆借市場。

金融律師高慧告訴界面新聞記者,“同業拆借在財務公司很常見,比如公司有一筆3億元的借款今天到期,但是沒錢還,就可以從別處借款先把這筆款項還了,到期后再去別處借。將短期的同業拆借作為長期融資的工具,就相當于利用規則漏洞去玩資金。”

一家上市的城商行工作人員對界面新聞表示:同業拆借一般期限是數天到三四個月不等,拆借利率相對較高,銀行間的同業拆借規模很大,上百億元都很常見。一般而言,與銀行間的同業拆借相比,與集團財務公司之間的同業拆借風險更大,大家一般不在明面上進行,業務較為隱秘,拆借的資金規模相對有限,一般為1億元至數億元之間。

2024年4月29日,金融監管總局再次發文重申,嚴禁財務公司將同業拆借業務變相作為長期融入資金的工具;不得辦理無授信額度或超授信額度的同業業務。