文|光子星球 吳先之

編輯|王 潘

雷軍與小米SU7帶走了流量,帶不走小米的底色:性價(jià)比。

2月3日,雷軍發(fā)微博稱,盧偉冰兼任小米品牌總經(jīng)理,同時(shí)以后小米手機(jī)發(fā)布會(huì)都將由后者主講。月中小米14Ultra的發(fā)布會(huì)上,盧偉冰如約登臺(tái),完全接過了小米手機(jī)的“話筒”。

5月23日,小米發(fā)布2024年第一季度財(cái)報(bào)。截至3月31日,小米實(shí)現(xiàn)營收755億元,同比增長27%。經(jīng)調(diào)凈利潤65億元,同比增長101%。造車意味著小米重新步入投入周期,此時(shí)保持利潤增長,是一件好到不能再好的事情。

截至5月15日,累計(jì)交付量達(dá)到一萬輛,這個(gè)交付數(shù)據(jù)短期無法完全撐起大盤,因此手機(jī)仍然是小米眼下最重要的基石。

手機(jī)板塊形成了國內(nèi)國外兩種截然不同的策略,國內(nèi)市場方面,主品牌延續(xù)高端策略,Redmi延續(xù)性價(jià)比策略。考慮到去年多個(gè)季度國內(nèi)ASP不斷增長,小米旗艦機(jī)應(yīng)有不錯(cuò)表現(xiàn)。反觀海外市場則是徹徹底底地打性價(jià)比牌,這也導(dǎo)致小米ASP持續(xù)下探。

一季度小米手機(jī)業(yè)務(wù)全面回暖,既有行業(yè)回暖,東風(fēng)獨(dú)寵“盧郎”的因素,同時(shí)也受益于海外市場的增長。只是,這種增長或多或少帶有“性價(jià)比”色彩。

東風(fēng)已來?

一季度前,小米剛剛完成了一次切換。

2023年年報(bào)顯示,去年全年,小米手機(jī)全球出貨量為1.45億部,超過1億部進(jìn)入海外市場,約4500萬部在國內(nèi)市場。這表明,小米在國內(nèi)市場不斷沖高,而國外市場則大打性價(jià)比牌。

上個(gè)月,市場調(diào)研機(jī)構(gòu)IDC與Canalys所發(fā)布的今年一季度全球智能手機(jī)出貨數(shù)據(jù)顯示,全球市場小米登上第三,增量來自海外市場。

到今年情況發(fā)生了些許變化。

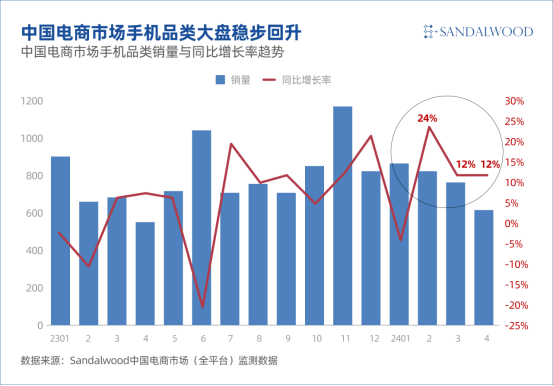

前四個(gè)月,國內(nèi)市場復(fù)蘇,尤其是線上渠道重新步入增長周期。據(jù)Sandalwood紫檀數(shù)據(jù)電商監(jiān)測數(shù)據(jù)顯示,2024年開年中國電商市場手機(jī)品類大盤穩(wěn)步增長,前四個(gè)月銷量同比增長10%,同比增速達(dá)到兩位數(shù)水平。國內(nèi)快速增長的線上市場,是拉動(dòng)小米手機(jī)銷量的核心動(dòng)能。

上述機(jī)構(gòu)提到,具體到今年國內(nèi)前四個(gè)月數(shù)據(jù)來看,小米品牌的均價(jià)逐步提升,米14系列已成為高端市場中具有較強(qiáng)競爭力的旗艦產(chǎn)品線之一,從電商數(shù)據(jù)來看,14系列銷售水平超越11系列,創(chuàng)下新高。小米整體的量價(jià)表現(xiàn)持續(xù)穩(wěn)步提升。

這股東風(fēng)顯然讓依賴線上渠道的小米,在國內(nèi)出貨量上有了更好的表現(xiàn)。截至一季度,小米全球出貨量為4060萬部,同比增長33.7%。簡言之,國內(nèi)手機(jī)市場回暖+線上渠道增長,共同助推小米手機(jī)出貨量增長。

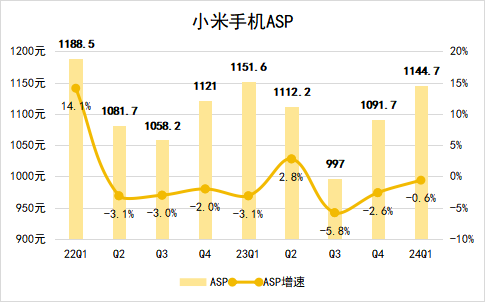

量增的背后是價(jià)跌,尤其是小米一直以來希望甩掉“性價(jià)比”的帽子,沖擊高端。盡管出貨數(shù)據(jù)靚麗,但此前導(dǎo)致小米ASP一路下行。今年一季度,小米手機(jī)ASP為1144.7元,同比略微下滑0.6%,已連續(xù)三個(gè)季度下滑。

2022年第三季度至今的七個(gè)季度中,小米在財(cái)報(bào)中都曾用類似的文字解釋國內(nèi)外市場手機(jī)ASP的變化情況:國外ASP下滑,國內(nèi)ASP增長對(duì)沖。本季度,財(cái)報(bào)提到,國內(nèi)外ASP皆有回升,不過由于ASP更低的境外市場收入占比增加。要不是一季度國內(nèi)市場回暖,小米ASP的跌幅可能會(huì)更大。

財(cái)報(bào)中沒有說的事情是,在性價(jià)比的基礎(chǔ)上沖高,會(huì)產(chǎn)生大量庫存。自2020年沖高元年開始,小米庫存持續(xù)走高,這一境況直到2022年第三季度開始轉(zhuǎn)變,這也恰好是小米發(fā)力海外市場的起點(diǎn)。

在東南亞、印度、南美、非洲等市場,小米的核心和產(chǎn)品皆為入門級(jí)產(chǎn)品。例如小米今年在印度市場子品牌POCO發(fā)布的兩款新機(jī)X6與X6 Pro,實(shí)際上是國內(nèi)的高通版Redmi Note 13 5G與Redmi K70E。Redmi Note 13系列盡管產(chǎn)品力不錯(cuò),但由于前者堆料很足,核心零部件拉不開代際差距,因而銷量很難超越之前的Note 12 Turbo。

天璣6080與驍龍7+還是存在些許距離。

除此之外,小米進(jìn)入非洲與拉美市場的“敲門磚”同樣是入門級(jí)產(chǎn)品Redmi 13C。這款100美元的成熟產(chǎn)品,能夠給到當(dāng)?shù)匾苿?dòng)運(yùn)營商充分運(yùn)作空間,得以攪動(dòng)當(dāng)?shù)厥袌觥@一方法與傳音的擴(kuò)張邏輯大差不差。

雷軍該如何說服米粉掏錢?

分業(yè)務(wù)看,小米一季報(bào)沒有太多可挑剔之處。尤其是手機(jī)業(yè)務(wù)收入規(guī)模和增速讓人想到了2021年的高光時(shí)刻。IoT、互聯(lián)網(wǎng)廣告收入增速也都實(shí)現(xiàn)兩位數(shù)增長。

截至一季度,小米手機(jī)收入465億元,同比增長33%;IoT收入204億元,同比增長21%;互聯(lián)網(wǎng)服務(wù)收入80億元,同比增長15%。收入增長,毛利也維持在較高水平,三大業(yè)務(wù)依次為14.8%、19.9%、74.2%。

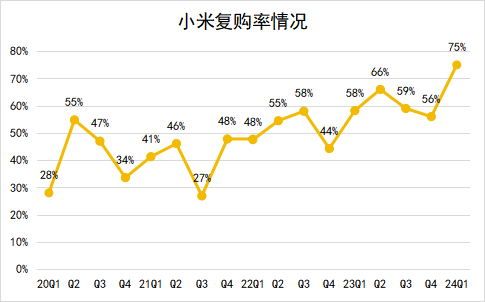

我們前文提到,小米增長主要受國內(nèi)市場回暖影響,而更具體的原因其實(shí)來自米粉。2020年開啟高端化以來,米粉復(fù)購率處于震蕩之中,到2022年開始震蕩上行,到今年一季度,復(fù)購率來到75%,創(chuàng)在近年新高。

這表明面對(duì)華為與蘋果不斷刷新價(jià)格上線之際,沖擊高端的小米,仍然維持著“感人”的價(jià)格,反而獲得了相對(duì)的“性價(jià)比”優(yōu)勢,從而重新拉回了米粉的關(guān)注。例如日前,小米14突然直降618元,配合線上大促,繼續(xù)走量的心思已經(jīng)非常明顯。

電商大促一直是小米最為重視的營銷節(jié)點(diǎn),品牌促銷+平臺(tái)補(bǔ)貼,很容易打開消費(fèi)者的錢包里。以目前618為例,14Ultra 16+256G配置在官方店的價(jià)格與發(fā)售時(shí)無二,但第三方商家價(jià)格甚至已破5500元。有渠道商告訴光子星球,按照往年情況,618結(jié)束后,可能還會(huì)繼續(xù)破價(jià)換量。

“618靠渠道商拉動(dòng)銷,618后得靠實(shí)打?qū)嵉膬r(jià)格,否則等到下半年,消費(fèi)者的注意力已經(jīng)放在下一代新機(jī)上了。”日前,小米數(shù)字旗艦系列國行新機(jī)小米15、小米15Pro、小米15Pro鈦金屬衛(wèi)星通信版已經(jīng)入網(wǎng)。

性價(jià)比有利于量,而不利于質(zhì),其帶來的真正問題并非壓低利潤空間。事實(shí)上,過去幾年,小米手機(jī)ASP持續(xù)下探的同時(shí),毛利卻長期處于上漲通道中,自2020年一季度的8.1%,漲到了今年一季度的14.8%。

唯一能夠解釋的,只有小米國內(nèi)外分工明確的產(chǎn)品思路:國內(nèi)上新卷產(chǎn)品,國外低價(jià)去庫存。

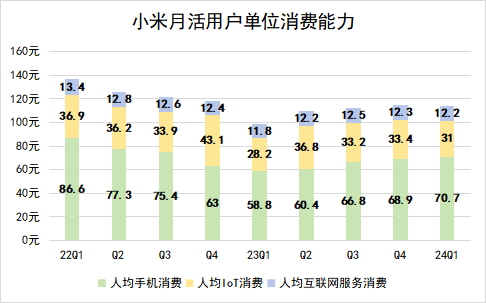

真正得讓雷軍頭疼的問題是,自家米粉的單位購買力正在持續(xù)衰減,這對(duì)小米手機(jī)、IoT、汽車“人車家全生態(tài)”來說并非好事,甚至?xí)绊懙叫∶灼嚨暮髣拧?/p>

今年一季度,小米手機(jī)月活人均消費(fèi)70.7元,IoT月活人均消費(fèi)31元,互聯(lián)網(wǎng)服務(wù)人均消費(fèi)12.2元。季度內(nèi),小米月活用戶在生態(tài)內(nèi)的人均總消費(fèi)113.9元,這個(gè)價(jià)格相當(dāng)于百度網(wǎng)盤+騰訊音樂季度會(huì)員的價(jià)格。而在2020年,這一數(shù)據(jù)是156.9元,同期百度網(wǎng)盤+騰訊音樂季度會(huì)員價(jià)格還不到90元。

眼下,AI與大模型或許能為小米提供一個(gè)逆天改名的機(jī)會(huì)。端側(cè)大模型將改變傳統(tǒng)的人機(jī)交互模式,也將增加手機(jī)在智能硬件生態(tài)中的權(quán)重。據(jù)了解,一季度小米已接入百度文心一言。

海外去庫存的策略,到底能否將之轉(zhuǎn)變?yōu)樯鷳B(tài)消費(fèi)力,還得持續(xù)觀察,目前難以定論。當(dāng)下印度、東南亞、南美、非洲的IoT市場還處于早期階段,分散且用戶心智尚未建立,小米可能需要在上述區(qū)域重走一遍國內(nèi)走過的路。

靠米粉不如靠東哥

618前,小米與京東達(dá)成戰(zhàn)略合作,根據(jù)官方信息可知兩個(gè)核心要點(diǎn),一個(gè)是未來三年小米在京東全渠道銷售額2000億,另一個(gè)是深化合作。

未來三年2000億元實(shí)際上是簽了一個(gè)價(jià)值2000億元的包銷協(xié)議,這部分主要涉及到預(yù)付款、最低價(jià)等內(nèi)容。所謂深化合作,實(shí)際上是京東進(jìn)一步將之轉(zhuǎn)化為營銷、倉儲(chǔ)、履約、數(shù)字化,以及金融等自身生態(tài)的客戶。

去年,小米曾在內(nèi)部成立了一個(gè)由CFO牽頭的“降本增效專項(xiàng)組”,希望持續(xù)改善業(yè)績與內(nèi)部增效。過去幾年,小米一直在壓縮成本應(yīng)對(duì)手機(jī)寒冬,這一策略已觸及邊際,最近兩個(gè)季度呈加速反彈態(tài)勢。借助新的包銷協(xié)議,尋求外援,則是上述調(diào)整的延續(xù)。

在米粉購買力持續(xù)走低的情況下,向京東借力不失為一個(gè)很好的策略。這相比于下場做短劇、拓展白電與日用雜貨SKU更為務(wù)實(shí)。

雷軍接下來需要想一想,小米生態(tài)越來越難以提升每一位米粉的消費(fèi)力時(shí),小米汽車只能向其他用戶要增量。在車手互聯(lián)的大背景下,拿著“菊花”品牌樣式的手機(jī)用戶很難成為小米汽車的擁躉,那么小米又如何拿幾十萬的車“感動(dòng)”其他用戶呢?