界面新聞記者 | 張藝

電梯業務止步不前,急于轉型的上海機電(600835.SH)計劃從控股股東手中買下一塊“專精特新”資產。

5月14日晚間,上海機電披露關聯交易公告,公司擬收購上海集優銘宇機械科技有限公司(下稱“上海集優”)100%股權,交易價格53.18億元,評估增值率22.31%。

標的是一塊工業基礎件、關鍵零部件“專精特新”資產。交易對象為上海機電控股股東等關聯方。公告稱,交易完成后,上海機電將成為全球最大的綜合性工業基礎件產業集團之一。

此次交易有三點存在爭議。

- 首先,收購全部以自有資金并且是一次性支付,這部分金額占上海機電一季度末貨幣資金的超過40%。

- 其次,收購未設業績承諾與補償。

- 再次,標的資產去年凈利潤下滑超過30%。

上述問題被上交所關注到。上交所火速下發問詢函要求上海機電說明交易的必要性,一次性向關聯方支付大額資金的原因和合理性;不設置業績承諾的原因;標的業績是否存在持續下滑風險。同時,是否存在利用關聯交易進行利益輸送的情形。

二級市場投資者也“用腳投票”,5月15日,上海機電股價低開低走,全日下跌5.16%,收于13.43元/股。

為何急于買下資產?

關聯交易公告顯示,上海機電擬收購的資產為上海電氣集團股份有限公司(下稱“上海電氣”)、上海電氣香港有限公司(下稱“電氣香港”)、上海電氣集團香港有限公司(下稱“電氣集團香港”)合計持有的上海集優。上海電氣為上海機電控股股東,電氣香港為上海電氣全資子公司,電氣集團香港為公司實際控制人電氣控股之全資子公司,本次交易構成關聯交易,但不構成重大資產重組。

此次交易的支付方式利好賣方。上海機電擬現金支付,并且是以自有資金一次性支付。控股股東及關聯方可以一次性回籠超53億元的現金。

對上海機電的壓力也顯而易見。截至今年一季度末,公司賬上貨幣資金128.22億元,且上海機電最新凈資產也不過是約136億元。

采用這種支付方式也可見上海機電對新的資產注入需求之迫切。

上海機電為何急于買下實控人手中的這塊資產?

首先,從上海機電來看,其自身主業增長已遇瓶頸。

長期以來,上海機電主要依托控股子公司上海三菱電梯開展電梯生產、銷售及維保業務,電梯業務營收規模占比超90%。

但近年來電梯業務下游市場競爭激烈、增速放緩也對上海機電的發展帶來了挑戰。

近五年來,上海機電營業收入在220億元至250億元波動,難有大增長,2022年至今更是出現連續下滑。2022年至2024年一季度,其營業收入同比增長分別為-4.64%、-5.30%和-5.01%。今年一季度歸母凈利潤也下滑了約8%,至2.12億元。

受業績制約,上海機電股價也難有起色。

因此,上海機電收購上海集優,意在增厚公司經營業績,并希望將此業務整合打造為“第二成長曲線”。

其次,從標的資產來看,上海集優為工業基礎件“專精特新”產業,處在一個前景較為廣闊的賽道,上海機電有意轉型于此。

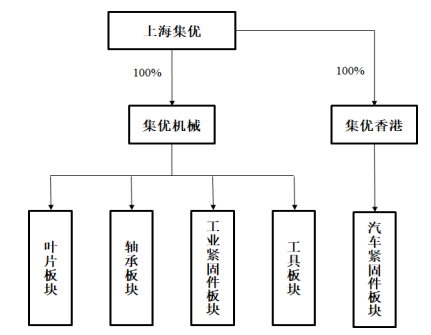

上海集優為控股型公司,主要資產為持有的上海集優機械有限公司100%股權和上海集優(香港)投資管理有限公司100%股權。

上海集優主營五大業務板塊,分別為葉片、軸承、工具、工業緊固件及汽車緊固件。這五大業務主體均有著“國家級專精特新小巨人企業”、“省級專精特新企業”稱號。

其中葉片和工業緊固件業務為“國家級制造業單項冠軍”,上海集優下屬內德史羅夫公司擁有120多年歷史,是全球最大的汽車緊固件供應商之一。

據測算,交易完成后,上海機電“專精特新”相關業務占比將由此前的不足3%,上升至三成左右。

上海機電表示,擬借助本次交易從房地產、工商業為主的客戶市場,進一步拓寬至更有增長前景的服務國家戰略、進口替代的新能源、航空航天、新能源汽車、機器人、軌道交通、醫療器械等市場的工業基礎件、關鍵零部件領域。

但顯然,“第二成長曲線”業務與上海機電主營業務之間關聯性不強。上交所要求公司說明上海集優與公司當前主業發展情況的匹配性、協同性,本次收購的必要性及合理性。

同時,上交所要求上海機電說明一次性向關聯方支付大額資金的原因和合理性,是否影響公司正常經營,相關安排是否符合商業慣例,是否充分保障上市公司及中小股東利益。

標的資產能持續增長嗎?

那么,上海集優能擔起上海機電增長的重任嗎?

在主營業務上,確實能沖淡上海機電九成電梯業務的單一業務獨大現象。但是,上海集優當下最大的問題是,業績能否持續增長。

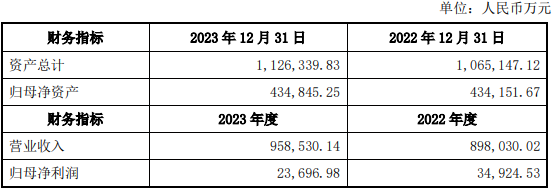

公告披露,上海集優2022年營業收入89.80億元,實現歸母凈利潤3.49億元;2023年營業收入95.85億元,同時歸母凈利潤2.37億元。

也就是說,上海集優2023年在營業收入增長的同時,歸母凈利潤反而同比下滑了32.09%。

公告解釋稱,2022年,上海集優盈利水平處于歷史高位,主要得益于海外市場需求旺盛,工業緊固件板塊海外銷售達歷史高位;受匯率變動影響,2022年上海集優匯兌收益約為5,000萬元。

而2023年上海集優歸母凈利潤下降的原因有三:

- 受下游行業需求影響,工具和工業緊固件板塊收入規模下降;

- 2023年匯兌收益金額較2022年有明顯降低,約為1,200萬元;

- 受境外“加息潮”影響,上海集優整體借款利息支出較2022年同期增加約8,000萬元。

除市場需求外,后兩點原因合計影響凈利潤差距約1.18億元。這兩點因素是公司所不可控的。

為降低利息支出,第一季度上海集優已用自有資金1.6億歐元向全資子公司集優香港增資,主要用于歸還境外借款1.38億歐元。

上市公司今年一季度業績已悉數披露完畢,而此次公告中尚未披露上海集優一季度業績。今年形勢如何尚未可知。

公告表示,上海集優目前經營狀況良好,下屬各業務板塊均按照既定的經營策略,深耕新能源、航空航天、新能源汽車、機器人、軌道交通、醫療器械等高端制造核心賽道。

上交所要求說明上海集優的核心競爭力,及其在營業收入增長情況下凈利潤大幅下滑具體原因,是否與行業趨勢一致,是否存在持續下滑風險,并進一步說明交易必要性。

值得注意的是,此次交易支付方式為大筆現金的一次性支付,標的資產卻未設任何業績承諾。

就此,上交所問詢函要求上海機電進一步說明在本次交易中不設置業績承諾的原因。

在估值方面,上海集優各業務板塊中,葉片板塊、軸承板塊等4個業務板塊均采用資產基礎法評估,汽車緊固件板塊采用收益法評估,增值率最高,為40.31%。

上交所要求說明本次關聯交易的評估價值是否公允,是否存在利用關聯交易進行利益輸送的情形,是否有利于保障上市公司利益。

上交所認為,“本次交易對上市公司及中小投資者影響重大,為保障中小股東的質詢權、知情權,公司應當盡快組織召開投資者說明會”。公司董事長、總經理、董事會秘書、獨立董事、交易對方等主要人員應當參會。

值得一提的是,本次交易尚需提交公司股東大會審議通過后方可實施,關聯股東將回避表決。

關聯股東即上海電氣持股比例為48.02%。除第一大股東外,上海機電籌碼較為分散。截至2024年一季度末,其第二大股東為香港中央結算有限公司,持股比例6.25%,第三大股東國泰君安證券(香港)有限公司,持股比例僅0.89%。

因此,此次交易方案是否獲股東大會通過,決定權還掌握在中小股東手中。截至今年一季度末,公司股東戶數61,878戶。