界面新聞記者 | 鄒文榕

4月29日,中信信托正式披露2023年報。

報告期內,公司實現營業總收入49.76億元(合并利潤表,下同)同比下降22.71%;實現凈利潤26.28億元,同比分別下降12.85%。截至2023年末,公司資本利潤率進一步下降至6.88%,人均凈利潤337.14萬元,均創歷史新低。

財報披露,2023年,公司代表信托業務“晴雨表”的手續費及傭金凈收入下滑明顯。其中,手續費及傭金凈收入25.14億元,同比下滑47.25%。

行業某分析師認為,公司信托業務部分收入下降或與傳統融資類業務不斷壓降,新業務業績增長點尚未成熟相關,特別是有些資產服務類信托項目,費用較低,短期內難以形成業績支柱。

截至期末,中信信托資產服務信托達到1.19萬億元,已占據公司信托資產規模的“半壁江山”。其中,年金受托管理總資產規模為717.86億元。

“服務信托業務在很多業務場景中還缺少必要的配套制度支撐,同時也面臨著前期科技和人力投入大、市場競爭不規范等諸多挑戰。”年報中,中信信托同時提到。

與之對比,固有業務三項收入明細則相對占優。其中,投資收益實現13.71億元,與2022年相對持平;公允價值變動也實現扭虧,全年實現收益11.79億元。

而針對利息凈收入,有同業表示,合并利潤表下較難分析利息凈收入告負原因,但就母公司報表來看,或由于減少了存款、債券等獲取利息的金融資產配置。

“整體上看,去年行業層面而言,固有業務收入對總營收都提到了一定推動作用。”該人士指出。

截至2023年末,中信信托資產總計494.96億元,較期初下降0.8%;歸屬于母公司所有者權益合計390.85億元,較期初提升4.62%。

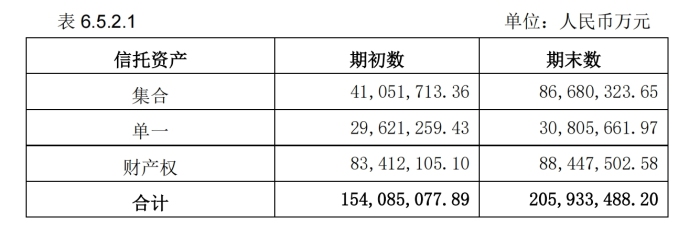

此外,截至2023年末,公司信托資產余額首次突破突破2萬億元,達到2.06萬億元,較期初增長5184億元,同時也創下公司信托資產管理規模歷史新高。

此前于2017年末,中信信托信托資產規模曾一度達到1.99萬億元,但隨之而來的“資管新規”令規模擴張進程中止。在全行業去通道、化風險,提速轉型背景下,至2021末,中信信托信托資產規模收縮至9788萬元,此后規模才重拾增長。

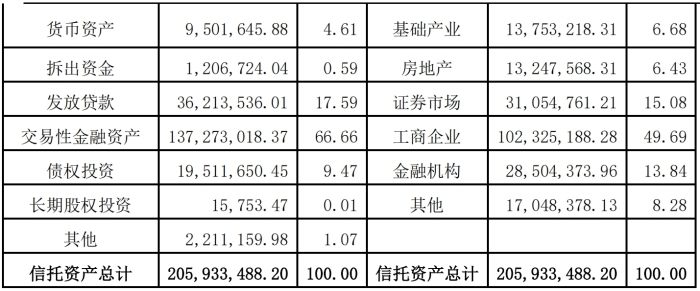

相比于2017年,中信信托信托資產運用與分布發生明顯變化。

截至2023年末,工商企業和證券市場為中信信托信托資產分布前兩大領域,投放規模分別達到1.02萬億元和3105億元,較2017年提升3.26倍和2.64倍,資金占比分別達到49.69%和15.08%,比重分別提高37.6個百分點和10.79個百分點。

與之對比,2017年占比重最大的“其他”類資產投放規模已從5602億元下降至1705億元;房地產領域資金投放由2962億元壓降至壓降至1324億元,比重從14.91%降至6.43%。

中信信托年報提及,當前,房地產、城投融資等重點領域的風險尚未完全暴露,信托產品的兌付壓力增大,信托公司需要進一步增強風險防范、化解和抵補能力,在妥善平衡業務創新發展、保護受益人合法利益、維護股東權益等諸多訴求上存在較大壓力和挑戰。

同時,公司表示,公司始終站穩投資人立場,積極履行受托人盡職管理職責,加大風險防范化解力度,持續壓降涉眾主動管理地產業務及城投業務規模,針對風險項目分類施策、明確責任、監督落實。

界面新聞記者也關注到,2023年,中信信托共受理消費投訴174件。其中,反映風險項目問題的投訴87件。兩項數據與2022年對比均實現大幅下降,2022年同期,公司各渠道共受理消費投訴478件。其中,反映風險項目問題的投訴386件。

另據年報披露,2023年,公司新增信托項目1772個,實收信托8777億元;為受益人分配信托收益148億元。信托資產中主動管理型信托資產規模占比47%,其中,集合類信托資產規模實現“翻倍”達到8668億元,與財產性信托并列兩大信托資產主類。