文|融中財經

又一個超級IPO即將出現。

4月15日,總部位于盧森堡的歐洲PE巨頭CVC Capital Partners(CVC資本合伙公司,下文簡稱為“CVC資本”)宣布,將重啟在荷蘭泛歐交易所IPO的計劃,尋求與投資者共同籌集至少12.5億歐元資金。與此同時,CVC資本還在聲明中表示,計劃通過出售新股籌集2.5億歐元,同時現有股東也計劃售股。

據了解,這家PE豪門正尋求超過150億美元的估值。為確保此次超級規模的IPO完成,CVC資本正與高盛、摩根大通和摩根士丹利合作為上市制定計劃。CVC資本若能成功上市,這也將成為歐洲有史以來最大的上市私募機構。

而值得注意的是,此次站在二級資本市場前的CVC資本,已有多次“經驗”。

CVC資本最早于2022年籌備IPO計劃,但鑒于彼時貨幣政策緊縮的勢頭導致市場波動加劇,以及俄烏沖突爆發加劇市場震蕩,CVC資本首戰折戟而歸。2023年10月,彭博社報道稱CVC資本正準備啟動首次公開募股,但時隔一個月,市場傳出了CVC資本放棄IPO的消息。

如今,隨著CVC資本一紙公告,意味著這家超級PE的IPO號角已奏響,CVC資本已迫不及待要與黑石、KKR、阿波羅、凱雷、TPG等PE豪門在二級市場相見。

01、萬億豪門,募資狂魔

放眼整個創投圈,CVC資本都能稱之為其中的絕對王者。

CVC資本的前身,可以追溯到花旗集團在1968年設立的風險投資項目,其中CVC資本是花旗集團在1981年成立的歐洲分支,一直到1993年,當時CVC資本管理層經過與花旗集團的協商,通過收購將CVC資本變成了一家獨立的私募股權公司。

時至今日,CVC資本已發展壯大為一家PE豪門。

最新數據顯示,CVC資本已在全球設立29個辦事處,在全球的資產管理總規模達1880億歐元(約合人民幣14000億元)。覆蓋七個互補的投資策略,包括CVC歐洲/美洲基金、CVC亞洲基金、CVC戰略機會基金、CVC成長基金、CVC S基金(Glendower)、CVC信貸基金和CVC基建基金(DIF Capital Partners)。

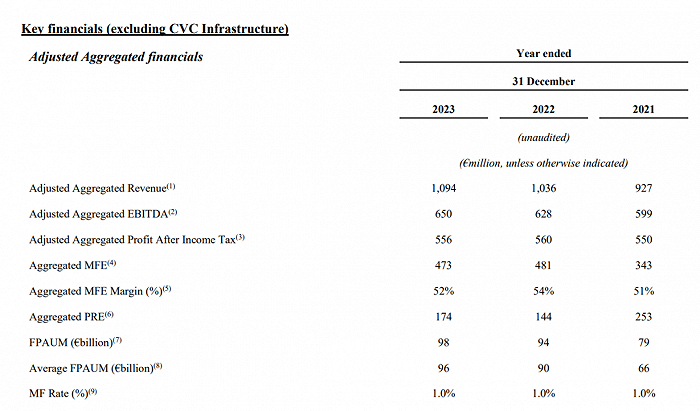

與此同時,CVC資本業績情況也不遑多讓。數據顯示,2021-2023年這三年期間,CVC資本調整后總收入分別為9.27億美元、10.36億美元、10.94億美元。同會計周期內尤能對公司利潤進行比較的指標之一調整EBITDA分別是5.99億美元、6.28億美元、6.5億美元。

圖/CVC資本主要財務狀況 來源/CVC資本 融中財經截圖

近一年時間,CVC資本也頻頻傳出捷報。

2023年7月,CVC資本宣布第九期歐美基金CVC Capital Partners Fund IX已成功完成募資,募集金額達到260億歐元。據了解,CVC資本上一期規模223億歐元的歐美基金于2020年完成募資,第九期歐美基金的募資則于2023年1月開始,原定募資目標為250億歐元。因基金受到全球頂級投資機構的追捧和積極認購,基金逆勢完成超募。

值得一提的是,這個數字也超越另一個投資巨頭黑石集團此前所創造的私募股權基金的規模之最。那時黑石所刷新的募資紀錄為260億美元。

刷新募資紀錄的CVC資本并未停下腳步,此后幾個月時間里,又接連完成了第五支全球二級私募股權基金Glendower Capital Secondary Opportunities Fund V(“SOF V”)最終交割,籌集資金58億美元;第三個貸款抵押債券股權基金CVC CLO Equity III 也募到承諾資金8億美元。特別注意的是,上述基金均突破預期目標超額募資。

進入到2024年,一開年“募資狂魔”CVC資本,就又給創投圈帶來了一絲小震撼。

2024年2月,CVC資本宣布其第六期亞洲基金CVC Capital Partners Asia VI已成功完成募集,募資規模達到68億美元的募資。第六期亞洲基金募資規模較2020年成功募集了45億美元的第五期亞洲基金增長50%。

得益于新老藍籌投資者的強勁需求,CVC資本第六期亞洲基金的募資規模不僅遠超過最初設定的60億美元目標,還成功突破了硬性上限。募資完成后,CVC亞洲基金成功躍升為亞洲規模最大的私募股權投資基金之一,旗下各期亞洲基金總募資規模已超210億美元。

投向亞洲后,CVC資本表示第六期亞洲基金將專注于在亞洲核心消費和服務領域,對高質量企業進行控股、聯合控股和合作投資。值得注意的是,自1999年進入亞洲市場以來,CVC便一直活躍于此,迄今已在亞洲完成80多項投資。如其所言,“近年來,CVC深耕亞洲地區,通過完善地區網絡、實現本地經驗與行業專長的有機結合,加強了在亞洲各地的投資能力,實現了CVC亞洲基金的強勁增長。”

可以預見不久將來,CVC資本在亞洲市場的投入將愈發密集。正如其管理合伙人Rob Lucas所說,“ 近年來,我們對CVC亞洲基金的大力投入已經取得了顯著成效。CVC亞洲基金是我們私募股權投資平臺增長的重要引擎,我們期待著繼續推動其發展并取得更大的成功。”

與此同時,CVC資本管理合伙人兼亞洲區負責人Sigit Prasetya也表示,“ 隨著第六期亞洲基金募資圓滿完成,我們將繼續借助豐富的行業經驗、遍布亞洲區域的本地辦公室以及 CVC 全球網絡,在快速增長的私募股權投資市場中,把握極具吸引力的投資機遇,并與企業家們和公司管理團隊展開緊密合作。”

02、巨頭的入華沉浮史

作為一家全球豪門PE,CVC資本在華的名氣卻不顯黑石、KKR等巨頭。

但在此前十余年時間,CVC資本也曾有在華大干一場的架勢。2008年,在進入亞洲市場10年后的CVC資本入華,正式成立了北京辦事處,專注中國市場投資。

在進入中國市場的早期,CVC資本也曾因相繼投資了大娘水餃、啟德教育、俏江南等眾多知名項目而聲名大噪。在此需要提及的是,CVC資本在進入亞洲市場的最初,選擇投資的市場都是發達國家與地區,其最初發行的第一期和第二期亞洲基金,重點投資項目多為澳大利亞、日本、新加坡、韓國等地。直至第三期葉舟基金開始,CVC資本才算正式開始在中國內地進行投資,其中俏江南、大娘水餃和啟德教育便都由其第三期基金出資投資的。

只是,CVC資本在華之旅并不順利,早期投資的項目最后都不歡而散。時至今日,CVC資本仍與俏江南創始人張蘭反復拉扯中。被告上法庭并背上負債的張蘭也不止一次在公開場合痛斥其“被資本算計”,“我沒有算計別人,所以不丟人。這說明我做得好,豬養肥了、狼就來了。是CVC基金欠我的,我沒欠任何人,怎么會向黑惡勢力低頭。”

而于1996年成立并一度成為全國知名連鎖品牌的大娘水餃,如今卻淪為無人問津地步。事后很多人對此案例進行復盤與總結,甚至創始人都將過錯歸為“引入CVC資本接手大娘水餃品牌”。

“開局不利”的CVC資本,也受到重創,此后數年間在中國市場都鮮見其身影。

大中華地區的案例塵封,一直到2021年。

在2021年的前一年,即2020年,CVC資本第五期亞太基金成功募集45億美元,此后,作為亞太地區最受關注的中國市場重新走進CVC資本視線中。

2021年9月,西安怡康宣布已于近日完成CVC資本提供的戰略融資。表示CVC資本將幫助西安怡康通過有機增長和整合的方式,擴大藥品的品類,提升流通和銷售的效率,加強數字網絡建設,持續壯大業務規模。

這是CVC資本重返中國內地市場后首次出手。值得一提的是,2023年2月,CVC資本再度加碼,宣布完成對西安怡康的全面收購。

值得一提的是,同在2021年11月,時任CVC資本管理合伙人及大中華和亞洲跨境團隊主管王衛理近日接受了《亞洲創業投資期刊》專訪,采訪中多次傳遞出對于中華地區市場的積極態度。

被問到“鑒于近期行業監管的重要變化,CVC有沒有改變對華投資策略”時,王衛理的回答是,“CVC長期堅定看好中國市場。中國股權投資行業是一個巨大的機遇。我們將繼續在中國投資。我們目前有好幾個正在進行的項目,均是中國本地市場和與中國相關的資產。我們沒有受到最近中國政府監管政策的影響。展望未來,CVC亦會根據監管環境的變化不斷迭代更新我們的投資策略。在投資策略方面我們更加專注于依靠行業洞見做出投資決定。我們向來秉承專注內需、順勢而為、尊重本土智慧的投資風格。”

有意思的是,在這次采訪中,CVC資本高層也直面回答了“CVC早期在中國的投資表現并不令人滿意”這一問題。

盡管對于過去失敗總結鮮有提及,但提到了,“隨著我們在中國投資經驗的逐漸增多,我們衡量和評估合作伙伴的維度亦更加全面、考慮更加周全。這些考慮都反映在我們最近幾筆投資中。很多區內高質量企業,因為家族控制和其他安排,對于一次性出讓控制權相對還比較謹慎。對這些高質量企業投資的唯一方法是與他們以伙伴精神達成合作。不論CVC持股 70%、50% 還是 30%,我們都以合伙人的心態真誠以待。”

并表示,“在投資前,我們事先與合作伙伴需要達成一致的有幾件事:業務計劃、管理層的變更以及退出機制。我們希望在投資之前能和投資伙伴達成這些重要共識,以便在投資后能夠和伙伴一起專注于投資后的價值創造過程。”

隨著第六期亞洲基金的募集完成,市場預料CVC資本在中國的身影會更為密集。自然,也期待其在中華地區的進一步發展。

03、VC/PE上市潮,襲來

將目光重新拉回計劃沖擊二級市場的CVC資本身上。

放眼望去,近年來排隊沖擊二級市場這條路上的VC/PE數量可不少,甚至和CVC資本近乎同期傳出有意IPO的PE巨頭也不少。例如前身為法資AXA Private Equity的S基金巨頭Ardian和奢侈品巨頭LVMH的關聯機構L Catterton等都在2021年傳出上市消息。

作為全球最大的S基金Ardian,在國內名聲不顯,但這是一家管理規模超千億美元的全球PE巨頭之一。2020年,Ardian完成募集了190億美元規模的第八期私募股權二級市場基金,一舉刷新紀錄,成為全球規模最大的S基金。

背靠LVMH的L Catterton則是全球領先的消費投資公司,管理規模超過350億美元,包含私募股權、信貸和房地產三個多資產類別。憑借深入的品類洞察、卓越的運營和廣泛的戰略關系網絡,現已完成對全球超過275個最具標志性消費品牌的投資。據2021年的市場消息,L Catterton自2021年6月起便開始與投資銀行合作,探討和評估包括IPO、SPAC合并等方式在內的潛在選擇。

然而除了CVC資本向二級市場邁進一步外,上文提及的兩家PE均無下文。

但這并不影響VC/PE潮的洶涌來襲。因為2021年以來,全球已有多家VC/PE完成上市。它們是歐洲PE Antin Infrastructure Partners、Bridgepoint,美國PE TPG……

就連國內資本市場,也因天圖于2023年10月登陸港交所而有了“本土VC第一股”。而在天圖之后,博將控股也向港交所遞交上市申請,擬主板掛牌上市;總部位于廣州的謝諾投資也在考慮赴港上市,與投行商討有關IPO事宜。

與此同時,曾押中Facebook和Airbnb、管理770億美元資產的美國PE巨頭General Atlantic(泛大西洋投資集團,以下簡稱“泛大西洋”),于2023年底秘密提交了在美上市申請。彼時報道稱,根據市場情況變化,該公司正在考慮最早在2024年上市。再早前,太盟投資集團(PAG)于2022年向港交所提交上市申請書,計劃在港交所主板上市。

不難發現,和CVC資本一樣拿著IPO號碼牌的VC/PE有很多。

PE謀求上市,自然有其所求。

實際上,早在2007年,海外的VC/PE就掀起過一場上市熱潮。2007年,黑石上市一舉融資41億美元,成為那時規模最大的IPO;2010年起,KKR、阿波羅和凱雷緊隨黑石之后,相繼完成IPO。

而在二級市場的PE公司大多都取得了更高的回報。PitchBook發布的《上市PE和GP交易綜述》報告顯示,在截至2023年第三季度的12個月里,在美國上市的前7名另類投資管理公司的PE投資回報率已恢復至兩位數,總回報率中位數為11.5%,大幅領先于2.6%的整體水平。

彼時的PitchBook分析指出,當前資金更傾向于流向規模更大、資源更豐富的大型基金的趨勢也將提高上市對于PE基金的吸引力。隨著市場信心在2024年恢復,距離下一波PE基金IPO浪潮的來臨只是時間問題。

2024已如約而至,期待第二波PE上市潮的降臨。