界面新聞記者 | 胡振明

2023年度,電解液市場整體增速放緩,整個鋰電池上下游產業鏈以消化庫存為主,行業競爭持續加劇。電解液龍頭天賜材料(002709.SZ)在其2023年年報中提出前述觀點。

3月25日晚間披露的年報顯示,天賜材料在2023年度實現營業收入154.05億元,和上年相比下降了30.97%,但高于2021年度營業收入;實現歸屬于上市公司股東的凈利潤18.91億元,和上年相比下降了66.92%,而且低于2021年度的22.08億元;其中,實現歸屬于上市公司股東的扣非后凈利潤為18.24億元,同比下降67.08%。

早在2023年度業績預告中,天賜材料就曾表示,其業績變動受多種因素影響:新能源汽車產業鏈供需關系格局發生變化,中上游材料競爭加劇,疊加碳酸鋰等原材料價格大幅波動,盡管實現電解液產品銷量同比增長,但電解液產品價格較2022年有較大幅度調整、單位盈利有所減少,導致該部分業務業績有所下滑;正極材料前驅體磷酸鐵產品新產能爬坡緩慢,面對市場價格持續下降,該業務整體盈利情況不及預期;在原材料價格大幅波動及市場環境影響下,其碳酸鋰及正極材料磷酸鐵計提存貨跌價準備有所增加,進一步影響了利潤。

雖然歸母凈利潤不到19億元,天賜材料在其《2023年度利潤分配預案》中卻計劃給股東們派發現金紅利近6億元,即擬向全體股東(公司回購專用證券賬戶除外)每10股派發現金紅利人民幣3.00元(含稅),不送紅股,不以資本公積金轉增股本。

截至2023年12月31日,天賜材料的總股本19.24億股在扣除回購專用賬戶247.58萬股后作為基數,以此計算2023年度擬派發現金紅利57650.43萬元(含稅),占2023年度歸屬于上市公司股東的凈利潤30.49%。

在前兩個年度中,天賜材料于2022年度派發現金紅利11.55億元,2021年度派發的現金紅利為4.77億元;再加上2023年度將要派發5.77億元現金紅利,天賜材料近年保持著較大金額的現金分紅。

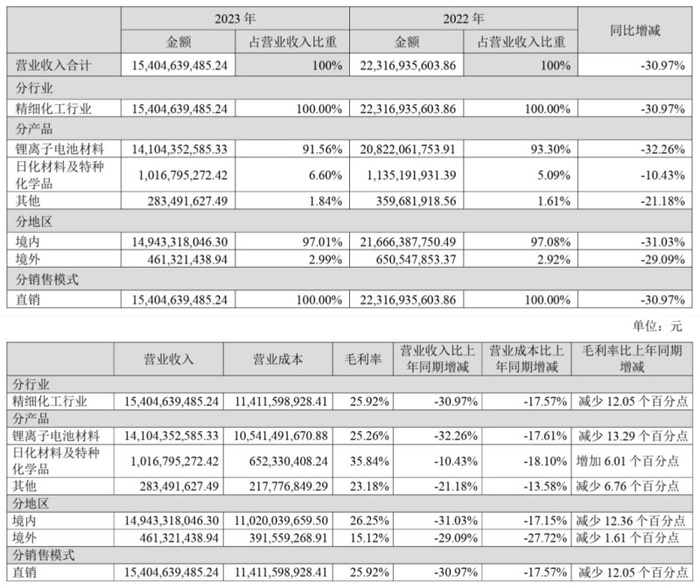

天賜材料的主營業務為精細化工新材料的研發、生產和銷售,屬于精細化工行業,主要產品為鋰離子電池材料、日化材料及特種化學品。

年報顯示,2023年度天賜材料的銷售量為72.60萬噸,比上年增長36.56%;生產量也出現了較大幅的增長。天賜材料表示,2023年度其核心產品銷量持續增長,其中電解液銷量39.6萬噸,同比增長約24%,但由于受到原材料價格波動、競爭加劇等多方面影響,2023年度電解液產品價格及單位盈利有所下降。

年報披露的數據確實如此。在2023年度產量、銷量均有大幅增長的情況下,天賜材料各產品線的收入均出現了比較明顯的下降。其中,占營業收入比重達91.56%的鋰離子電池材料收入為141.04億元,而上一年度收入為208.22億元(占比為93.30%),前后兩年相比較,該產品收入下降了32.26%;日化材料及特種化學品收入為10.17億元,同比下降了10.43%,其他產品收入同比下降了21.18%。

2023年度,天賜材料各產品線的成本也出現了下降,但下降幅度各不相同。其中,鋰離子電池材料的成本同比下降了17.61%,成本降幅小于收入的降幅,毛利率和上年相比減少了13.29個百分點;此外,收入所占比重較小的日化材料及特種化學品、其他產品的成本同比也出現了下降。綜合起來,天賜材料的營業收入同比下降30.97%,但營業成本同比下降17.57%,毛利率同比減少了12.05個百分點。

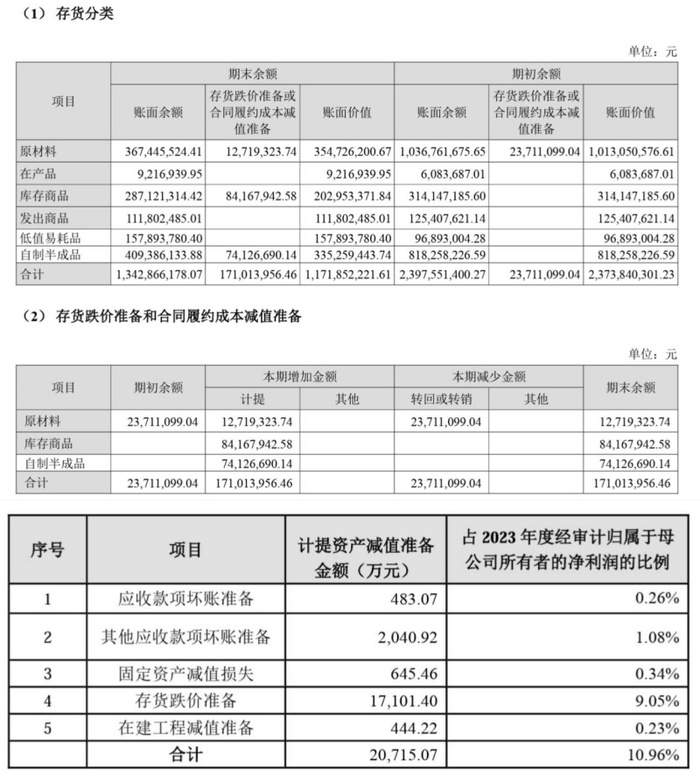

值得一提的是,如年報所示,2023年度天賜材料的生產量比銷售量多9924.34噸,一般情況下,多出來的這部分產品由于未實現銷售而計入年末的庫存;2023年年末庫存量25045.82噸,比上一年度增長了65.63%。

不過,根據年報,2023年年末的存貨當中,庫存商品賬面余額2.87億元比年初(即上年末)的3.14億元還要少,而且發出商品1.12億元也比上年末的1.25億元少。

此外,在存貨跌價準備和合同履約成本減值準備方面,2023年度天賜材料計提了1.71億元的準備金額,占2023年度經審計歸母凈利潤絕對值的比例為9.05%;再加上計提信用減值損失及其他類資產的減值損失,天賜材料計提減值金額合計為2.07億元。

天賜材料認為,主要是資源循環業務相關原材料及正極材料業務相關存貨計提存貨跌價準備,具體原因為:(1)資源循環業務相關原材料計提存貨跌價準備是受碳酸鋰價格下跌影響,公司庫存的礦及含鋰原材料存在減值跡象;(2)正極材料業務相關存貨計提存貨跌價準備是受市場價格下降因素的影響,公司庫存的磷酸鐵鋰、磷酸鐵存在減值跡象。