文 | 子彈財經 段楠楠

編輯 | 馮羽

隨著數字經濟逐漸深入人心,各行各業對于企業數字化轉型投入逐漸加大,金融行業也不例外,各大資產管理公司紛紛投入重金,謀求企業數字化轉型。

在此背景下,為金融企業提供數據基礎設施的龍頭企業深圳迅策科技股份有限公司(以下簡稱“迅策科技”)3月12日向聯交所遞交了招股書,計劃在港股主板上市。

作為國內最大資產管理行業的實時數據基礎設施及分析供應商,迅策科技股東陣容可謂星光熠熠,既有騰訊、泰康人壽等國內頂級機構,也有高盛、KKR等全球頂級投資機構。

此外,得益于金融行業數字化轉型加快,過去兩年迅策科技收入復合增速高達100%以上。即便如此,迅策科技依舊未能盈利。此次IPO,迅策科技又能否如愿以償叩開港交所的大門?

1 騰訊、高盛等頂級機構“站臺”,估值漲超30倍

公開資料顯示,迅策科技成立于2016年,成立時公司注冊資本為100萬元,劉呈喜出資99.90萬元,持有公司99.90%股權。

值得注意的是,劉呈喜并未在迅策科技任職,而是將企業交給了其子劉志堅打理。公司剛成立不久,劉志堅便擔任迅策科技首席執行官兼董事,2017年又轉任公司董事會主席。

在加入迅策科技以前,劉志堅一直在金融行業從業,2006年尚未從香港科技大學畢業的劉志堅便在蘇格蘭皇家銀行實習,到2012年離職前,劉志堅已是蘇格蘭皇家銀行的董事。

從蘇格蘭皇家銀行離職后,劉志堅加入國家開發銀行旗下企業國開國際投資有限公司擔任執行董事。除劉志堅外,公司多位管理層均有金融行業從業經驗。

正是憑借管理層的資源,迅策科技業務在金融資管領域發展得十分順利。2021年至2023年,公司收入年復合增長率超過100%。

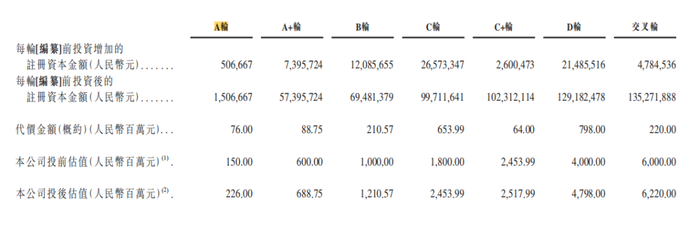

除業務發展順利外,迅策科技還獲得了一眾頂級投資機構投資。2017年,成立僅一年的迅策科技獲得了7600萬元A輪融資,投資方包括云鋒基金、創新工場等知名投資機構,投后估值為2.26億元。

2018年及2019年,迅策科技再度獲得云鋒基金領投的3300多萬元的A+輪融資,投后估值增長至6.89億元。

2020年騰訊領投了迅策科技的B輪融資,融資金額高達2.11億元,此時公司估值已經達到12.11億元。C輪融資中,騰訊再以2.02億元的代價領投了迅策科技C輪融資,完成融資后公司估值上升至24.54億元。

圖 / 迅策科技融資明細

此后,迅策科技又陸續完成了C+輪、D輪以及交叉輪融資。交叉輪融資完成后,迅策科技估值已經高達62.2億元,較A輪融資時估值漲超30倍。

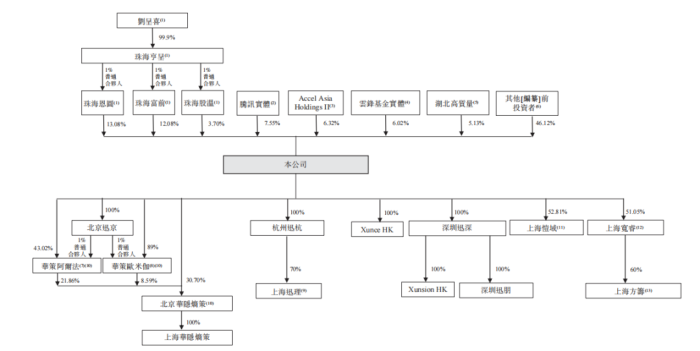

截至IPO發行前,迅策科技第一大股東仍為公司創始人劉呈喜,劉呈喜間接持有28.86%股權。此外騰訊持有迅策科技7.55%,云鋒基金持有迅策科技6.02%股權。若以公司交叉輪估值計算,騰訊此時持有迅策科技股權價值超4.6億元,較初始投資金額至少浮盈2億元以上。

圖 / 迅策科技股權架構

除此之外,高盛集團、KKR等眾多頂級投資機構也持有迅策科技部分股權,此次迅策科技上市獨家保薦人中金公司也間接持有迅策科技0.40%股權。可以預見的是,若迅策科技成功上市,眾多投資機構都能“吃飽喝足”。

2 收入成倍增長,迅策科技扭虧為盈難

「子彈財經」發現,雖然迅策科技估值和收入都在持續增長,但公司依舊未能擺脫虧損的局面。

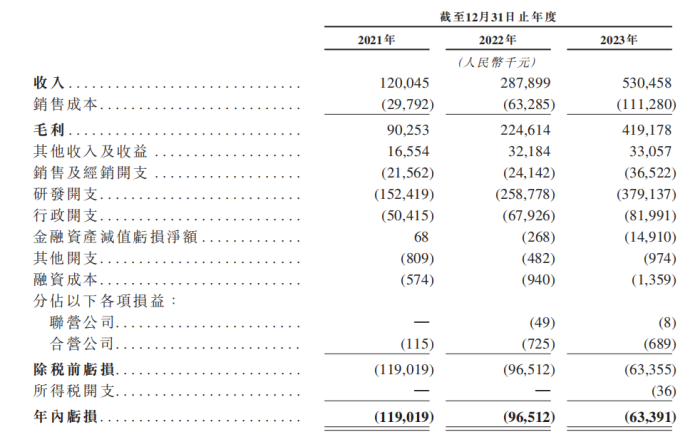

招股書數據顯示,2021年至2023年(以下簡稱“報告期內”)迅策科技收入分別為1.20億元、2.88億元、5.30億元,年復合增長率高達110.21%。

即便如此,迅策科技依然未能扭虧為盈。報告期內,公司虧損金額分別為1.19億元、9651.2萬元、6339.1萬元,三年內累計虧損2.79億元。值得注意的是,迅策科技整體毛利率非常高,報告期內公司毛利率分別為75.2%、78%、79%。

圖 / 迅策科技綜合損益表

迅策科技持續虧損與公司龐大的研發投入有很大關系。報告期內,迅策科技研發開支分別為1.52億元、2.59億元、3.79億元,研發支出逐年走高。

招股書顯示,迅策科技主要為金融企業提供數字基礎設施,即將數據平臺部署在客戶本地系統中,相關資產管理公司利用底層基礎設施產生洞察,從而輔助公司投資決策。

截至目前,迅策科技已經為超過250家資產管理公司提供服務。弗若斯特沙利文數據顯示,2022年,按收入計迅策科技已經是國內最大的資產管理行業實時數據基礎設施及分析提供商。

雖然迅策科技產品是標準化產品,但各大資管公司都有自己的風險因子以及投資方法,需要對部署在本地的數據化產品進行調試,確保相關產品達到能輔助自身投資決策的水平。

為了應對不同客戶的變化需求,迅策科技只能加大研發投入來滿足不同客戶需求。隨著公司客戶數量增多、經營規模加大,公司的研發費用也成倍增長。

招股書顯示,迅策科技現有623名雇員,其中研發人員就高達453名,占比為73%。2023年,迅策科技研發人員薪酬支出就高達1.77億元,這也意味著迅策科技平均每名員工的實際薪酬支出超過35萬元。

圖 / 迅策科技雇員明細

某AI金融軟件企業銷售人員對「子彈財經」表示,金融數據產品銷售遠沒有表面看起來那么風光。其公司2020年承接了國內頂級金融機構200萬元的輿情數據產品。

前期開發成本不算,僅后期客戶提出的數據修改需求,成本就高達上百萬元。綜合算下來,200萬的項目費用,其實是虧損的。

而且每家資管公司實際需求不相同,因此很難形成標準化產品,后期都會提出修改需求,實際上每家客戶產品幾乎都虧損。

從迅策科技近幾年的利潤來看,確實如此。招股書中,迅策科技寄希望于經營規模的擴大以及AI技術進步以降低整體運營成本。從近幾年經營結果來看,公司虧損確實在縮小,至于何時能扭虧為盈,還需要時間驗證。

3 應收賬款增長超11倍,資產減值壓力大

除此之外,迅策科技潛在的資產減值風險也不容小覷。

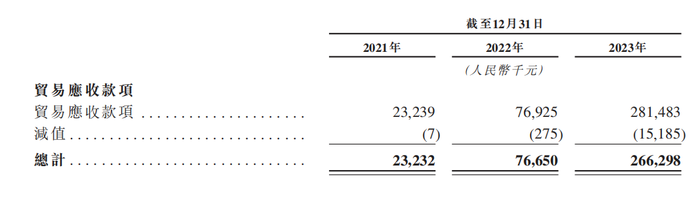

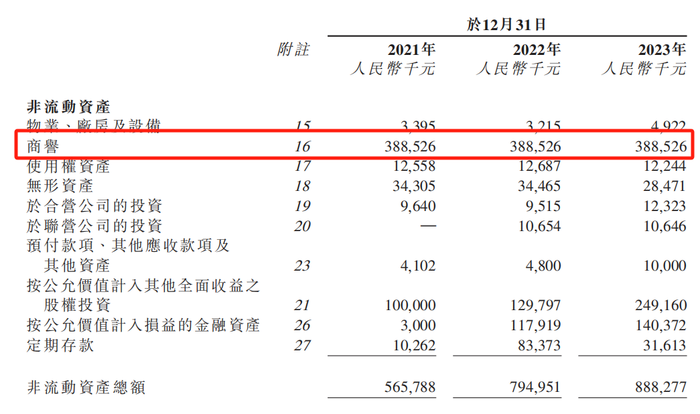

財報顯示,未來迅策科技的資產減值風險主要來源于兩方面,一是貿易應收賬款,二是高額的商譽。

報告期內,公司貿易應收款項分別為2323.9萬元、7692.5萬元、2.81億元。報告期內,公司貿易應收賬款余額增長超11倍,遠超同期收入增速。

圖 / 迅策科技資產負債情況

由于貿易應收賬款余額的上升,迅策科技應收賬款的減值金額也在大幅度上升。報告期內,迅策科技貿易應收賬款減值分別為0.7萬元、27.5萬元、1518.5萬元,出現大幅上升的趨勢。

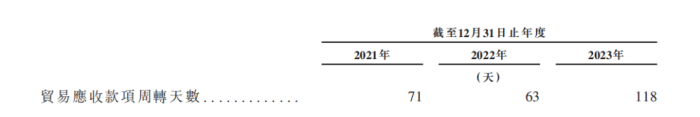

此外,公司貿易應收賬款周轉天數也從2021年的71天上升至2023年的118天,部分貿易應收賬款賬期也在延長,這說明公司貿易應收賬款的質量正在下降。

圖 / 迅策科技招股書

某AI金融軟件企業銷售人員對「子彈財經」表示,一般而言,資產管理公司的回款分為很多期,且每次的回款都有相應的產品交付標準,如果合同承諾的效果未達到,企業會扣除部分款項。

招股書中,迅策科技表示公司的客戶群體多樣化,還包括很多大型金融機構,因此公司貿易應收賬款可回收性不會存在問題。

不過隨著公司業務的擴大,貿易應收賬款的余額,以及減值金額必定會繼續擴大。這對于本就虧損的迅策科技而言并非好事,未來如何平衡好收入以及貿易應收賬款減值的問題,還需要公司多加考慮。

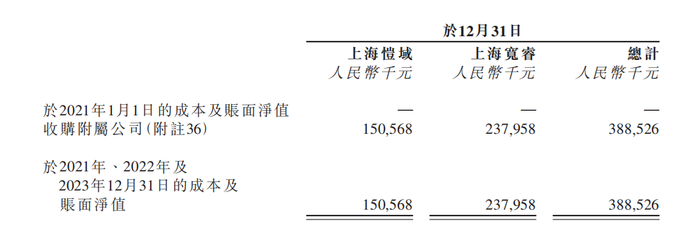

除此之外,高額的商譽也值得迅策科技警惕。報告期內,迅策科技商譽一直較為穩定,均為3.89億元,并未出現任何減值。

圖 / 綜合財務情況

商譽的形成都是在企業并購時產生。2021年,迅策科技以1.21億元價格收購了上海愷域部分股權,此后又增資了8000萬元認購了上海愷域部分股權。2021年,公司又以1.97億元價格收購了上海寬睿部分股權,此后又增資了1.26億元。

招股書顯示,收購上海愷域產生了1.51億元商譽,收購上海寬睿產生了2.38億元商譽。如此高的商譽,再結合收購價格來看不難發現,這兩家企業本身并無太多實物資產。天眼查顯示,這兩家企業均是金融產品研發企業,與迅策科技業務具有一定互補性。

圖 / 商譽情況

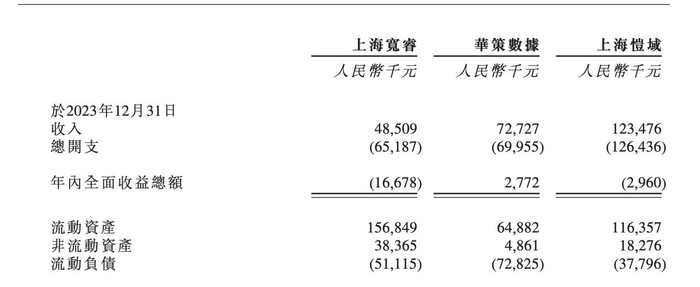

兩起收購產生接近4億元的商譽,對于一家年營收僅5億元的企業而言不可謂不高。值得注意的是,2023年,公司收購的上海愷域虧損296萬元、上海寬睿虧損1667.8萬元。

圖 / 被收購公司業績情況

未來,一旦業績不及預期,商譽減值也足以讓迅策科技“傷筋動骨”。經營持續虧損,加上應收賬款的減值以及高懸的商譽,帶著這些問題,此次迅策科技闖關港交所并不輕松。

美編 | 倩倩

審核 | 頌文