記者 紀瑤 杜萌

2月2日,市場加速下跌,上證指數一度擊穿2700點。每當市場大幅震蕩的時候,總有一些或真或假的消息加速放大,造成市場激烈討論。

今日,一位微博大V發帖稱“80%的基金持倉市值通過轉融通出借做空,賺取高額利息謀利。”按照該人士的說法,基金將持倉的股票通過轉融通出借賣出,以做空的形式進行謀利。

該人士還表示,在這個環節中,券商賺了轉融通的高額手續費,大股東賺了高額利息,機構賺了利差,只有基民遭受了損失。

此言一出,迅速引發市場關注,更有消息直指華寶醫療ETF(512170.SH),認為該ETF對持有的藥明康德(603259.SH)進行轉融通出借,導致個股股價加速波動。

對此,多位接受接受界面新聞記者采訪的業內人士均發布了明確觀點。

“這個消息缺乏最基本的常識,首先公募基金2023年的年報尚未披露。按照現有的規定,基金的季報在當季結束后的十五個工作日披露,基金的半年報在半年結束的60個工作日披露,基金的年報在當年結束的90個工作日披露。半年報和年報披露的信息要較季報詳盡很多,包括所有持倉,和基金運營過程中的具體財務數據。目前披露的是基金2023年的四季報,根本看不出來出借個股的具體情況。”某公募合規部人士解釋。

其次,轉融通業務方面,早在2019年6月14日,證監會就發布了《公開募集證券投資基金參與轉融通證券出借業務指引(試行)》(以下簡稱《指引》),對公募基金進行轉融通進行了明確規定。

所謂轉融通業務,是指基金以一定的費率通過證券交易所綜合業務平臺向中國證券金融股份有限公司(簡稱“中證金”)出借證券,中證金到期歸還所借證券及相應權益補償并支付費用的業務。

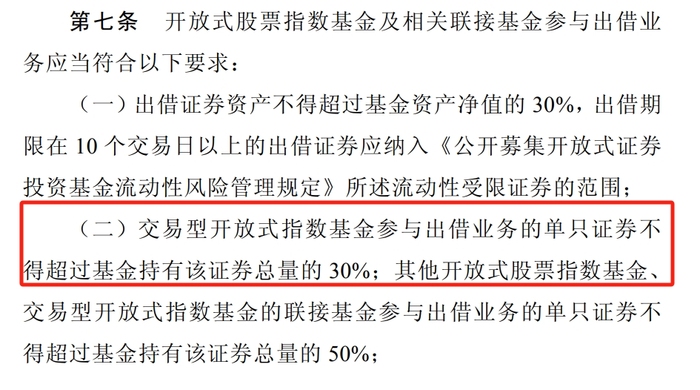

《指引》明確,有三大類基金可以參與轉融通證券出借業務:一是處于封閉期的股票型基金和偏股混合型基金;二是開放式股票指數基金及相關聯接基金;三是戰略配售基金。各類基金對應不同的出借限額。其中封閉期的基金出借證券資產不得超過基金規模的50%,開放式股票指數基金及相關聯接基金出借證券資產不得超過基金資產規模的30%。

Wind數據顯示,截至2023年末,公募市場上參與轉融通證券出借業務的基金共計335只,累計市值近800億元,其中ETF共計264只,轉融通出借業務市值總計約730.22億元。并且,上述接近的轉融通證券出借業務市值占基金資產凈值的比重均在30%以下。

“通常來說基金出借個股的比例并不高,基金要應對申贖,要給交易留足流動性,不可能出借很多個股的。如果在不影響基金正常運作的情況下,基金公司能積極地來運作個股出借,這其實是基金公司為基金投資者負責的表現。一般來說在半年報和年報的利潤表里面,可以看到明細情況。”某公募量化部人士告訴界面新聞記者。

以華寶醫療ETF為例,2023年四季報顯示,藥明康德的持倉已經從三季度的4351.43萬股減少到四季度的3495.51萬股。四季報并未披露基金轉融通的數量和產生的收益。

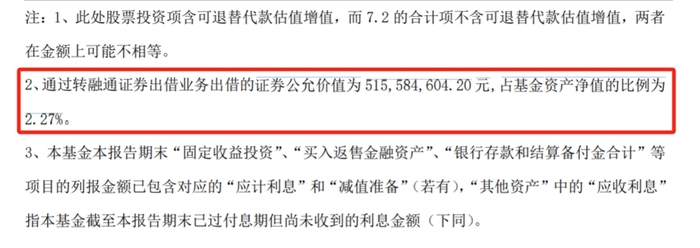

華寶醫療ETF的2023年中報顯示,該基金共對50只個股進行了轉融通出借業務,公允價值為 5.16億元,占基金資產凈值的比例為2.27%。其中藥明康德的轉融通數量為7.87萬股,估值單價為62.31元/股,總額為490.38萬元。

中報還顯示,該ETF的證券出借總利息收入為1238.51萬元,計入基金資產。

“現在市場人心惶惶,是把轉融通業務給妖魔化了。從基金持倉角度看,指數基金因其被動跟蹤指數策略的緣故,沉淀了大量股票,是天然的‘票倉’。從基金績效角度看,被動型基金追求最小化跟蹤誤差,證券出借所獲收益即使在0.4%-0.6%之間也十分重要,將為投資者帶來額外收益和更佳的投資體驗。”某指數基金經理表示,“簡單來說,ETF的轉融通業務不應該為市場的下跌背鍋。”

對于指數基金而言,出借證券能帶來較穩定的額外收益,計入基金資產后,有望覆蓋管理費、托管費等成本。而在指數基金大發展的形勢下,轉融通為公募基金提升投資收益提供了新的手段。尤其對指數基金而言,參與轉融通無論對于指數基金本身,還是對于市場效率提升,都是大有好處的,上述基金經理表示。