文|紅餐網

“減糖但不改變甜味”仍是消費者對健康飲食的重要訴求,減脂控糖也在過去幾年風靡餐飲業。

然而,多家代糖供應商的日子卻不如想象中“甜蜜”。

近日,赤蘚糖醇供應商三元生物(301206.SZ)、保齡寶(002286.SZ)雙雙交出了凈利潤大幅下滑的業績預告,這也讓赤蘚糖醇供應商的困境再次顯露在公眾視野中。

為何代糖供應商失速了?

凈利暴跌六成,代糖供應商高光不再?

三元生物發布的業績預告顯示,2023年,三元生物的凈利潤預計在4800萬元到6200萬元之間,相比2022年1.64億元的凈利潤,下降了62.12%至70.68%。而對比上市的前一年(2021年),這個數字為5.35億元,如今僅為十分之一。

跌跌不休的不只有凈利潤,還有三元生物的股價。截至2月1日收盤,三元生物的股價為23.74元/股,對比發行價109.30元/股,兩年內縮水超過7成。

圖片來源:百度股市通

作為全球最大的赤蘚糖醇供應商,三元生物曾有過高光時刻。

2019-2021年,赤蘚糖醇業務的毛利率連續3年保持在40%以上,頗為可觀,并分別為三元帶來了2.85億元、6.17億元、15.67億元的營收。

不過,好日子并沒有持續太久。

到了2022年,三元生物赤蘚糖醇的毛利率急轉直下,僅10.50%,赤蘚糖醇產品的年營收也降至5.75億元。在年報中,三元生物對此解釋稱,由于終端需求不振及行業擴產,赤蘚糖醇的市場價格出現大幅下降。

售價降低、需求放緩,傳導到上游,供應商獲得的訂單也會相應減少。

2022年,三元生物食品添加劑相關產品的總產量僅有4.63萬噸,較上年同比減少4成。正是在這一年,三元生物的第一大客戶元氣森林“出走”。連帶著其前五大客戶的銷售占比也下滑至3成,2021年還為4成。

這一情況到了2023年,未迎來好轉。在年度業績預告中,三元生物同樣把凈利潤大幅下滑歸因于行業競爭加劇和下游客戶需求增長放緩,并稱持續全年的價格戰,對其銷售收入、毛利率帶來影響。

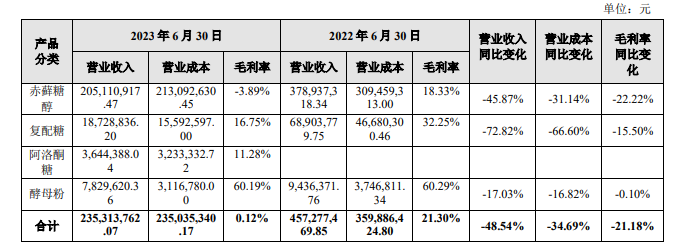

圖片來源:三元生物2023年半年報

餐飲供應鏈指南留意到,2023年半年報顯示,三元生物的赤蘚糖醇業務毛利率降至-3.89%,該產品營收甚至無法負擔營業成本。

赤蘚糖醇業務的盈利能力下滑,不僅出現在三元生物這一家企業上。

全品類功能糖供應商保齡寶,其糖醇業務的產品主要為赤蘚糖醇。從近幾年財報來看,糖醇業務發展也不甚理想。

2023年上半年,保齡寶糖醇營收為1.09億元,同比下滑5成。毛利率也降至5.93%,相比2022年同期下降了11.07%。彼時,糖醇也是保齡寶所有產品中毛利率下滑幅度最大的產品。

近日,保齡寶發布了業績預告。2023年,保齡寶的凈利潤預計在5200萬元到5600萬元之間,同比下降了57.95%至60.95%。

對于業績變動,保齡寶也把赤蘚糖醇產品的銷量和價格下降視為重要原因。其稱,赤蘚糖醇市場需求暫時性下降、同行業競爭加劇,產品的銷量和價格出現下降。

內卷的赤蘚糖醇市場:售價跳水,廠商卷入價格戰

供應商集體失速的同時,赤蘚糖醇的價格走勢也反映了市場寒氣逼人。

過去幾年,赤蘚糖醇的售價不斷走低,削薄了廠商們的利潤空間。

“我的鋼鐵網”發布的數據顯示,2021年,赤蘚糖醇的售價普遍在3萬元/噸,一度逼近4萬元/噸的高位。但到了2023年,多個赤蘚糖醇廠家的出廠報價已經跌至9500—12000元/噸。該年3月,玉峰集團的赤蘚糖醇報價跌至9500元/噸,如今小幅回升到了1萬元/噸。

這或與過去幾年,入局者增多、企業爭相擴產有著密不可分的關系。相關數據顯示,赤蘚糖醇現有產能已遠遠超過了市場需求量。在供過于求的情況下,赤蘚糖醇市場上的價格戰也愈演愈烈,行業洗牌加劇。

三元生物曾在一份投資者記錄表中稱,2021 年,赤蘚糖醇供不應求、市場看好,新增了20 多家新工廠。這些產能在2022年下半年陸續投產,導致市場出現供大于求的局面。

曾有投資者向三元生物問道赤蘚糖醇新增產能在近2年的出清概率大不大。對此,三元生物稱,新設的赤蘚糖醇工廠,預計最終會轉產,因為赤蘚糖醇的市場需求增長遠遠趕不上新增的產能增長。

此前,咨詢機構“觀研天下”曾估算,截至2021年底,國內主要赤蘚糖醇生產商合計產能為18.5萬噸,計劃新增產能高達26萬噸。預計3-5年內,國內赤蘚糖醇產能將達到44.5萬噸。證券機構“天風證券”也曾預測,到2025年,赤蘚糖醇的市場需求量才會接近30萬噸。

根據餐飲供應鏈指南不完全統計,截至2023年上半年,國內幾大頭部供應商的赤蘚糖醇合計產能,已超過了30萬噸。

2021年6月,三元生物已擁有赤蘚糖醇產能8.5萬噸。上市后,又投產了5萬噸赤蘚糖醇產能,合計有13.5萬噸赤蘚糖醇產能;2021年年底,保齡寶擁有3萬噸赤蘚糖醇產能,后在2023年上半年投產了3萬噸赤蘚糖醇晶體項目,加上原有產能,共有6萬噸赤蘚糖醇產能。

2020年6月,山東的玉米深加工企業諸城東曉,投產了2萬噸赤蘚糖醇產能。該企業官網顯示,在2021年6月,其赤蘚糖醇產能已擴充到6.5萬噸;2022年5月,華康股份宣布年產3萬噸高純度結晶赤蘚糖醇項目開始量產;截至2023年上半年,玉峰集團也有4萬噸赤蘚糖醇產能……

過去幾年,多家企業都采取了激進的產能擴張計劃。但赤蘚糖醇的市場需求并未增加,反而出現了放緩態勢。

據了解,國內的甜味劑主要應用在飲料、食品、個護、藥品中。其中無糖飲品是運用最廣的領域。有媒體統計,自2020年到2023年,國內約30多個品牌推出了氣泡水相關產品。但肉眼可見的是,不少企業的聲勢越來越小。

比如,達能脈動的0糖氣泡水產品“靈汽”已無法在電商平臺檢索到;無糖氣泡水網紅品牌元氣森林的高速增長也按下了暫停鍵。公開資料顯示,在2018-2020年,元氣森林銷售額增長率分別高達300%、200%、309%。但在2023年經銷商大會上,元氣森林透露該年業績增長約為兩位數,不過其并未公布具體數字……

對于依賴下游客戶的赤蘚糖醇供應商而言,這明顯不是一個好消息。面對消費終端需求放緩,這些多余的產能要如何消耗也成為了生產商們難以回避的問題。

出海、轉產,會是赤蘚糖醇供應商們的新出路嗎?

行業洗牌加速的同時,開拓新產品、轉產或成為未來赤蘚糖醇廠商的重要動作。

對于糖醇業務營收占比僅一成左右的保齡寶而言,赤蘚糖醇價格下行對其整體營收的沖擊還不算太大,該企業2021年、2022年營收基本持平。

但對于赤蘚糖醇營收占比超8成的三元生物而言,開發新產品、開拓新渠道已成為當務之急。

目前,國內消費者對代糖產品的接受度不如海外。加大開發海外市場,對于三元生物而言或許是一條出路。更何況,三元生物國外營收占比也在六成以上。財報數據顯示,2023年上半年,三元生物在海外增加了48個經銷商。

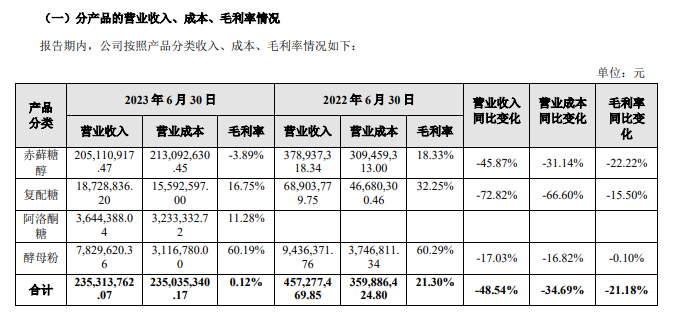

圖片來源:三元生物2023年半年報

餐飲供應鏈指南注意到,高度依賴赤蘚糖醇的三元生物也已經開始多條腿走路,把目光投向了其他甜味劑,比如阿洛酮糖。不過,目前阿洛酮糖為三元生物帶來的增量有限,而且目前批準阿洛酮糖的國家不多,市場需求還有待提升。2023年上半年,該產品僅實現了364.44萬元的營收。

三元生物也曾對外表示,公司儲備的新產品,除了阿洛酮糖,還有塔格糖。

一個很現實的難題是,盡管塔格糖早就在國內獲批,也通過了美國和歐盟的認證,但是制作工藝復雜、成本較高,沒能大規模推廣開。

三元生物在2023年稱,其攻克了用淀粉生產塔格糖的技術,目前正在設法解決大規模生產中如何降低成本的問題。不過,何時能真正降低生產成本,還是未知之數。

結語

眼下,赤蘚糖醇行業內正在加速洗牌,存量搏殺的階段還未結束。在赤蘚糖醇價格低迷的情況下,供應商們要走出困境,或許還需要經歷一段艱難的路程。