文 | 新經濟觀察團

在剛剛過去的2023年,監管部門針對大型平臺企業金融業務全面完成整改,相關企業在常態化監管下迎來穩步發展時代。加上消費復蘇、經濟穩增長等因素,上述企業的貸款業務在合規框架下蓬勃推進,資金需求量快速增長。

另一方面,網絡小貸行業強監管加劇,劣質參與主體不斷出清,大型互聯網平臺旗下優質小貸公司等企業資渠道得以放寬。在過去,小貸公司主要通過股東增資擴股、商業銀行籌資、商業票據及債券發行、同業拆借和資產證券化等模式進行外部融資。

就在近日,小貸公司ABN(定向資產支持票據)時隔6年迎來新進展,深圳市財付通網絡金融小額貸款有限公司(下稱“財付通小貸”)和重慶美團三快小額貸款有限公司(下稱“美團小貸”)分別公布了各為50億元的ABN注冊,為后續業務的發展奠定資金基礎。

除了ABN,在上述融資渠道中,資產證券化(ABS)無疑是最受互聯網金融巨頭們追捧的融資方式。新經濟觀察團按照發行主體和項目名稱不完全統計發現,2023年全年,京東、美團、度小滿、360、滴滴、TCL、順豐、OPPO vivo、騰訊等14家互聯網公司旗下的小貸公司等主體的發行人,在兩大交易所累計擬發行57單ABS,總發行金額約為2464.24億元,高于去年的42單、1958.7億元的總發行量。

其中,京東依舊領銜同行,以22單、1100億元的發行量拔得頭籌,幾乎占總發行量的一半;美團則以8單、400億元的發行量奪得亞軍。除了京東、美團、360、度小滿等常客,2023年互聯網小貸ABS的發行主體新面孔頻現。

按照發行總量由高到低具體來看:

1. 京東科技:成功發行22個項目,總金額1100億元

2023年,京東科技在兩大交易所的ABS發行量約22個,發行狀態全部為“通過”,累計發行金額為1100億元,是上述15家公司中唯一發行量破千億的公司。從交易所看,上交所發行10單,深交所12單。

目前,京東科技ABS的發行主體主要有三個:北京京東世紀貿易有限公司、重慶京東盛際小額貸款有限公司和上海邦匯商業保理有限公司,對應的底層資產有京東白條、金條和供應鏈金融。而后兩家公司,是目前京東科技開展金融業務的主要牌照。此外,京東科技還通過與信托公司合作來發行ABS項目。

其中,據天眼查,重慶京東盛際小額貸款有限公司成立于2016年1月5,法定代表人為吳獻鋒,注冊資本80億元,實繳55億元,已滿足跨省級行政區域經營網絡小額貸款業務的監管門檻。該公司實際控制人為劉強東,持股25.57%。

上海邦匯商業保理有限公司成立于2013年6月5日,法人代表李波,注冊資本和實繳資本均為21.7億元,實控人劉強東的最終受益股份為27.52%。

新經濟觀察團此前統計的數據顯示,2022年京東科技的ABS擬發行量為19個,其中17個已通過發行,2個處于“已反饋”狀態,累計擬發行金額933.9億元。從ABS的發行量、增長趨勢,以及旗下小貸公司的實繳資本金額度來看,京東科技的金融業務體量較大,資金需求量不低。

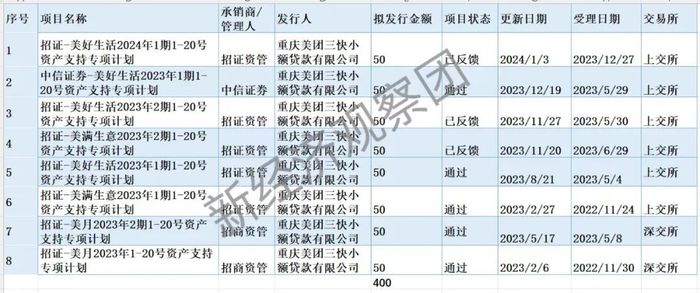

2. 美團:8單ABS,擬發行總金額400億元

2023年,美團在兩大交易所的擬發行的ABS項目共8個,其中5單已通過發行,3個處于“已反饋”狀態,累計擬發行金額400億元。從交易所看,上交所發行6單,深交所2單。

美團ABS的發行主體是美團小貸,其成立于2016年11月28日,法定代表人為彭千,注冊資本為75億元,實繳資本為50億元,已滿足跨省開展小貸業務的監管門檻。

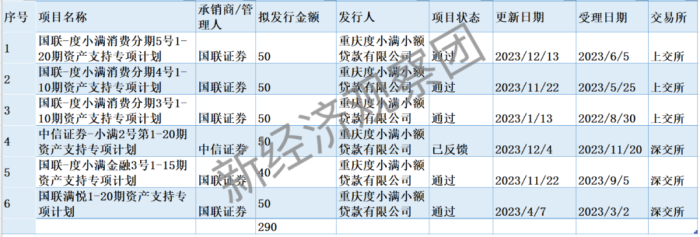

3. 百度旗下度小滿金融:6單ABS,擬發行總金額290億元

2022年,度小滿金融共擬發行6單ABS,總金額為290億元,其中五個項目已通過,一個處于“已反饋”狀態。發行地點上交所和深交所各占一半。

度小滿金融ABS的發行主體是重慶度小滿小額貸款有限公司,成立于2015年10月21日,法定代表人為朱白帆,注冊資本和實繳資本均為74億元,也滿足跨省展業門檻。

4. 360旗下奇富科技:9單ABS,擬發行總額248億元

據新經濟觀察團不完全統計,奇富科技在2023年共擬發行9個ABS項目,總金額為248億元,其中8個通過發行,1單處于“已反饋”狀態。交易所上看,5單來自上交所,4單為深交所。

360數科ABS的發行主體主要是福州三六零網絡小額貸款有限公司(以下簡稱“360小貸”),以及以信托公司為原始權益人的債權轉讓。360小貸成立于2017年3月,法定代表人王仕鵬,注冊資本和實繳資本均為50億元,已達到跨省展業標準。

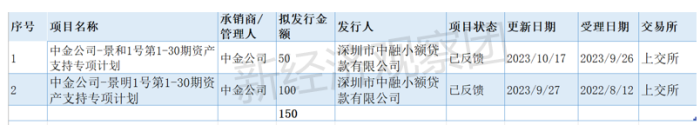

5. 抖音:擬發行2單ABS,擬發行金額150億元

2023年,抖音集團旗下的深圳市中融小額貸款有限公司(以下簡稱“中融小貸”)發行的 2單、總金額150億元ABS,均迎來反饋。

據天眼查,中融小貸法人代表為丁博尋,股東為深圳今日頭條科技有限公司和深圳智領星辰科技有限公司,分別持股95%和5%。

2023年12月29日,中融小貸注冊資本增至190億元,實繳資本90億元,成為國內互聯網巨頭旗下小貸公司中注冊資本金最高的一家。這也意味著,中融小貸已大幅滿足跨省展業的監管要求。

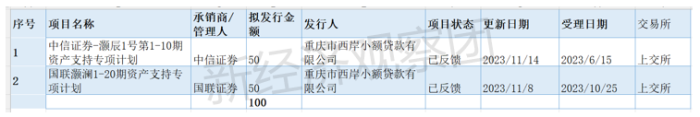

6. 滴滴:擬發行2個ABS項目,總金額100億元

2023年,滴滴旗下的重慶市西岸小額貸款有限公司(以下簡稱“西岸小貸”)作為發行人的兩個ABS項目都迎來新進展。兩個項目的擬發行金額均為50億元,總金額共100億元,均處于“已反饋”狀態。

天眼查顯示,西岸小貸成立于2017年8月,法定代表人馮地智,注冊資本78800萬美元,唯一股東為滴滴(香港)科技有限公司。

7. 攜程:成功發行1單ABS,金額50億元

2023年,攜程金融成功發行了1單ABS,發行金額為50億元,發行地點為上交所。

該ABS的發行主體是重慶攜程小額貸款有限公司(以下簡稱“攜程小貸”),成立于2016年12月6日,法定代表人為解偉,注冊資本和實繳資本均為50億元,也滿足跨省展業要求。

8. 騰訊:擬發行1單ABS,金額50億元

2023年,騰訊旗下的財付通小貸擬發行1單ABS產品,金額為50億元,目前處于“已反饋”狀態,發行地點為上交所。

財付通小貸成立于2013年10月28日,法定代表人為杜西庫,注冊資本和實繳資本均為105.26億元。目前,財付通小貸展業較為謹慎,主要產品有微信分付和微信分期兩款。

9. OPPO vivo:擬發行1單ABS,金額30億元

2023,OPPO vivo旗下的重慶隆攜小額貸款有限公司(以下簡稱“隆攜小貸”)擬發行1個ABS項目,金額30億元,處于“已反饋”狀態,發行地點為深交所。

隆攜小貸成立于2009年6月18日,法定代表人為王軍,注冊資本和實繳資本均為50億元,滿足跨區經營網絡小貸業務的門檻。該公司實際控制人為vivo高級副總裁施玉堅。

隆攜小貸官網顯示,目前旗下產品有歐享貸、歡太花錢貸(含“歡太分期貸”)、維易快貸、維易貸(含 “維易分期貸”)。OPPO vivo旗下金融平臺名稱為歡太數科。

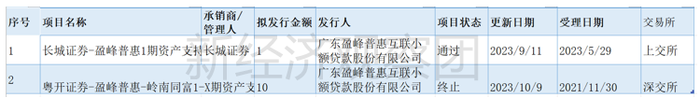

10. 廣發證券關聯的盈峰普惠:成功發行1單ABS,募資1億元

2023年,廣東盈峰普惠互聯小額貸款股份有限公司(以下簡稱“盈峰普惠”)成功發行了1單ABS,募資金額僅1億元。

在大廠云集互聯網小貸ABS市場,盈峰普惠是一張新面孔。但實際上,早在2021年11月,該提交的《粵開證券-盈峰普惠-嶺南同富1-X期資產支持專項計劃》就被深交所受理,擬發行額10億元,不過在2023年10月份被終止發行。

工商資料顯示,盈峰普惠小貸曾用名為廣東廣發互聯小額貸款股份有限公司,立于2015年8月,注冊資本10億元,法定代表人劉春源,公司主營三大業務:消費金融業務、同業金融業務、供應鏈金融業務。

該小貸公司目前有六家股東,其中盈峰集團有限公司持股63.5%,盈峰集團旗下的三家有限合伙企業分別持股13%、3.99%、3.01%;廣發證券旗下的廣發乾和投資有限公司持股8.25%,海天味業旗下的廣東海富達投資發展有限公司持股8.25%。

目前盈峰普惠小貸官網顯示的合作伙伴有興業銀行、云南信托、360數科、盈峰環境、樂信、華藝國際、百融云創和e簽寶。

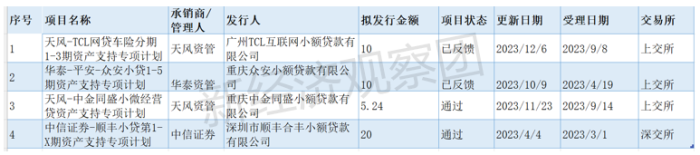

11.TCL、眾安、順豐、銀聯旗下小貸公司擬發行45.24億元。

除了上述公司,2023年,TCL旗下的廣州TCL互聯網小額貸款有限公司、眾安保險旗下的重慶眾安小額貸款有限公司、銀聯為第二大股東的重慶中金同盛小額貸款有限公司,以及順豐集團旗下的深圳市順豐合豐小額貸款有限公司分別擬發行1單ABS。其中,TCL和眾安小貸的項目處于“已反饋”狀態,而后兩者則通過發行。

盡管募資額度不高、項目數量少,但這四家公司均非首次發行ABS。

除了上述14家大型公司外,還有幾張新面孔出現在2023年ABS發行的名單里。

例如,2023年10月26日,金融科技上市公司樂信在被受理了《天風-分期樂1-10期資產支持專項計劃》的發行計劃,擬發行金額15億元,今年1月26日得到了反饋。

而在此前的2020年,樂信曾在上交所通過《華西證券-樂信1-15期信托受益權資產支持專項計劃》成功募資30億元,2015年通過《嘉實資本-分期樂1號資產支持專項計劃》成功募資2億元。

另一張新面孔是宿遷市同濟農村小額貸款有限公司。該公司曾在2021年11月4日被受理了一筆0.95億元的ABS發行計劃,但在2023年11月21被終止發行。該小貸公司大股東為宿遷產業發展集團有限公司,后者隸屬宿遷市人民政府,是妥妥的國資小貸公司。

對于互聯網小貸ABS發行情況,業內專家對新經濟觀察團表示,資產證券化(ABS)是消費金融公司和網絡小貸的重要融資渠道之一,發行ABS一方面資質需要相關許可,另一方面在資產評級等方面也要受到資金方的認可。網絡小貸的融資方式較少,外部融資渠道主要有銀行借款、ABS和發債。通過發行ABS,可以將已經形成的信貸資產收益權轉讓從而回籠資金,回籠后的資金繼續開展信貸業務,盤活了信貸資產存量,提升了資金使用效率。

他認為,從規模上看,目前發行ABS的的網絡小貸主要為互聯網巨頭旗下公司,整體規模比較大,對ABS的迫切性強,結合ABS逐步放開,因此ABS總體額度較大。在提振消費和網絡小貸合規背景下,這對上述機構的業務有促進作用,有利于增加低成本資金來源,對于促進市場消費和助力小微企業復蘇也有裨益。

金融科技專家蘇筱芮則表示,近年來小貸發行ABS頻次有所上升,是其不斷增強自身實力、實現穩步擴張的一個縮影,主要目的是多措并舉優化自身融資結構,夯實機構資本實力,也反映出互聯網小貸行業整體持續向好的態勢。